Sure Dividend

Updated on December 15th, 2020 by Bob Ciura

Kevin O’Leary é Presidente da O’Shares Investments, mas provavelmente conhece-o como “Mr. Wonderful”.

Ele pode ser visto na CNBC assim como no programa de televisão Shark Tank. Os investidores que o viram na TV provavelmente o ouviram discutir sua filosofia de investimento.

O Sr. Maravilhoso procura ações que exibam três características principais:

- Primeiro, elas devem ser empresas de qualidade, com forte desempenho financeiro e balanços sólidos.

- Segundo, ele acredita que uma carteira deve ser diversificada em diferentes setores do mercado.

- Terceiro, e talvez o mais importante, ele exige renda – ele insiste nas ações que investe para pagar dividendos aos acionistas.

Pode descarregar a lista completa de todas as acções da O’Wonderful’s O’Shares Investment Advisor 13F, que registam as acções, juntamente com o desempenho trimestral, clicando no link abaixo:

Clique aqui para descarregar a sua folha de cálculo Excel das acções da O’Shares Investment Advisor 13F, incluindo métricas que importam como o rendimento dos dividendos e a relação preço/rendimento a prazo.

OUSA possui ações que exibem uma mistura das três qualidades. São líderes de mercado com fortes lucros, modelos de negócios diversificados e pagam dividendos aos acionistas. A lista de participações da carteira da OUSA é uma fonte interessante de ações de crescimento de dividendos de qualidade.

Este artigo analisa detalhadamente as maiores participações do fundo.

Conteúdo

As 10 maiores participações da O’Shares FTSE U.S. Quality Dividend ETF estão listados por ordem de ponderação no fundo, do mais baixo para o mais alto.

- Honeywell International (HON)

- Cisco Systems (CSCO)

- Apple Inc. (O’Shares). (AAPL)

- Pfizer Inc. (PFE)

- Verizon Communications (VZ)

- Merck & Co. Inc. (MRK)

- Procter & Gamble (PG)

- Home Depot (HD)

- Johnson &Johnson (JNJ)

- Microsoft Corporation (MSFT)

>

>

No. 10: Honeywell International (HON)

Dividend Yield: 1,8%

Percentagem da carteira OUSA: 2,62%

Honeywell International é uma empresa industrial diversificada. A empresa tem quatro divisões: Aerospace, Honeywell Building Technologies, Performance Materials & Tecnologias e Segurança & Soluções de Produtividade. Mais de 40% das vendas são provenientes de mercados internacionais. A empresa gera US$32 bilhões em receitas anuais.

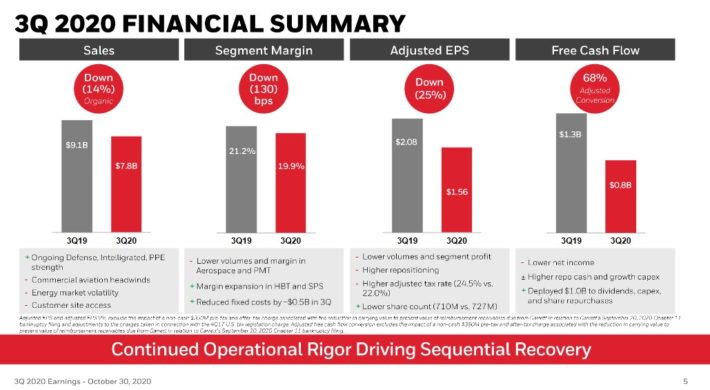

No terceiro trimestre de 2020, a receita caiu 14,2% para US$7,8 bilhões. Os lucros ajustados por ação foram 25% menores para US$ 1,56, mas foram US$ 0,07 melhores do que o esperado. As vendas orgânicas diminuíram 14%, mas isso foi uma melhoria em relação à queda de 18% no trimestre anterior.

Source: Apresentação do Investidor

Como no trimestre anterior, grande parte do declínio foi devido à pandemia de COVID-19. No entanto, cada segmento teve um desempenho melhor do que no trimestre anterior.

As vendas orgânicas para a Aeroespacial caíram 25%, já que ganhos de dois dígitos na defesa e espaço não foram suficientes para superar a fraca demanda por aeroespacial comercial. A compensação foi a Segurança &Soluções de Produtividade que cresceram 8% à medida que a demanda pelo negócio Intelligrated, equipamentos de proteção pessoal e soluções e serviços de produtividade foram fortes. A empresa conseguiu uma economia de custos adicional de US$ 450 milhões, além dos US$ 500 milhões anunciados no segundo trimestre.

Honeywell International espera um EPS ajustado de US$ 1,97 a US$ 2,02 para o quarto trimestre. Usando o ponto médio de orientação, esperamos que a empresa ganhe $7,03 por ação em 2020, acima dos $7,01 anteriores. Também esperamos que a empresa cresça EPS em 9% ao ano.

As empresas industriais tendem a ter um desempenho muito bom quando a economia está forte, mas lutam em climas econômicos fracos. Entretanto, ainda esperamos um crescimento a longo prazo devido à posição de liderança da empresa no setor industrial. A Honeywell International alienou dois negócios de margem mais baixa na forma de spin offs em outubro passado.

Isso deve permitir que a empresa se concentre em seus negócios de margem mais alta, particularmente na Aeroespacial, onde produtos militares e serviços de pós-venda também devem ver crescimento. Vemos a forte posição da Honeywell nesses mercados como sua vantagem competitiva.

Embora essas vantagens, as ações parecem supervalorizadas. As ações da Honeywell têm uma relação P/E de 30,5, quase o dobro do nosso valor justo (também chamado de valor intrínseco) estimado em 16. Como resultado, são esperados retornos totais a 1,3% negativos, fazendo da ação uma venda sobre avaliação.

No. 9: Cisco Systems (CSCO)

Dividend Yield: 3,2%

Percentagem da carteira OUSA: 3,02%

Cisco é um líder global em tecnologia. Os roteadores e switches da empresa permitem que redes ao redor do mundo se conectem entre si através da Internet.

Cisco é um dos mais jovens a pagar dividendos na lista dos 10 maiores da O’Leary, já que a empresa só paga dividendos desde 2011. Desde então, seu dividendo é 12x o que era há nove anos. Após aumentar seus dividendos em 2,9% para o pagamento 4/22/2020, a Cisco é agora uma Dividend Achiever.

Com uma taxa de pagamento esperada de 46% para o ano fiscal de 2021, a Cisco provavelmente continuará crescendo seus dividendos mais perto de sua taxa de crescimento de ganhos no futuro.

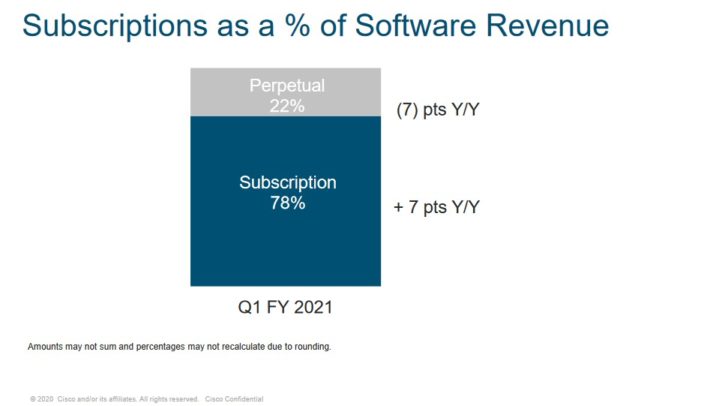

Cisco traz receitas anuais de quase US$52 bilhões e é um negócio de margem alta. A Cisco tem se posicionado em um negócio de receita recorrente nos últimos anos, focando em subscrições.

Source: Apresentação do investidor

Cisco reportou os resultados do primeiro trimestre do ano fiscal de 2021 em 12/11/2020. A receita caiu 9,4% para $11,9 bilhões, mas foi $74 milhões acima das expectativas. O lucro ajustado por ação de US$ 0,76 foi menor em 9,5% em relação ao ano anterior, mas US$ 0,06 acima das estimativas.

As ações da Cisco têm uma relação preço-preço a termo de 14,3, que está abaixo do nosso múltiplo alvo de 15x de lucro. Expandindo para a nossa relação de preço-alvo para os ganhos adicionaria retornos anuais de 1,0% ao longo dos próximos cinco anos. Adicionando a um rendimento de dividendos atual de 3,2% e um crescimento esperado de EPS de 6% ao ano, espera-se que a Cisco ofereça um retorno anual total de 10,2% nos próximos cinco anos.

No. 8: Apple (AAPL)

Dividend Yield: 0,6%

Percentagem do Portfólio OUSA: 3,09%

Apple é a maior empresa do mundo por capitalização de mercado. Considerando que o Sr. Wonderful prefere empresas que retornam capital aos acionistas, esta ponderação pode ser uma surpresa.

Apple é a empresa mais jovem a pagar dividendos desta lista, tendo apenas distribuído rendimentos aos acionistas desde 2012. Desde então, o dividendo cresceu mais de 8x em um período muito curto. Isto se soma ao enorme número de ações que foram recompradas ao longo dos anos.

O dividendo da Apple abaixo de 1,0%, no entanto, é o menor rendimento entre as 10 maiores participações, mas os investidores provavelmente aprovam esta troca de rendimento por um retorno de 86% no último ano.

Este tipo de retorno não deve ser uma surpresa para os acionistas da empresa, já que a Apple tem vencido regularmente o mercado.

O futuro da Apple continua brilhante. No trimestre mais recente a Apple gerou uma receita de 64,7 bilhões de dólares, representando um aumento de 1,0% em comparação com o mesmo trimestre do ano passado. As vendas de produtos caíram 2,7%, já que os ganhos em Mac, iPad e Wearables foram mais do que compensados por uma queda de 20,7% nas vendas do iPhone, que representaram cerca de 41% do total de vendas. As vendas de serviços aumentaram 16,3% e representaram 22% do total das vendas do trimestre. Os ganhos por ação igualaram $0,73 versus $0,76 antes.

O crescimento dos ganhos e do rendimento de dividendos será compensado por um significativo vento contrário à reversão da avaliação, uma vez que as ações negociam com um múltiplo de 32,6x ganhos em comparação ao nosso múltiplo alvo de 17x ganhos.

Reembolsos totais devem ser de -2,6% nos próximos cinco anos, o menor retorno projetado nesta lista.

No. 7: Pfizer Inc. (PFE)

Rendimento de dividendos: 4,0%

Percentagem da carteira da OUSA: 3,42%

Pfizer Inc. é uma empresa farmacêutica global que se concentra na prescrição de medicamentos e vacinas. É uma ação de mega-cap com uma capitalização de mercado de $215 bilhões. Você pode ver nossa lista completa de ações da mega-cap aqui.

O novo CEO da Pfizer completou uma série de transações em 2019 alterando significativamente a estrutura e a estratégia da empresa. A Pfizer formou a GSK Consumer Healthcare Joint Venture com a GlaxoSmithKline plc (GSK), que incluirá os negócios de balcão da Pfizer. A Pfizer possui 32% da JV.

Pfizer também concluiu um negócio de US$ 11 bilhões adquirindo a ArrayBioPharma. O spinoff do segmento Upjohn também foi anunciado. Os principais produtos da Pfizer incluem Eliquis, Ibrance, Prevnar 13, Enbrel (internacional), Chantix, Sutent, Xtandi, Vyndaqel, Inlyta,e Xeljanz. A empresa teve uma receita de US$ 51,8 bilhões em 2019,

No terceiro trimestre de 2020, a receita caiu 4%, enquanto o lucro ajustado por ação caiu 3%. A receita da Biopharma aumentou 4% operacionalmente no último trimestre.

Source: Apresentação do Investidor

A actual linha de produtos da Pfizer deverá produzir um crescimento na linha superior e na linha inferior até 2025 como resultado de aquisições e R&D investmnets. Atualmente, Eliquis (cardiovascular), Ibrance (oncologia) e Xlejanz (artrose reumatóide) estão todos apresentando um crescimento robusto nas vendas. Novos lançamentos de Vyndaqel e Inlyta também estão crescendo rapidamente.

O crescimento virá do aumento das vendas americanas e internacionais para indicações e extensões aprovadas. Por outro lado, o crescimento é compensado pelas expirações de patentes e também pela concorrência para Enbrel e Prevnar 13. Prosseguindo a Pfizer tem um forte pipeline em oncologia, inflamação & imunologia e doenças raras. Esperamos um crescimento de 6% do EPS a cada ano.

Pfizer também paga um dividendo sólido de 4,0%. No total, esperamos 13,6% de retorno anual nos próximos cinco anos, tornando a Pfizer uma ação de dividendos atraente para comprar agora.

No. 6: Verizon Communications (VZ)

Dividend Yield: 4,2%

Percentagem do Portfólio OUSA: 4,12%

Verizon é um gigante das telecomunicações. A tecnologia sem fio contribui com três quartos de todas as receitas, e os serviços de banda larga e cabo respondem por cerca de um quarto das vendas. A rede da empresa cobre ~300 milhões de pessoas e 98% dos EUA Verizon já lançou a banda 5G Ultra-Wide em várias cidades, enquanto continua o seu lançamento do serviço 5G. A Verizon foi a primeira das principais operadoras a lançar o serviço 5G.

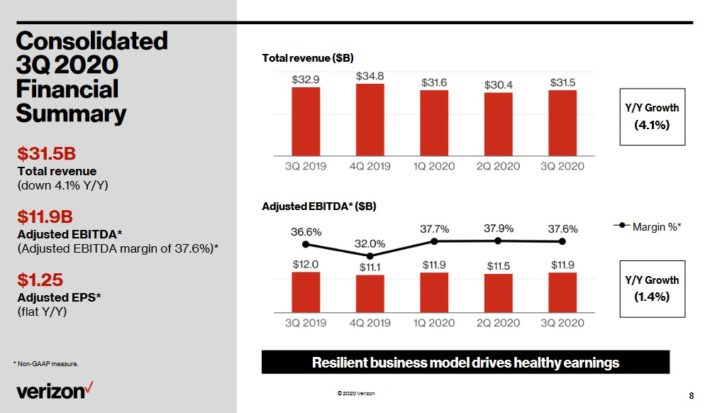

Verizon divulgou os resultados do terceiro trimestre em 21/10/2020. A receita caiu 4,1% para $31,5 bilhões, faltando estimativas em $100 milhões. Os ganhos ajustados por ação de US$1,25 corresponderam ao resultado do ano passado, mas foi US$0,03 maior que o esperado.

Source: Apresentação do Investidor

Verizon teve um total de 553K adições líquidas pós-pagas no varejo, incluindo 428K adições líquidas pós-pagas no smartphone, em comparação com as estimativas de 311K adições líquidas pós-pagas. O churn continua muito baixo. O churn do varejo sem fio pós-pago foi de 0,89% enquanto o churn do varejo de telefones pós-pagos foi de 0,69%. A receita do consumidor diminuiu 4,3% para $21,7 bilhões, devido a uma forte queda na receita de equipamentos sem fio, como resultado da menor atividade do cliente. As receitas de serviços sem fio aumentaram 0,7% para $13,4 bilhões.

Receitas do segmento de Mídia diminuíram 7,4% para $1,7 bilhões. A COVID-19 impactou as receitas de busca e publicidade, mas a Verizon observou que este segmento continua a ver um maior envolvimento do cliente em suas propriedades digitais. A Verizon espera agora um crescimento de EPS ajustado de 0 a 2% em comparação com sua previsão anterior de queda de 2% a até 2%.

Uma das principais vantagens competitivas da Verizon é que ela é freqüentemente considerada a melhor operadora sem fio dos EUA. Seu serviço confiável permite que a Verizon mantenha sua base de clientes, além de dar à empresa uma oportunidade de mudar os clientes para planos de preços mais altos. A Verizon também está nos estágios iniciais de implantação do serviço 5G, o que lhe dará uma vantagem sobre as operadoras mais fracas.

Esperamos um crescimento anual de 4% de EPS nos próximos cinco anos. As ações também têm um rendimento de dividendos de 4,2%. Além de um pequeno aumento de um múltiplo P/E em expansão, esperamos um retorno total de ~8% por ano para as ações da Verizon.

No. 5: Merck & Co. (MRK)

Rendimento de dividendos: 3,2%

Percentagem da carteira OUSA: 4,18%

Merck é uma das maiores empresas de saúde do mundo. A Merck fabrica medicamentos de prescrição, vacinas, terapias biológicas e produtos de saúde animal. A Merck gera receita anual de US$ 49+ bilhões.

Em 2/5/2020, a Merck anunciou que estava transformando sua saúde feminina, marcas legadas e produtos biosimilares em uma empresa separada. Estes negócios representam ~$6,5 bilhões de receitas. A transação deve ser concluída no primeiro semestre de 2021.

Merck divulgou os resultados do terceiro trimestre de lucro em 27/10/2020. A receita aumentou 1,2% para $12,6 bilhões, superando as estimativas em $340 milhões. Os lucros ajustados por ação aumentaram 15,2% para US$ 1,74 e foram US$ 0,31 melhores do que o esperado. O câmbio de moedas reduziu os resultados da receita em 1% para o terceiro trimestre. A Merck estima que a pandemia da COVID-19 reduziu a receita farmacêutica em US$ 475 milhões para o trimestre e US$ 2,1 bilhões no acumulado do ano.

Still, a receita farmacêutica aumentou 2% para US$ 11,3 bilhões. A Oncologia mais uma vez liderou o caminho para a Merck.

Source: Apresentação do Investidor

Keytruda, que trata cancros como o melanoma que não pode ser removido por cirurgia e o câncer de pulmão de células não pequenas, continua a crescer, pois as vendas subiram 21% para $3,7 bilhões de dólares. As vendas nos EUA subiram 24%. Keytruda continua a receber novas aprovações para tratamento tanto nos EUA como no Japão.

A vacina contra o HPV da Merck Gardasil teve um declínio nas vendas de 10% devido à demanda mais fraca decorrente do fechamento de escolas nos EUA, embora os volumes permaneçam robustos na China e na Europa. As vendas da Januvia/Janumet, que trata diabetes e é o segundo maior produto bruto da Merck, melhoraram 1% devido à maior demanda nos mercados internacionais, mesmo com a pressão de preços continuando nos EUA.

Animal Health sales improved 9% to $1,2 billion due to higher demand in animal vaccines and parasitic control. A Merck tem dois testes de vacinas COVID-19 em vigor, assim como um novo candidato antiviral.

Merck mais uma vez aumentou sua orientação para o ano. A empresa espera uma receita na faixa de $47,6 bilhões a $48,6 bilhões, de $47,2 bilhões a $48,7 bilhões anteriormente. Os lucros ajustados por ação são esperados agora em uma faixa de US$ 5,91 a US$ 6,01, acima dos US$ 5,63 a US$ 5,78 anteriormente. O ponto médio de ambos os intervalos está acima das estimativas consensuais.

A vantagem competitiva chave do Merck é que ele está vendo fortes taxas de crescimento em áreas de produtos chave.Enquanto a concorrência dos genéricos está pressionando certos produtos farmacêuticos, achamos a taxa de crescimento da Keytruda e as expectativas de pico de vendas muito atraentes. Esperamos um crescimento anual de 5% do EPS até 2025.

Merck também paga um dividendo que rende 3,2%, enquanto nós achamos que o estoque está ligeiramente subvalorizado ao preço atual da ação. Estimamos que o retorno total atinja quase 10% por ano.

No. 4: Procter & Gamble (PG)

Dividend Yield: 2,3%

Percentagem de Portfolio: 4,25%

Procter & Gamble é um stalwart entre as ações de dividendo. Ela tem aumentado seus dividendos nos últimos 64 anos consecutivos. Isto torna a empresa um dos únicos 30 Dividend Kings, uma lista de ações com mais de 50 anos de aumento de dividendos.

A Gamble tem feito isto ao se tornar um consumidor global de bens de consumo. Ela vende seus produtos em mais de 180 países ao redor do mundo com vendas anuais de mais de 65 bilhões de dólares. Algumas de suas marcas principais incluem Gillette, Tide, Charmin, Crest, Pampers, Febreze, Head & Shoulders, Bounty, Oral-B, e muitos mais.

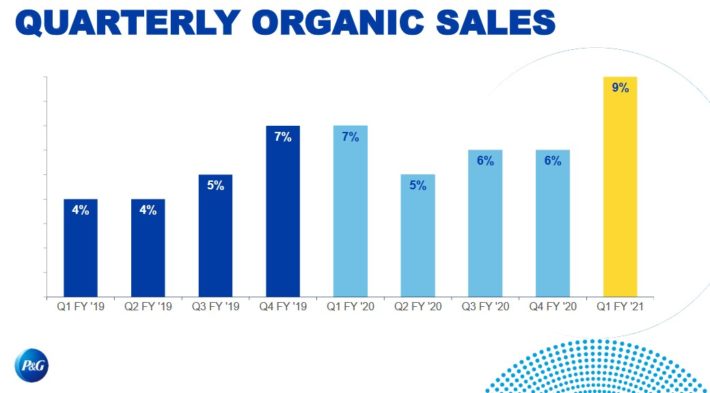

Estes produtos estão em alta demanda independentemente do estado da economia, tornando a empresa um pouco à prova de recessão. Muitas destas categorias de produtos tiveram taxas de crescimento orgânico sólido na primeira metade do ano fiscal de 2020. E devido à reestruturação do portfólio da empresa, a eficiência renovada resultou na aceleração do crescimento orgânico nos últimos trimestres.

> >

>

Source: Apresentação do Investidor

Procter & Gamble lançou os resultados do terceiro trimestre em Outubro (20/10/20). As vendas orgânicas aumentaram 9% em relação ao ano anterior, impulsionadas em grande parte pelo forte desempenho na unidade de tecidos e cuidados domiciliares graças ao COVID-19 impulsionado pela demanda de projetos de higiene e aumento de estoques. A receita aumentou 8,5% em relação ao ano anterior para US$ 19,32 bilhões, enquanto os ganhos por ação dos GAAP ficaram em US$ 1,63. A empresa aumentou suas perspectivas de crescimento de vendas orgânicas para 4%-5% de 2%-4%.

Procter & Gamble é visto como um crescimento de 2% nos lucros no futuro. No entanto, o estoque também está sobrevalorizado no nível atual, negociando para uma relação P/E de 24,6 em comparação com a nossa estimativa de valor justo de 20. Se as ações revertessem do preço atual para a nossa meta de 20, então a valorização seria de ~4% de retorno anual ao longo dos próximos cinco anos.

No total, a Procter & Gamble é estimada em apenas 0,2% por ano para os próximos cinco anos, fazendo da ação uma venda na valorização.

No. 3: Home Depot (HD)

Dividend Yield: 2,3%

Percentagem do Portfolio OUSA: 4,64%

Home Depot foi fundado em 1978, e desde essa altura tem crescido até se tornar o principal retalhista de melhoramento de casas com quase 2.300 lojas nos EUA, no Canadá e no México. No total, Home Depot gera uma receita anual de aproximadamente $110 bilhões.

Home Depot reportou ganhos do terceiro trimestre no dia 17 de novembro. A empresa registrou vendas no terceiro trimestre de US$ 33,5 bilhões, um aumento de 23,2% em relação ao mesmo período do ano anterior. As vendas comparáveis aumentaram 24,1%, e 24,6% especificamente nos E.U.A. O lucro líquido de US $ 3,4 bilhões para o trimestre foi 23,9% acima dos US $ 2,8 bilhões YoY. Em uma base por ação diluída, $3,18 para o trimestre aumentou 25,7% em relação ao mesmo período do ano anterior.

Home Depot a vantagem competitiva mais convincente é a sua posição de liderança na indústria de melhoria da habitação. Não só a procura de produtos de melhoria doméstica está a crescer a um ritmo elevado nos EUA, como a indústria está altamente concentrada, com apenas dois grandes operadores (Home Depot e Lowe’s) a ocuparem a grande maioria da quota de mercado.

Home Depot também provou ser extremamente resistente a recessões, incluindo a pandemia de vírus corona, o que tem indiscutivelmente ajudado o Home Depot, uma vez que os consumidores passam muito mais tempo em casa. Home Depot tem uma taxa de pagamento de dividendos projetada para 2020 pouco acima de 50%, o que indica um dividendo seguro.

Home Depot tem gerado um forte crescimento nos ganhos na última década, uma vez que capitalizou com sucesso o boom imobiliário e de construção que se seguiu à Grande Recessão de 2008-2010. O comércio eletrônico é outro catalisador de crescimento para a Home Depot, já que a empresa investiu muito para expandir sua pegada digital.

Home Depot afirmou que as vendas alavancando suas plataformas digitais aumentaram aproximadamente 100% no último trimestre. Vemos um crescimento de 7,0% nos lucros anuais de cinco anos, consistindo em vendas comparáveis nos dígitos médios, um baixo vento de cauda de um dígito de recompra e um aumento constante da expansão da margem operacional.

A combinação do crescimento do EPS, mudanças de avaliação e o rendimento de dividendos de 2,3% leva a retornos esperados de ~9% por ano até 2025.

Não. 2: Johnson & Johnson (JNJ)

Dividend Yield: 2,7%

Percentagem do Portfólio OUSA: 4,84%

Johnson &Johnson é uma das ações de dividendos mais conhecidas no mercado, portanto, não deve ser surpresa que seja uma das maiores ações da OUSA.

Johnson &Johnson é um gigante da saúde com uma capitalização de mercado de quase 400 bilhões de dólares. Tem negócios muito grandes na área da saúde, incluindo produtos farmacêuticos, dispositivos médicos e produtos de saúde de consumo. A empresa tem vendas anuais superiores a US$81 bilhões.

Johnson &Johnson anunciou os resultados do terceiro trimestre de lucro em 13 de outubro. A receita aumentou 1,7% para US$ 21,1 bilhões, superando as estimativas em US$ 930 milhões. Os ganhos ajustados por ação de US$ 2,20 superaram as estimativas em US$ 0,22, e aumentaram quase 4% em relação ao mesmo trimestre do ano passado. As vendas farmacêuticas globais cresceram 5%, enquanto as vendas ao consumidor cresceram 1,3%.

Source: Apresentação do Investidor

Johnson & A principal vantagem competitiva da Johnson é o tamanho e a escala do seu negócio. Ela investiu mais de 11 bilhões de dólares em R&D no ano passado para aumentar sua participação no mercado. J&J é líder mundial em várias categorias de saúde, com 26 produtos ou plataformas individuais que geram mais de 1 bilhão de dólares em vendas anuais. A diversificação de J&J permite que ele cresça a cada ano. Ele aumentou seus ganhos operacionais ajustados por 36 anos consecutivos.

É também um dos negócios mais resistentes à recessão que os investidores vão encontrar. Na Grande Recessão, os ganhos por ação cresceram 10% em 2008, e 1% em 2009, em um momento em que muitas outras empresas estavam lutando. Esta resiliência dá a J&J lucros estáveis, mesmo durante as recessões, o que lhe permite continuar a aumentar os seus dividendos a cada ano.

Esperamos um crescimento anual de 6% dos lucros por acção ao longo dos próximos cinco anos. O pipeline farmacêutico da empresa é um grande catalisador de crescimento. Por exemplo, no último trimestre as vendas de Darzalex aumentaram mais de 40%, enquanto a receita da Imbruvica aumentou 12%. Novos produtos como estes continuarão a alimentar o crescimento futuro de J&J.

J&J é um Dividend King, e tem um excelente balanço para ajudar a manter o seu crescimento de dividendos. Tem uma classificação de crédito AAA da Standard & Poor’s. A combinação de mudanças de avaliação, crescimento do EPS e o rendimento de dividendos de 2,7% leva a retornos totais esperados de ~6% por ano nos próximos cinco anos.

No. 1: Microsoft Corporation (MSFT)

Dividend Yield: 1.1%

Percentagem do Portfólio OUSA: 4,98%

Microsoft Corporation, fundada em 1975 e com sede em Redmond, WA, desenvolve, fabrica e vende tanto software como hardware para empresas e consumidores. Suas ofertas incluem sistemas operacionais, software empresarial, ferramentas de desenvolvimento de software, jogos de vídeo e hardware de jogos e serviços em nuvem.

Em 27 de outubro de 2020, a Microsoft reportou os resultados do primeiro trimestre do ano fiscal de 2021 para o período que terminou em 30 de setembro de 2020. No trimestre, a empresa gerou uma receita de US$ 37,2 bilhões, representando um aumento de 12,4% em relação ao primeiro trimestre de 2020. O crescimento foi generalizado com Produtividade e Processos de Negócios, Nuvem Inteligente e Computação Pessoal crescendo 11%, 20% e 6% respectivamente.

Azure, a plataforma de nuvem de alto crescimento da Microsoft, cresceu 48% em relação ao ano anterior, Ganhos por ação igualaram $1,82 em comparação com $1,38 anteriormente. A Microsoft também forneceu uma perspectiva para o segundo trimestre fiscal de 2021, antecipando que a receita estaria na faixa de US$39,5 bilhões a US$40,4 bilhões.

O negócio de nuvem da Microsoft está crescendo a um ritmo acelerado graças ao Azure, que vem crescendo tremendamente por alguns anos. A gama de produtos Office da Microsoft, que tinha sido uma vaca de baixo crescimento durante muitos anos, também está a mostrar fortes taxas de crescimento depois da Microsoft ter mudado o seu modelo de negócio para o sistema Office 365 software-as-a-service (SaaS). Os Buybacks são um factor adicional para o crescimento dos ganhos por acção,

Microsoft tem um grande fosso no sistema operativo &Unidades de negócio Office e uma forte posição de mercado na computação em nuvem. É improvável que a empresa perca quota de mercado com seus produtos mais antigos e estabelecidos, enquanto a computação em nuvem é uma indústria de tal forma crescente que há espaço suficiente para o crescimento de várias empresas. A Microsoft tem uma marca reconhecida e uma presença global, o que proporciona vantagens competitivas. A empresa é relativamente resistente contra recessões, e como J&J tem uma classificação de crédito AAA.

Felizmente, as ações da Microsoft parecem supervalorizadas, com uma relação P/E de 31,6. Nossa estimativa de valor justo é um rácio P/E de 22. O crescimento esperado do EPS de 8% e o rendimento de dividendos de 1,1% irá aumentar os retornos, mas os retornos totais são estimados em apenas ~2% por ano.

Pensamentos Finais

Kevin O’Leary tornou-se um nome familiar devido às suas aparições no programa de TV Shark Tank. Mas ele é também um conhecido gestor de activos, e a sua filosofia de investimento alinha-se muito bem com a nossa. Especificamente, o Sr. Wonderful normalmente investe em ações com negócios grandes e lucrativos, com balanços fortes e crescimento consistente de dividendos a cada ano.

Nem todas essas ações são atualmente classificadas como compras no Sure Analysis Research Database, que classifica as ações com base no retorno total esperado devido a uma combinação de ganhos por ação de crescimento, dividendos e mudanças no múltiplo de preço para o salário.

No entanto, várias dessas 10 ações são holdings valiosas para uma carteira de crescimento de dividendos a longo prazo.