Histórias Reais de Dívidas Não Administráveis

Disclaimer: nomes e alguns detalhes de identificação foram alterados para proteger a privacidade dos indivíduos.

“Acho que muitos de nós nos envergonhamos”, disse Rhonda, uma nativa de Baltimore de meia-idade que trabalha no turno da noite em um restaurante local. “Nós nem sequer temos o suficiente para pagar as nossas contas”. Estar endividado não é viver a vida.” Embora desanimadoras, as palavras de Rhonda refletem a experiência de viver com dívidas incontroláveis. A Aspen EPIC realizou recentemente grupos focais na área metropolitana de Washington-Baltimore para compreender melhor os sistemas que criam dívidas e as consequências de viver com essas dívidas. Tal como a Rhonda, muitos dos entrevistados devem mais no pagamento da dívida do que fazem todos os meses (também conhecidos como rácios de endividamento) que muitas vezes prejudicam o seu bem-estar. As entrevistas revelaram circunstâncias comuns que impedem o sustento das pessoas comuns. Estas são as suas histórias.

O mandado de prisão da Rhonda

A poucos meses atrás, Rhonda esteve envolvida num pequeno acidente de carro. “Estava prestes a deixar-me ir”, disse ela. Mas, em vez disso, o oficial informou Rhonda que sua licença havia sido suspensa e que ela precisava se transformar em um tribunal devido a uma dívida pendente. No Estado de Maryland, um credor pode usar uma penhora de corpo, ou um mandado de prisão civil, para forçar alguém que lhe deve dinheiro a ir a tribunal. Se o devedor não comparecer ao tribunal após dois pedidos, o credor pode pedir ao tribunal para que essa pessoa seja presa. A dívida que foi responsável pela licença suspensa da Rhonda e pelo mandado de prisão civil? Uma aula de ioga.

“Eu tentei cancelar”, observou Rhonda sobre sua dívida de quatro anos, mas a academia de ginástica recusou. Os cancelamentos tinham de ser pessoalmente e as contas tinham de estar em dia antes do cancelamento. “Que se lixe”, disse ela. “O meu carro avariou-se. Vocês estão em outro condado. Isto simplesmente não é conveniente.” Quatro anos depois, Rhonda foi a tribunal duas vezes pela sua dívida de yoga vencida. Com juros e taxas atrasadas, o saldo era agora superior a $1.000. “É uma dívida que já tocou tantas outras partes da minha vida. É uma loucura””

A dívida do cartão de crédito de Lisa

“Para mim, a minha dívida começou há alguns anos, quando fui despedida do meu emprego a tempo inteiro”, disse Lisa, uma mãe de dois filhos de 30 anos. “Eu estava a ganhar cerca de 75.000 dólares quando fui despedida. Eu vivia das minhas economias. Depois usei os meus cartões de crédito.” Com a sua conta de poupança esgotada, Lisa rapidamente começou a falhar nos seus cartões de crédito, que tendem a ser a primeira dívida que as pessoas deixam de pagar depois de perderem um emprego, em vez de empréstimos para casa ou carro. Enquanto as taxas de inadimplência nos EUA estão abaixo de sua média histórica, a inadimplência é um problema cada vez mais sério. Em 2017, as taxas de inadimplência nos cartões de crédito atingiram um pico de 6 anos. “Tem sido duro. Depois que o meu desemprego acabou, decidi voltar para a escola”, disse ela. Hoje, Lisa trabalha em tempo parcial enquanto frequenta a pós-graduação. Ela ainda está pagando a dívida do cartão de crédito.

As contas médicas de Cameron

“Tive problemas com contas médicas que não consegui pagar”, disse Cameron, recém-formada na faculdade e uma das participantes mais jovens dos grupos de foco do Aspen EPIC. Cameron devia mais de US$ 1.000 em dívidas médicas de uma hospitalização. Como estudante universitário com pouca renda ou apoio externo, Cameron contraiu um empréstimo particular de estudante para pagar as contas médicas. “Eu estava a roubar o Peter para pagar ao Paul”, disseram eles. Esta ocorrência é mais comum do que se pode esperar. Somente no ano passado, aproximadamente 30% dos americanos fizeram empréstimos pessoais, que são freqüentemente usados para pagar outros empréstimos, dívidas e contas. Esses fundos sem garantia, muitas vezes com juros altos, são disponibilizados prontamente para os tomadores de empréstimos do subprime, normalmente em situações desesperadas.

“A razão pela qual eu fui ao hospital foi porque eu era suicida. É como se eu estivesse sendo punido por me ajudar”, disse Cameron. Os custos médicos de gastos extras são muitas vezes uma fonte de insegurança financeira, mesmo para consumidores com histórico de crédito saudável. Em 2015, cerca de 20 por cento dos lares relataram ter dívidas médicas. Os americanos pagam atualmente um total de 3,4 trilhões de dólares em cuidados médicos sem dinheiro, sendo que a média das famílias deverá pagar 15 mil dólares anuais em 2023, um aumento de 50% a partir de 2015. “Da próxima vez que eu me sentir ou da próxima vez que ficar doente, não vou querer ir ao hospital”, disse Cameron. “Essa é outra maneira que acrescenta à morte.”

Empréstimos estudantis de Robert

Robert, um trabalhador da construção civil local, ficou confuso quando sua noiva hesitou em se casar com ele. Ela eventualmente revelou seu dilema – mais de $60.000 em dívida de empréstimo estudantil. “Eu estava tipo, ‘Whoa, eu não tenho esse dinheiro'”, disse Robert. Hoje, a proporção de estudantes que contraem empréstimos educacionais ultrapassa 50 por cento, o dobro da taxa dos anos 80. Embora o saldo médio do empréstimo estudantil seja de cerca de US$ 17 mil, a taxa de inadimplência aumentou constantemente de 8,7 por cento em 2013 para 11,2 por cento em 2017. Como o custo do ensino superior continua a aumentar, as famílias estão a ter cada vez mais dificuldade em gerir a carga de empréstimos que o acompanha. Para Robert, isso não o impediu de se casar com sua noiva, agora esposa.

“Com estratégias que só pude identificar como agressivas e/ou delirantes, pagamos cerca de 32 mil em dois anos”, afirmou Robert. “Eu vendi o meu próprio carro e depois vendemos o carro dela. Nós só pegamos o ônibus e o metrô em todos os lugares. Vivemos em um apartamento de um quarto. Não saímos para comer. Não saímos de férias há três anos. É extremo em alguns aspectos. Às vezes acho que não há sentido de equilíbrio.” Com dois filhos e um terceiro a caminho, Robert e sua esposa planejam orçar cada dólar até que os empréstimos estudantis sejam pagos.

Fontes e conseqüências de dívidas incontroláveis

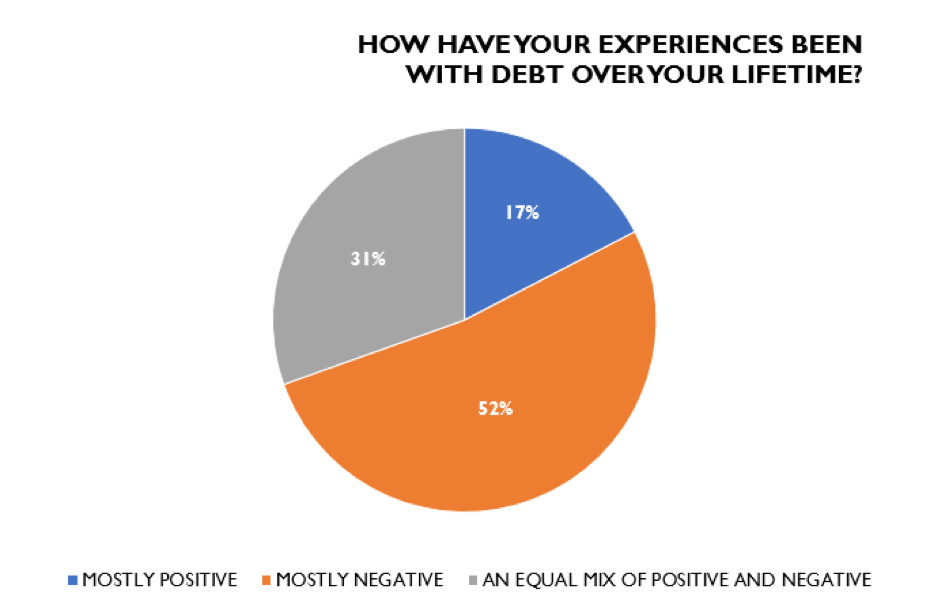

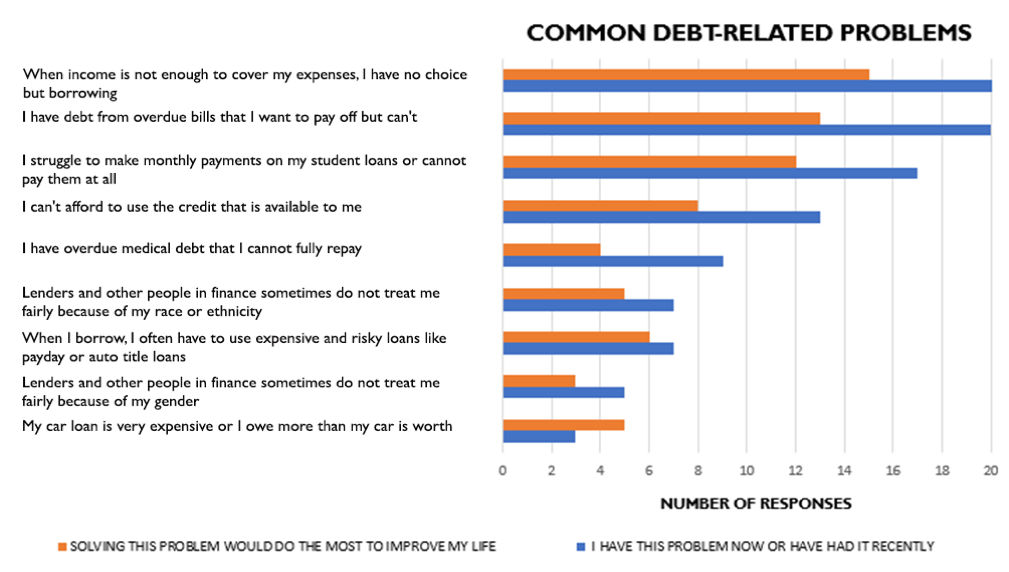

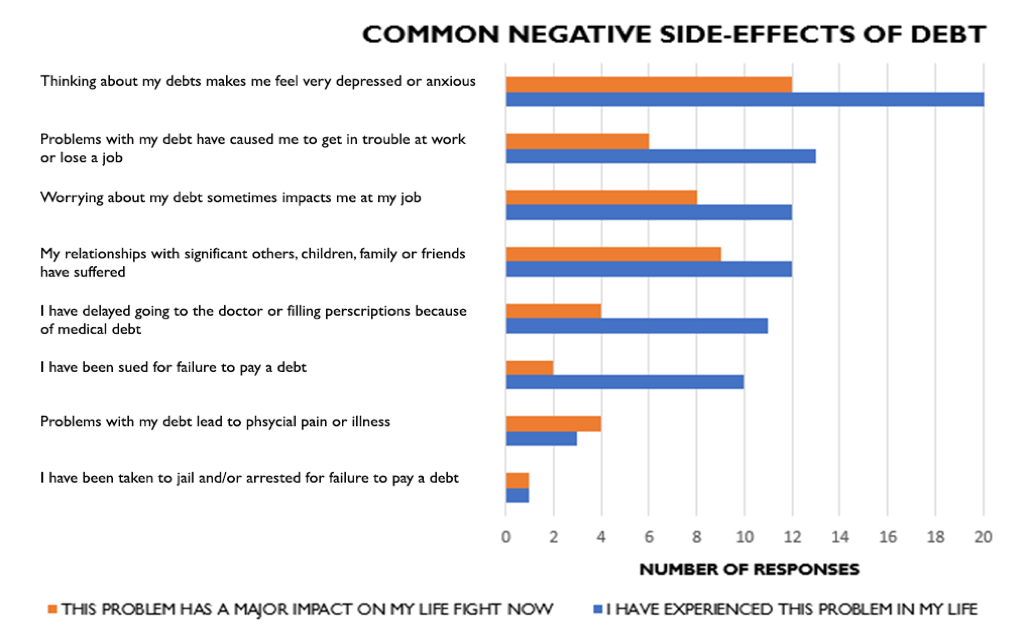

De 117 entrevistados da pesquisa, a Aspen EPIC selecionou 27 indivíduos para participar dos grupos de foco de dívidas dos consumidores. Aproximadamente um em cada quatro participantes tinha uma dívida total não hipotecária que excedia a sua renda anual. Dos selecionados, 48% dos participantes relataram ter dívidas de US$ 35.000 ou mais no total do endividamento. Além disso, 48% dos participantes reportaram ter uma renda familiar anual inferior a $25.000, sinalizando uma alta taxa de endividamento em relação à renda total. Quando perguntados sobre o impacto pessoal da dívida, mais da metade dos participantes disse que suas experiências com a dívida têm sido na sua maioria negativas (Figura 1). Os problemas mais comuns relacionados à dívida incluíram dívidas causadas por renda insuficiente, contas atrasadas e pagamentos de empréstimos estudantis incontroláveis (Figura 2). Os participantes também relataram que seus problemas relacionados à dívida freqüentemente resultaram em efeitos colaterais negativos, como depressão, ansiedade e estresse, assim como danos ao desempenho profissional e relacionamentos pessoais (Figura 3).

Figure 1. Experiências com dívidas

Figure 2. Problemas comuns relacionados à dívida

Figure 3. Efeitos colaterais negativos comuns da dívida

Temas comuns

Dívida “Bola de neve” Os participantes notaram que as dívidas se acumulam rapidamente, por vezes a partir de um único pagamento falhado, resultando num efeito de bola de neve que pode impedir a sua capacidade de ganhar a vida. De acordo com os participantes, a dívida frequentemente causou encargos financeiros adicionais e isolamento social, prejudicando ainda mais a saúde mental.

Desejo de Acessibilidade e Flexibilidade nos Termos de Empréstimo Os participantes expressaram um forte desejo de flexibilidade no pagamento, perdão parcial ou total da dívida e taxas de juros e termos de empréstimo mais justos para aqueles com um histórico de crédito ruim. Muitos gostariam que os credores fossem mais indulgentes e permitissem segundas oportunidades após um erro ou pagamento falhado, em vez de penalização, o que muitas vezes empurrava muitos mais para a dívida.

Vergonha, Culpa e Embaraço Os participantes tenderam a se culparem por sua dívida e expressaram sentimentos comuns de vergonha, culpa e constrangimento. Eles citaram muitas razões para altos saldos de dívida, incluindo confiança em empréstimos (estudante, automóvel, dia de pagamento), muitos cartões de crédito, e gastos irresponsáveis. Além disso, muitos participantes sentiram que lhes faltava literacia financeira e que não lhes tinham sido ensinadas boas práticas de empréstimo e gestão de dívidas antes de terem obtido acesso ao crédito e contraírem dívidas.

Nos últimos dez meses, a Aspen EPIC tem estado empenhada em explorar soluções que aliviem o fardo do endividamento incontrolável dos consumidores. Nestes grupos de foco, os participantes concordaram esmagadoramente que tanto o setor público quanto o privado podem ajudar a melhorar o endividamento incontrolável. As soluções populares incluíram planos de pagamento e períodos de carência mais justos, taxas de juros limitadas, aumento dos programas de suavização de renda e maior disposição para trabalhar com cronogramas e rendas dos consumidores. O processo Aspen EPIC inclui entrevistar mais de 400 especialistas sobre o que eles vêem como os principais problemas e soluções em torno do endividamento dos consumidores. Ao incluir as vozes das pessoas comuns, o Aspen EPIC é capaz de obter insights inestimáveis e dar um rosto humano aos dados e histórias que ouvimos dos especialistas.

Um agradecimento especial à Campanha CASH de Maryland pela ajuda na coordenação dos grupos de foco de Baltimore.