Valós történetek a kezelhetetlen adósságról

Kizáró nyilatkozat: a neveket és néhány azonosító adatot megváltoztattunk az egyének magánéletének védelme érdekében.

“Azt hiszem, sokan szégyelljük magunkat” – mondta Rhonda, egy középkorú baltimore-i, aki éjszakai műszakban dolgozik egy helyi étteremben. “Még arra sincs elég pénzünk, hogy megéljünk. Adósságban lenni nem jelenti azt, hogy éljük az életet.” Bár Rhonda szavai elkeserítőek, mégis jól tükrözik a kezelhetetlen adóssággal való együttélés tapasztalatát. Az Aspen EPIC nemrégiben fókuszcsoportokat tartott a Washington-Baltimore metróövezetben, hogy jobban megértsük az adósságot létrehozó rendszereket és az ilyen adóssággal való együttélés következményeit. Rhondához hasonlóan a megkérdezettek közül sokan tartoznak több adósságtörlesztéssel, mint amennyit havonta keresnek (ez az úgynevezett adósság-bevétel arány), ami gyakran árt a jólétüknek. Az interjúk feltárták azokat a gyakori körülményeket, amelyek a mindennapi emberek megélhetését akadályozzák. Ezek az ő történeteik.

Rhonda elfogatóparancsa

Néhány hónappal ezelőtt Rhonda kisebb autóbalesetet szenvedett. ” Éppen azon volt, hogy elengedjen – mondta. Ehelyett azonban a rendőr közölte Rhondával, hogy a jogosítványát felfüggesztették, és egy fennálló tartozás miatt meg kell jelennie a bíróságon. Maryland államban a hitelező testületi letiltással vagy polgári letartóztatási paranccsal kényszeríthet valakit, aki tartozik neki, hogy megjelenjen a bíróságon. Ha az adós két felszólítás után sem jelenik meg a bíróságon, a hitelező kérheti a bíróságtól az adott személy letartóztatását. Az adósság, amely Rhonda jogosítványának felfüggesztéséért és polgári letartóztatási parancsáért felelős? Egy jógaóra.

“Megpróbáltam lemondani” – jegyezte meg Rhonda a négyéves tartozásáról, de a fitneszközpont elutasította. A felmondásnak személyesen kellett megtörténnie, és a számláknak a felmondás előtt aktuálisnak kellett lenniük. “Csessze meg” – mondta. “Az autóm lerobbant. Ti egy másik megyében vagytok. Ez egyszerűen nem kényelmes.” Négy évvel később Rhonda kétszer is bíróság elé került a lejárt jógatartozása miatt. A kamatokkal és késedelmi díjakkal együtt az egyenleg már több mint 1000 dollár volt. “Ez az adósság az életem sok más területét is érintette. Egyszerűen őrület.”

Lisa hitelkártyaadóssága

“Nekem az adósságom néhány évvel ezelőtt kezdődött, amikor elbocsátottak a főállású munkahelyemről” – mondta Lisa, a 30 éves, kétgyermekes anya. “Körülbelül 75 000 dollárt kerestem, amikor elbocsátottak. A megtakarításaimból éltem. Aztán a hitelkártyáimat használtam.” Mivel a megtakarítási számlája lemerült, Lisa gyorsan elkezdte nem fizetni a hitelkártyáit, amelyek általában az első adósságok, amelyeket az emberek a munkahelyük elvesztése után abbahagynak, nem pedig a lakás- vagy autóhitelek. Bár az Egyesült Államokban a késedelmi ráták a történelmi átlag alatt vannak, a nemfizetés egyre komolyabb problémát jelent. 2017-ben a hitelkártyák nemfizetési rátája 6 éves csúcsot ért el. “Ez kemény volt. Miután elfogyott a munkanélküliségem, úgy döntöttem, hogy visszamegyek az iskolába” – mondta. Ma Lisa részmunkaidőben dolgozik, miközben továbbképzésre jár. Még mindig fizeti a hitelkártyaadósságát.”

Cameron orvosi számlái

“Voltak problémáim orvosi számlákkal, amelyeket nem tudtam kifizetni” – mondta Cameron, aki nemrég végzett a főiskolán, és az Aspen EPIC fókuszcsoportok egyik legfiatalabb résztvevője volt. Cameronnak több mint 1000 dolláros orvosi tartozása volt egy kórházi kezelés miatt. Cameron főiskolai hallgatóként, kevés jövedelemmel vagy külső támogatással, magán diákhitelt vett fel, hogy kifizesse az orvosi számlákat. “Pétert raboltam ki, hogy Pált fizethessem” – mondta. Ez az eset gyakoribb, mint gondolnánk. Csak az elmúlt évben az amerikaiak mintegy 30 százaléka vett fel magánhitelt, amelyet gyakran más hitelek, adósságok és számlák törlesztésére használnak. Ezeket a fedezetlen, gyakran magas kamatozású pénzeszközöket könnyen elérhetővé teszik a másodrendű hitelfelvevők számára, akik jellemzően kétségbeesett helyzetben vannak.”

“Azért mentem kórházba, mert öngyilkossági hajlamaim voltak. Olyan, mintha megbüntetnének azért, mert segítettem magamon” – mondta Cameron. A zsebből fizetendő orvosi költségek gyakran a pénzügyi bizonytalanság forrását jelentik, még az egészséges hiteltörténettel rendelkező fogyasztók számára is. 2015-ben a háztartások mintegy 20 százaléka számolt be orvosi adósságról. Az amerikaiak jelenleg összesen 3,4 billió dollárt fizetnek zsebből fizetett orvosi ellátásért, és egy átlagos háztartás várhatóan évi 15 000 dollárt fog fizetni 2023-ban, ami 50 százalékos növekedést jelent 2015-höz képest. “Ha legközelebb úgy érzem, vagy ha legközelebb megbetegszem, nem akarok majd kórházba menni” – mondta Cameron. “Ez egy másik módja annak, hogy a halálhoz járul.”

Robert diákhitele

Robert, egy helyi építőipari munkás, zavarba jött, amikor menyasszonya habozott, hogy hozzámegy-e feleségül. Végül felfedte dilemmáját – több mint 60 000 dollárnyi diákhitel-tartozást. “Azt mondtam: “Hűha, nekem nincs ennyi pénzem”” – mondta Robert. Napjainkban az oktatási hitelt felvett diákok aránya meghaladja az 50 százalékot, ami kétszerese az 1980-as évekbeli aránynak. Bár a diákhitelek medián egyenlege nagyjából 17 000 dollár, a késedelmi ráta folyamatosan emelkedett, a 2013-as 8,7 százalékról 2017-ben 11,2 százalékra. A felsőoktatás költségeinek folyamatos emelkedésével a háztartások egyre nehezebben tudják kezelni az ezzel járó hitelterheket. Robertet ez nem tántorította el attól, hogy feleségül vegye menyasszonyát, most már feleségét.

“Olyan stratégiákkal, amelyeket csak agresszívnak és/vagy téveszmésnek tudnék minősíteni, két év alatt körülbelül 32 ezret fizettünk vissza” – nyilatkozta Robert. “Eladtam a saját autómat, aztán eladtuk az ő autóját. Csak busszal és metróval járunk mindenhová. Egy egyszobás lakásban élünk. Nem járunk étterembe enni. Három éve nem voltunk nyaralni. Ez bizonyos szempontból extrém. Néha úgy érzem, hogy nincs egyensúlyérzékünk.” Két gyermekkel és egy harmadik gyermekkel az úton, Robert és felesége azt tervezik, hogy minden dollárt beosztanak a költségvetésbe, amíg a diákhiteleket ki nem fizetik.

A kezelhetetlen adósságok forrásai és következményei

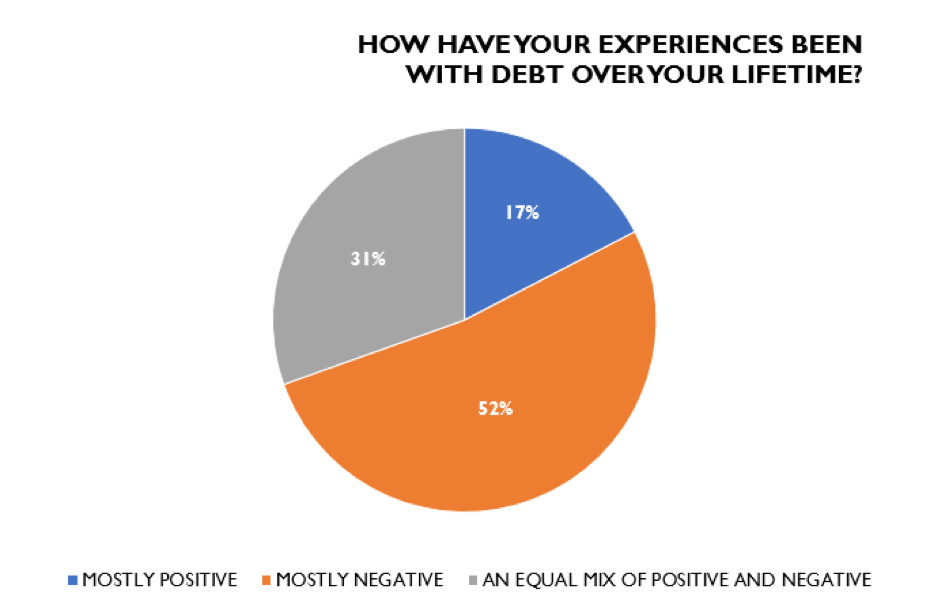

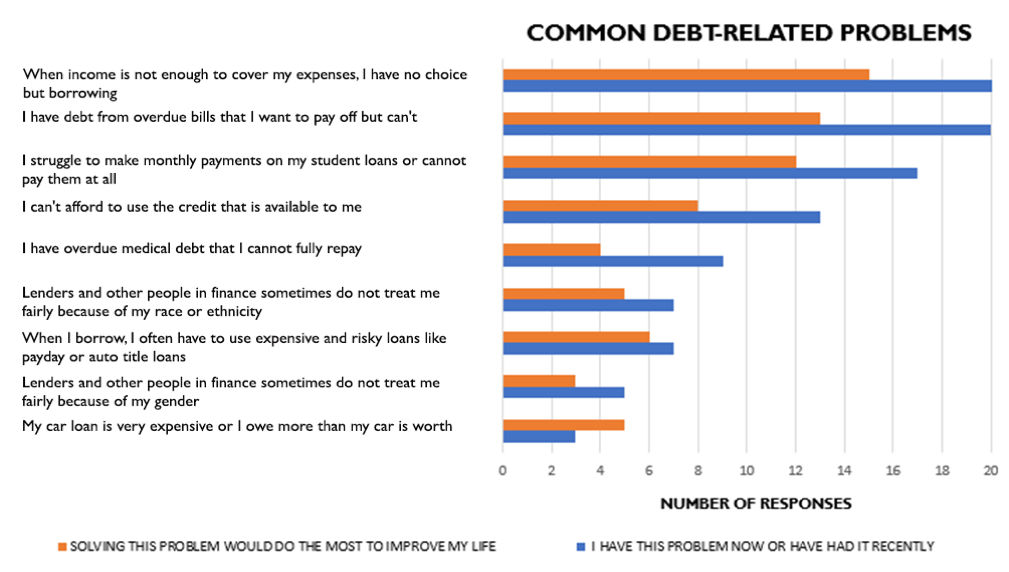

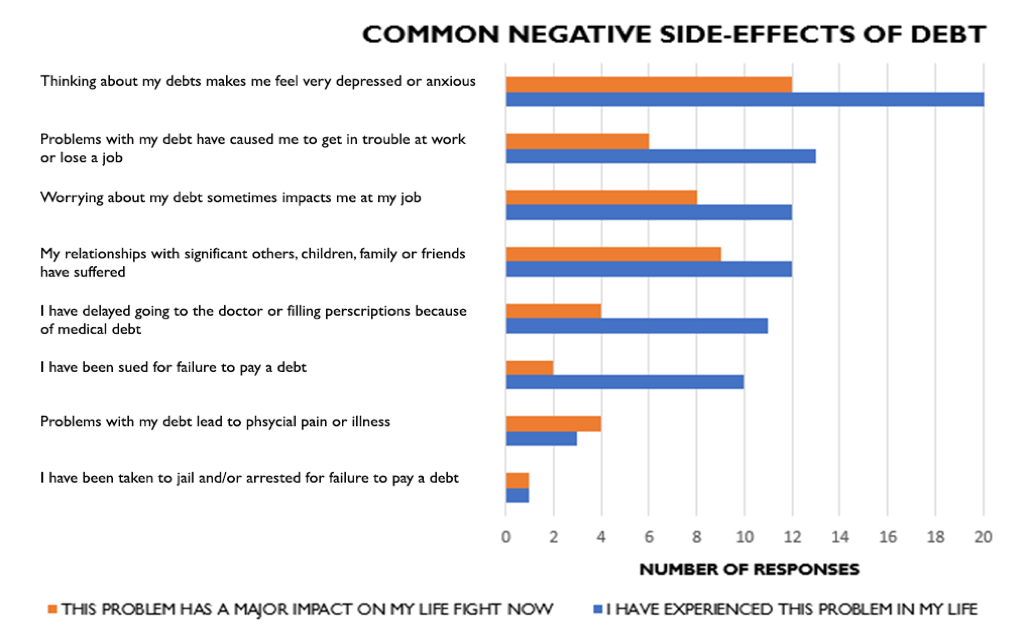

A 117 válaszadó közül az Aspen EPIC 27 személyt választott ki a fogyasztói adósságfókuszcsoportokban való részvételre. Körülbelül minden negyedik résztvevőnek volt olyan teljes, nem jelzáloghitellel kapcsolatos adóssága, amely meghaladta az éves jövedelmét. A kiválasztott résztvevők 48 százaléka számolt be arról, hogy 35 000 dollár vagy annál nagyobb összegű adóssággal tartozik. Ezenfelül a résztvevők 48 százaléka arról számolt be, hogy a háztartás éves jövedelme nem érte el a 25 000 dollárt, ami összességében magas adósság/jövedelem arányt jelez. Amikor az adósság személyes hatásairól kérdezték őket, a résztvevők több mint fele azt mondta, hogy az adóssággal kapcsolatos tapasztalatai többnyire negatívak voltak (1. ábra). A leggyakoribb adóssággal kapcsolatos problémák közé tartoztak az elégtelen jövedelem okozta adósságok, a lejárt számlák és a kezelhetetlen diákhitel-törlesztések (2. ábra). A résztvevők arról is beszámoltak, hogy az adóssággal kapcsolatos problémáik gyakran vezettek negatív mellékhatásokhoz, például depresszióhoz, szorongáshoz és stresszhez, valamint a munkahelyi teljesítmény és a személyes kapcsolatok károsodásához (3. ábra).

1. ábra. Az adóssággal kapcsolatos tapasztalatok

2. ábra. Az adóssággal kapcsolatos gyakori problémák

3. ábra. Az adósság gyakori negatív mellékhatásai

Gyakori témák

“Hógolyószerű” adósság A résztvevők megjegyezték, hogy az adósságok gyorsan felhalmozódnak, néha egyetlen elmulasztott fizetés miatt, ami hógolyóhatást eredményez, ami akadályozhatja a megélhetésüket. A résztvevők szerint az adósság gyakran további pénzügyi terheket és társadalmi elszigeteltséget okoz, ami tovább rontja a mentális egészséget.

A megfizethetőség és a hitelfeltételek rugalmassága iránti igény A résztvevők határozottan igényt tartottak a visszafizetés rugalmasságára, a tartozás részleges vagy teljes elengedésére, valamint a rossz hitelmúltúak számára igazságosabb kamatlábakra és hitelfeltételekre. Sokan szeretnék, ha a hitelezők engedékenyebbek lennének, és egy hiba vagy elmaradt fizetés után második esélyt adnának a büntetés helyett, ami sokakat gyakran még jobban eladósított.

Szégyen, bűntudat és szégyenérzet A résztvevők általában magukat okolták az adósságukért, és a szégyen, bűntudat és szégyenérzet általános érzéseit fejezték ki. Számos okot említettek a magas adósságállományra, beleértve a kölcsönökre (diák-, autó-, fizetésnapos hitel) való támaszkodást, a túl sok hitelkártyát és a felelőtlen költekezést. Emellett sok résztvevő úgy érezte, hogy nem rendelkezik megfelelő pénzügyi ismeretekkel, és nem tanították meg őket a hitelfelvétel és az adósságkezelés helyes gyakorlataira, mielőtt hitelhez jutottak volna és adósságot vállaltak volna.

Az Aspen EPIC az elmúlt tíz hónapban elkötelezte magát a kezelhetetlen fogyasztói adósságok terhét enyhítő megoldások feltárása mellett. Ezekben a fókuszcsoportokban a résztvevők túlnyomórészt egyetértettek abban, hogy mind a köz-, mind a magánszektor segíthet a kezelhetetlen adósságok javításában. A népszerű megoldások között szerepeltek a méltányosabb fizetési tervek és türelmi időszakok, a kamatlábak korlátozása, a jövedelemkiegyenlítő programok növelése, valamint nagyobb hajlandóság a fogyasztói határidők és jövedelmek figyelembevételére. Az Aspen EPIC-folyamat során több mint 400 szakértőt kérdeztek meg arról, hogy szerintük melyek a fogyasztói eladósodással kapcsolatos fő problémák és megoldások. A hétköznapi emberek hangjának bevonásával az Aspen EPIC felbecsülhetetlen értékű betekintést nyerhet, és emberi arcot adhat a szakértőktől hallott adatoknak és történeteknek.

Külön köszönet a marylandi CASH Campaign of Marylandnek a baltimore-i fókuszcsoportok koordinálásában nyújtott segítségért.