Sure Dividend

Frissítve: 2020. december 15. Bob Ciura

Kevin O’Leary az O’Shares Investments elnöke, de Ön valószínűleg “Mr. Wonderful”-ként ismeri.

A CNBC-n, valamint a Shark Tank című televíziós műsorban is látható. Azok a befektetők, akik látták őt a tévében, valószínűleg hallották, amint a befektetési filozófiájáról beszél.

Mr. Wonderful olyan részvényeket keres, amelyek három fő jellemzőt mutatnak:

- Először is, minőségi vállalatoknak kell lenniük, erős pénzügyi teljesítménnyel és szilárd mérleggel.

- Második, szerinte a portfóliónak diverzifikáltnak kell lennie a különböző piaci szektorok között.

- Harmadik, és talán a legfontosabb, hogy jövedelmet követel – ragaszkodik ahhoz, hogy a részvények, amelyekbe befektet, osztalékot fizessenek a részvényeseknek.

Az alábbi linkre kattintva letöltheti Mr. Wonderful O’Shares Investment Advisor 13F-bejelentésben szereplő összes részvényének teljes listáját, valamint a negyedéves teljesítményt:

Az alábbi linkre kattintva letöltheti az O’Shares Investment Advisor 13F-bejelentésben szereplő részvényeinek Excel-táblázatát, beleértve az olyan fontos mérőszámokat, mint az osztalékhozam és a határidős ár-nyereség arány.

Az OSA olyan részvényeket birtokol, amelyek mindhárom tulajdonság keverékét mutatják. Ezek piacvezetők, erős nyereséggel, diverzifikált üzleti modellekkel, és osztalékot fizetnek a részvényeseknek. Az OUSA portfóliójában lévő részvények listája érdekes forrása a minőségi osztaléknövekedő részvényeknek.

Ez a cikk részletesen elemzi az alap legnagyobb részvényeit.

Tartalomjegyzék

Az O’Shares FTSE U.S. Quality Dividend ETF tíz legfontosabb részvénye a legalacsonyabbtól a legmagasabbig terjedő sorrendben szerepel az alapban betöltött súlyuk szerint.

- Honeywell International (HON)

- Cisco Systems (CSCO)

- Apple Inc. (AAPL)

- Pfizer Inc. (PFE)

- Verizon Communications (VZ)

- Merck & Co. Inc. (MRK)

- Procter & Gamble (PG)

- Home Depot (HD)

- Johnson & Johnson (JNJ)

- Microsoft Corporation (MSFT)

No. 10: Honeywell International (HON)

Az osztalékhozam: 1,8%

Az OUSA portfólió százalékos aránya: 2,62%

A Honeywell International egy diverzifikált ipari vállalat. A vállalatnak négy üzletága van: Aerospace, Honeywell Building Technologies, Performance Materials & Technologies és Safety & Productivity Solutions. Az értékesítés több mint 40%-a a nemzetközi piacokról származik. A vállalat éves bevétele 32 milliárd dollár.

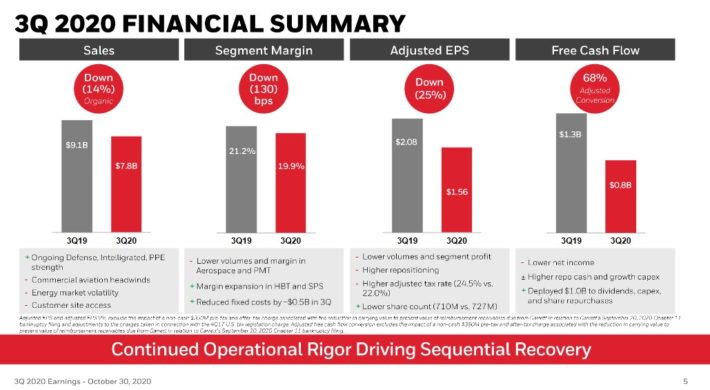

A 2020-as harmadik negyedévben a bevétel 14,2%-kal 7,8 milliárd dollárra csökkent. Az egy részvényre jutó korrigált eredmény 25%-kal 1,56 dollárra csökkent, de 0,07 dollárral jobb volt a vártnál. Az organikus értékesítés 14%-kal csökkent, de ez javulás az előző negyedévi 18%-os visszaeséshez képest.

Forrás: Befektetői prezentáció

Az előző negyedévhez hasonlóan a visszaesés nagy részét a COVID-19 világjárvány okozta. Ugyanakkor mindegyik szegmens jobban teljesített, mint az előző negyedévben.

A légiközlekedés és űrkutatás esetében 25%-kal csökkentek az eladások, mivel a védelmi és űrkutatásban elért kétszámjegyű növekedés nem volt elég a kereskedelmi repülés iránti gyenge kereslet leküzdéséhez. Ezt ellensúlyozta a Safety & Productivity Solutions, amely 8%-kal nőtt, mivel az Intelligrated üzletág, az egyéni védőeszközök és a termelékenységi megoldások és szolgáltatások iránti kereslet erős volt. A vállalat a második negyedévben bejelentett 500 millió dolláros költségmegtakarításon felül további 450 millió dolláros megtakarítást ért el.

A Honeywell International a negyedik negyedévre 1,97-2,02 dolláros korrigált EPS-t vár. Az előrejelzés középpontját használva arra számítunk, hogy a vállalat 2020-ban részvényenként 7,03 dollárt fog keresni, szemben a korábbi 7,01 dollárral. Arra is számítunk, hogy a vállalat évente 9%-kal növeli az EPS-t.

Az ipari vállalatok általában nagyon jól teljesítenek, amikor a gazdaság erős, de gyenge gazdasági környezetben küzdenek. A vállalatnak az ipari szektorban betöltött vezető pozíciója miatt azonban továbbra is hosszú távú növekedésre számítunk. A Honeywell International tavaly októberben kiválás formájában két alacsonyabb árrésű üzletágat értékesített.

Ez lehetővé teszi a vállalat számára, hogy a magasabb árrésű üzletágaira összpontosítson, különösen a repülőgépiparban, ahol a katonai termékek és az utángyártott szolgáltatások terén is növekedés várható. Úgy látjuk, hogy a Honeywell erős pozíciója ezeken a piacokon a Honeywell versenyelőnye.

Az előnyök ellenére a részvények túlértékeltnek tűnnek. A Honeywell részvények P/E rátája 30,5, ami közel kétszerese az általunk becsült 16-os valós értéknek (más néven belső értéknek). Ennek eredményeként a teljes hozam várhatóan negatív 1,3% lesz, így a részvény az értékelés alapján eladási ajánlat.

9. helyezett: Cisco Systems (CSCO)

Az osztalékhozam: 3,2%

Az OUSA portfólió százalékos aránya: 3,02%

A Cisco globális technológiai vezető vállalat. A vállalat útválasztói és kapcsolói lehetővé teszik, hogy a hálózatok világszerte összekapcsolódjanak egymással az interneten keresztül.

A Cisco az egyik legfiatalabb osztalékfizető részvény O’Leary top 10-es listáján, mivel a vállalat csak 2011 óta fizet osztalékot. Azóta az osztalék 12-szerese a kilenc évvel ezelőtti szintnek. Miután 2,9%-kal megemelte az osztalékát a 2020. 4/22-i kifizetésre, a Cisco már osztalékfizető részvénynek számít.

A 2021-es pénzügyi évre várhatóan 46%-os kifizetési aránnyal a Cisco valószínűleg a jövőben is a nyereség növekedési üteméhez közelebb fogja növelni az osztalékát.

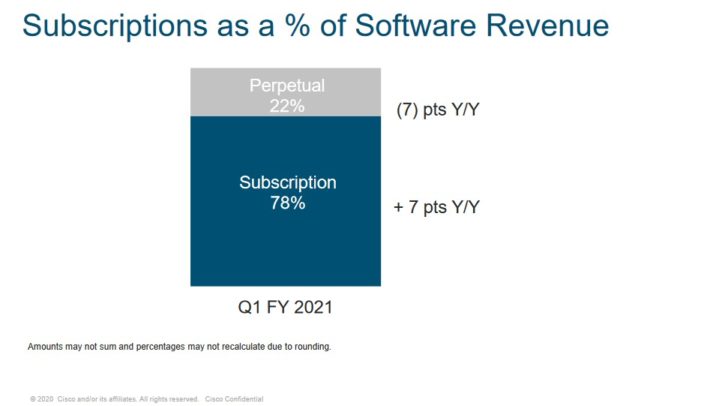

A Cisco közel 52 milliárd dolláros éves bevételt termel, és magas árrésű üzletágnak számít. A Cisco az elmúlt néhány évben az előfizetésekre összpontosítva inkább az ismétlődő bevételek üzletágává pozícionálta magát.

Forrás: Cisco: Befektetői prezentáció

A Cisco a 2021-es pénzügyi év első negyedévére vonatkozó eredményeit 2020. 12. 11-én jelentette be. A bevétel 9,4%-kal 11,9 milliárd dollárra csökkent, de 74 millió dollárral meghaladta a várakozásokat. A 0,76 dolláros korrigált részvényenkénti eredmény 9,5%-kal alacsonyabb volt az előző évinél, de 0,06 dollárral meghaladta a becsléseket.

A Cisco részvényeinek határidős árfolyam-nyereség aránya 14,3, ami a 15-szörös nyereség célszorzó alatt van. A célárfolyam-nyereség arányra való bővülés 1,0%-kal növelné az éves hozamot a következő öt évben. Hozzáadva a jelenlegi 3,2%-os osztalékhozamot és az EPS várható évi 6%-os növekedését, a Cisco várhatóan 10,2%-os teljes éves hozamot kínál a következő öt évben.

No. 8: Apple (AAPL)

Osztalékhozam: 0,6%

Az OUSA portfólió százalékos aránya: 3,09%

Az Apple a világ legnagyobb vállalata a piaci kapitalizáció alapján. Tekintettel arra, hogy Mr. Wonderful azokat a vállalatokat részesíti előnyben, amelyek tőkét juttatnak vissza a részvényeseknek, ez a súlyozás meglepő lehet.

Az Apple a legfiatalabb osztalékfizető részvény ezen a listán, hiszen csak 2012 óta oszt jövedelmet a részvényeseknek. Azóta az osztalék több mint 8-szorosára nőtt nagyon rövid idő alatt. Ez ráadásul az évek során rengeteg részvényt vásároltak vissza.

Az 1,0% alatti Apple osztalék azonban a legalacsonyabb hozam a top 10 legnagyobb részvény között, de a befektetők valószínűleg helyeslik ezt a bevételkiesést a tavalyi 86%-os hozamért cserébe.

Ez a fajta hozam nem lepheti meg a vállalat részvényeseit, hiszen az Apple rendszeresen veri a piacot.

Az Apple jövője továbbra is fényes. A legutóbbi negyedévben az Apple 64,7 milliárd dolláros bevételt ért el, ami 1,0%-os növekedést jelent az előző év azonos negyedévéhez képest. A termékeladások 2,7%-kal csökkentek, mivel a Mac, az iPad és a viselhető eszközök terén elért növekedést bőven ellensúlyozta a teljes forgalom mintegy 41%-át kitevő iPhone eladások 20,7%-os csökkenése. A szolgáltatási értékesítés 16,3%-kal nőtt, és az összes értékesítés 22%-át tette ki a negyedévben. Az egy részvényre jutó nyereség 0,73 dollár volt, szemben a korábbi 0,76 dollárral.

A nyereségnövekedést és az osztalékhozamot ellensúlyozza az értékelés visszafordulásából eredő jelentős ellenszél, mivel a részvényt 32,6x-os nyereségszorzóval kereskedik, szemben a 17x-es célszorzóval.

A teljes hozam várhatóan -2,6% lesz a következő öt évben, ami a legalacsonyabb tervezett hozam ezen a listán.

7. hely: Pfizer Inc. (PFE)

Az osztalékhozam: 4,0%

Az OUSA portfólió százalékos aránya: 3,42%

A Pfizer Inc. egy globális gyógyszeripari vállalat, amely vényköteles gyógyszerekre és vakcinákra összpontosít. Ez egy mega-cap részvény, amelynek piaci kapitalizációja 215 milliárd dollár. A mega-cap részvények teljes listáját itt tekintheti meg.

A Pfizer új vezérigazgatója 2019-ben egy sor tranzakciót hajtott végre, amelyek jelentősen megváltoztatták a vállalat szerkezetét és stratégiáját. A Pfizer megalakította a GlaxoSmithKline plc-vel (GSK) a GSK Consumer Healthcare vegyesvállalatot, amely magában foglalja a Pfizer vény nélkül kapható gyógyszerek üzletágát. A Pfizer a közös vállalat 32%-át birtokolja.

A Pfizer emellett 11 milliárd dolláros üzletet kötött az ArrayBioPharma felvásárlásával. Bejelentették az Upjohn szegmens kiválását is. A Pfizer vezető termékei közé tartozik az Eliquis, Ibrance, Prevnar 13, Enbrel (nemzetközi), Chantix, Sutent, Xtandi, Vyndaqel, Inlyta,és Xeljanz. A vállalat bevétele 2019-ben 51,8 milliárd dollár volt.

A 2020-as harmadik negyedévben a bevétel 4%-kal csökkent, míg a korrigált részvényenkénti eredmény 3%-kal csökkent. A biofarmák bevétele operatív módon 4%-kal nőtt az elmúlt negyedévben.

Forrás: Befektetői prezentáció

Afizer jelenlegi termékcsaládja a felvásárlások és a K&F+F beruházások eredményeként várhatóan 2025-ig növekedést fog produkálni a felső és alsó soron. Jelenleg az Eliquis (kardiovaszkuláris), az Ibrance (onkológia) és a Xlejanz (reumás artacritis) mindegyike erőteljes forgalomnövekedést mutat. Az újonnan bevezetett Vyndaqel és Inlyta szintén gyorsan növekszik.

A növekedés a jóváhagyott indikációk és kiterjesztések növekvő amerikai és nemzetközi értékesítéséből fog származni. Másrészt a növekedést ellensúlyozzák a szabadalmak lejáratai, valamint az Enbrel és a Prevnar 13 versenye. A jövőre nézve a Pfizer az onkológia, a gyulladásos & immunológia és a ritka betegségek területén rendelkezik erős csővezetékkel. Évente 6%-os EPS-növekedést várunk.

A Pfizer szilárd, 4,0%-os osztalékot is fizet. Összességében 13,6%-os éves hozamot várunk a következő öt évben, így a Pfizer vonzó osztalékrészvény, amit most érdemes megvenni.

No. 6: Verizon Communications (VZ)

Az osztalékhozam: 4,2%

Az OUSA portfólió százalékos aránya: 4,12%

A Verizon egy távközlési óriás. A bevételek háromnegyedét a vezeték nélküli szolgáltatások adják, a szélessávú és a kábeles szolgáltatások pedig az eladások mintegy negyedét teszik ki. A vállalat hálózata ~300 millió embert és az USA 98%-át fedi le. A Verizon most több városban is elindította az 5G ultraszéles sávot, miközben folytatja az 5G szolgáltatás kiépítését. A Verizon a nagy szolgáltatók közül elsőként kapcsolta be az 5G szolgáltatást.

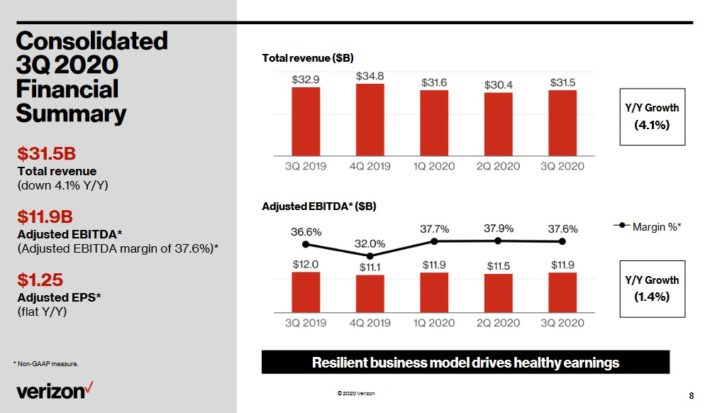

A Verizon 2020. 10. 21-én tette közzé a harmadik negyedév eredményeit. A bevétel 4,1%-kal 31,5 milliárd dollárra csökkent, ami 100 millió dollárral maradt el a becslésektől. Az 1,25 dolláros kiigazított részvényenkénti eredmény megegyezett a tavalyi eredménnyel, de 0,03 dollárral magasabb volt a vártnál.

Forrás: Forrás: Vezérigazgatóság:

A Verizon összesen 553K kiskereskedelmi postpaid nettó bővítést ért el, beleértve 428K postpaid okostelefon nettó bővítést, szemben a 311K postpaid nettó bővítésre vonatkozó becslésekkel. Az elvándorlás továbbra is nagyon alacsony. A vezeték nélküli kiskereskedelmi postpaid elvándorlás 0,89% volt, míg a kiskereskedelmi postpaid telefonos elvándorlás 0,69%. A fogyasztói bevételek 4,3%-kal 21,7 milliárd dollárra csökkentek a vezeték nélküli berendezésekből származó bevételeknek az alacsonyabb ügyfélaktivitás következtében bekövetkezett komoly visszaesése miatt. A vezeték nélküli szolgáltatási bevételek 0,7%-kal 13,4 milliárd dollárra nőttek.

A Média szegmens bevételei 7,4%-kal 1,7 milliárd dollárra csökkentek. A COVID-19 hatással volt a keresési és hirdetési bevételekre, de a Verizon megjegyezte, hogy ebben a szegmensben továbbra is növekszik az ügyfelek elkötelezettsége a digitális tulajdonságain. A Verizon most 0-2%-os korrigált EPS-növekedést vár, szemben a korábbi, 2%-os csökkenéstől 2%-os emelkedésig terjedő előrejelzéssel.

A Verizon egyik legfontosabb versenyelőnye, hogy gyakran a legjobb vezeték nélküli szolgáltatónak tartják az Egyesült Államokban, ezt bizonyítja a vállalat vezeték nélküli árrése és nagyon alacsony elvándorlási aránya. Megbízható szolgáltatása lehetővé teszi a Verizon számára, hogy megtartsa ügyfélbázisát, valamint lehetőséget ad a vállalatnak arra, hogy az ügyfeleket magasabb árú tervezetekre terelje. A Verizon emellett az 5G szolgáltatás bevezetésének korai szakaszában van, ami előnyt jelent a gyengébb szolgáltatókkal szemben.

A következő öt évben 4%-os éves EPS-növekedést várunk. A részvény 4,2%-os osztalékhozamot is kínál. A bővülő P/E-multiplikátorból származó kis bukkanó mellett ~8%-os éves összhozamot várunk a Verizon-részvénytől.

No. 5: Merck & Co. (MRK)

Az osztalékhozam: 3,2%

Az OUSA portfólió százalékos aránya: 4,18%

A Merck a világ egyik legnagyobb egészségügyi vállalata. A Merck vényköteles gyógyszereket, vakcinákat, biológiai terápiákat és állategészségügyi termékeket gyárt. A Merck éves bevétele több mint 49 milliárd dollár.

20.5.20-án a Merck bejelentette, hogy a női egészségügyet, az örökölt márkákat és a bioszimiláris termékeket külön vállalatba szervezi ki. Ezek az üzletágak ~6,5 milliárd dollár bevételt képviselnek. A tranzakciót 2021 első felében kell lezárni.

A Merck 2020. 10/27-én tette közzé harmadik negyedéves eredményeit. A bevétel 1,2%-kal 12,6 milliárd dollárra nőtt, ami 340 millió dollárral felülmúlta a becsléseket. Az egy részvényre jutó korrigált eredmény 15,2%-kal 1,74 dollárra nőtt, és 0,31 dollárral jobb volt a vártnál. Az árfolyamváltozások 1%-kal csökkentették a harmadik negyedév bevételi eredményét. A Merck becslése szerint a COVID-19 világjárvány 475 millió dollárral csökkentette a gyógyszeripari bevételeket a negyedévben és 2,1 milliárd dollárral az év végéig.

A gyógyszeripari bevételek mégis 2%-kal 11,3 milliárd dollárra nőttek. Az onkológia ismét az élen járt a Merck számára.

Forrás: Forrás: Merck: Befektetői prezentáció

A Keytruda, amely olyan rákos megbetegedéseket kezel, mint a műtéttel nem eltávolítható melanoma és a nem kissejtes tüdőrák, továbbra is növekszik, mivel az eladások 21%-kal 3,7 milliárd dollárra emelkedtek. Az amerikai eladások 24%-kal nőttek. A Keytruda továbbra is kap új engedélyeket a kezelésre mind az Egyesült Államokban, mind Japánban.

A Merck HPV elleni vakcinája, a Gardasil forgalma 10%-kal csökkent az amerikai iskolabezárások miatti gyengébb kereslet miatt, bár Kínában és Európában továbbra is erős a forgalom. A Januvia/Janumet, amely a cukorbetegség kezelésére szolgál, és a Merck második legnagyobb bevételű terméke, forgalma 1%-kal javult a nemzetközi piacokon tapasztalható nagyobb keresletnek köszönhetően, még akkor is, ha az Egyesült Államokban továbbra is árnyomás alatt áll.

Az állatgyógyászat forgalma 9%-kal 1,2 milliárd dollárra javult az állatvakcinák és a paraziták elleni védekezés iránti nagyobb keresletnek köszönhetően. A Merck két COVID-19 vakcinakísérletet folytat, valamint egy új vírusellenes jelöltet.

A Merck ismét megemelte az idei évre vonatkozó előrejelzését. A vállalat 47,6 és 48,6 milliárd dollár közötti árbevételre számít a korábbi 47,2 és 48,7 milliárd dollárról. Az egy részvényre jutó korrigált eredményt most 5,91 és 6,01 dollár között várják, a korábbi 5,63 és 5,78 dollár között. Mindkét sáv középpontja a konszenzusos becslések felett van.

A Merck legfontosabb versenyelőnye, hogy a kulcsfontosságú termékterületeken erős növekedési ütemet mutat.Miközben a generikus verseny nyomást gyakorol bizonyos gyógyszerekre, a Keytruda növekedési ütemét és csúcsértékesítési várakozásait nagyon vonzónak találjuk. Éves szinten 5%-os EPS-növekedést várunk 2025-ig.

A Merck osztalékot is fizet, amely 3,2%-os hozamot biztosít, miközben a részvényt a jelenlegi árfolyamon kissé alulértékeltnek találjuk. Becsléseink szerint a teljes hozam megközelíti az évi 10%-ot.

No. 4: Procter & Gamble (PG)

Az osztalékhozam: 2,3%

A portfólió százalékos aránya: 4,25%

A Procter & Gamble az osztalékos részvények között kitart. Az elmúlt 64 egymást követő évben növelte osztalékát. Ezzel a vállalat egyike a mindössze 30 osztalékkirálynak, a több mint 50 éve növekvő osztalékkal rendelkező részvények listájának.

Ezt úgy érte el, hogy globális fogyasztási cikkek behemótjává vált. Termékeit a világ több mint 180 országában értékesíti, éves forgalma meghaladja a 65 milliárd dollárt. Néhány a fő márkái közül: Gillette, Tide, Charmin, Crest, Pampers, Febreze, Head & Shoulders, Bounty, Oral-B és még sok más.

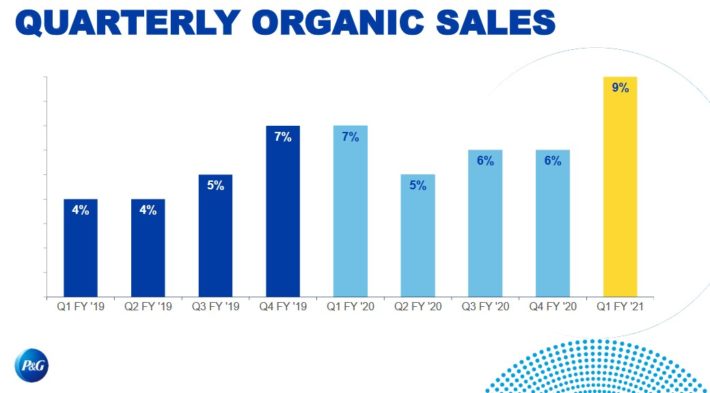

Ezekre a termékekre a gazdaság állapotától függetlenül nagy a kereslet, így a vállalat meglehetősen recesszióálló. E termékkategóriák közül számos termékkategória szilárd szerves növekedési ütemet mutatott a 2020-as pénzügyi év első felében. A vállalat portfóliójának átalakítása miatt pedig a megújult hatékonyság az elmúlt néhány negyedévben gyorsuló szerves növekedést eredményezett.

Forrás: Befektetői prezentáció

AProcter & Gamble októberben (10/20/20) tette közzé a harmadik negyedév eredményeit. Az organikus eladások 9%-kal nőttek az előző évhez képest, ami nagyrészt a szövet és otthoni ápolási termékek üzletág erős teljesítményének köszönhető, köszönhetően a COVID-19 által vezérelt higiéniai projektek iránti keresletnek és a készletnövekedésnek. Az árbevétel éves szinten 8,5%-kal 19,32 milliárd dollárra nőtt, míg a GAAP szerinti egy részvényre jutó eredmény 1,63 dollár lett. A vállalat 2%-4%-ról 4%-5%-ra emelte a 2021-es üzleti évre vonatkozó organikus árbevétel-növekedési kilátásait.

Procter & Gamble 2%-os eredménynövekedést látnak a jövőben. A részvény azonban a jelenlegi szinten is túlértékelt, 24,6-os P/E arányon kereskednek vele, szemben a mi 20-as becsült valós értékünkkel. Ha a részvények a jelenlegi ár/nyereség arányról a 20-as célértékünkre esnének vissza, akkor az értékelés ~4%-os ellenszelet jelentene az éves hozamra a következő öt évben.

Összességében a Procter & Gamble a becslések szerint mindössze 0,2%-os éves hozamot hozna a következő öt évben, így a részvény az értékelés alapján eladási ajánlat.

3. helyezett: Home Depot (HD)

Az osztalékhozam: 2,3%

Az OUSA portfólió százalékos aránya: 4,64%

A Home Depot 1978-ban alakult, és azóta a vezető barkácsáruházzá nőtte ki magát, közel 2300 üzlettel az Egyesült Államokban, Kanadában és Mexikóban. Összességében a Home Depot éves szinten mintegy 110 milliárd dollár bevételt termel.

A Home Depot november 17-én számolt be a harmadik negyedéves eredményéről. A vállalat a harmadik negyedévben 33,5 milliárd dolláros árbevételt ért el, ami 23,2%-os növekedést jelent az előző évhez képest. Az összehasonlítható eladások 24,1%-kal nőttek, kifejezetten az USA-ban 24,6%-kal. 3,4 milliárd dolláros negyedéves nettó eredmény 23,9%-kal haladta meg az egy évvel korábbi 2,8 milliárd dollárt. Hígított részvényenkénti alapon 3,18 dollár a negyedévben 25,7%-kal nőtt az előző év azonos időszakához képest.

A Home Depot legmeggyőzőbb versenyelőnye a vezető pozíciója a barkácsiparban. Nemcsak a barkácsolási termékek iránti kereslet növekszik nagy ütemben az Egyesült Államokban, hanem az iparág erősen koncentrált is, mivel mindössze két nagy szereplő (a Home Depot és a Lowe’s) birtokolja a piaci részesedés túlnyomó többségét.

A Home Depot emellett rendkívül ellenállónak bizonyult a recessziókkal szemben, beleértve a koronavírus-járványt is, ami vitathatatlanul segített a Home Depotnak, mivel a fogyasztók sokkal több időt töltenek otthon. A Home Depot 2020-ra tervezett osztalékfizetési aránya alig haladja meg az 50%-ot, ami biztonságos osztalékra utal.

A Home Depot az elmúlt évtizedben erős nyereségnövekedést produkált, mivel sikeresen kihasználta a 2008-2010-es nagy recessziót követő lakásépítési és építési boomot. Az e-kereskedelem egy másik növekedési katalizátor a Home Depot számára, mivel a vállalat nagymértékben befektetett digitális lábnyomának bővítésébe.

A Home Depot közölte, hogy a digitális platformjait kihasználó eladások az elmúlt negyedévben mintegy 100%-kal nőttek. Öt éves szinten 7,0%-os éves eredménynövekedést látunk, amely az összehasonlítható eladások egyszámjegyű értékének közepéből, a visszavásárlásokból származó alacsony egyszámjegyű hátszélből és a működési árrés bővüléséből származó folyamatos, lendületes növekedésből áll.

Az EPS növekedés, az értékelési változások és a 2,3%-os osztalékhozam kombinációja 2025-ig évi ~9%-os várható hozamot eredményez.

Nem. 2: Johnson & Johnson (JNJ)

Osztalékhozam: 2,7%

Az OUSA portfólió százalékos részesedése: 4,84%

A Johnson & Johnson az egyik legismertebb osztalékrészvény a piacon, így nem meglepő, hogy az OUSA első számú részvénye.

A Johnson & Johnson egy egészségügyi óriás, amelynek piaci kapitalizációja közel 400 milliárd dollár. Nagyon nagy üzletágakkal rendelkezik az egészségügyben, beleértve a gyógyszereket, az orvostechnikai eszközöket és a fogyasztói egészségügyi termékeket. A vállalat éves árbevétele meghaladja a 81 milliárd dollárt.

Johnson & Johnson október 13-án jelentette be a harmadik negyedév eredményeit. A bevétel 1,7%-kal 21,1 milliárd dollárra nőtt, ami 930 millió dollárral felülmúlta a becsléseket. A 2,20 dolláros korrigált részvényenkénti eredmény 0,22 dollárral haladta meg a becsléseket, és közel 4%-kal nőtt a tavalyi év azonos negyedévéhez képest. A globális gyógyszereladások 5%-kal, míg a fogyasztói eladások 1,3%-kal nőttek.

Forrás: Forrás: Befektetői prezentáció

Johnson & A Johnson legfontosabb versenyelőnye az üzletágának mérete és nagyságrendje. Tavaly több mint 11 milliárd dollárt fektetett K+F&F-be, hogy növelje piaci részesedését. A J&J világszerte vezető szerepet tölt be számos egészségügyi kategóriában, 26 egyedi termékkel vagy platformmal, amelyek több mint 1 milliárd dollár éves forgalmat generálnak. A J&J diverzifikációja lehetővé teszi, hogy minden évben növekedjen. Már 36 egymást követő évben növelte korrigált működési eredményét.

Ez is az egyik legellenállóbb vállalkozás, amellyel a befektetők találkozhatnak. A nagy recesszióban az egy részvényre jutó eredmény 2008-ban 10%-kal, 2009-ben pedig 1%-kal nőtt, amikor sok más vállalat küzdött. Ez a rugalmasság a J&J-nek még recesszió idején is stabil nyereséget biztosít, ami lehetővé teszi, hogy továbbra is minden évben növelje osztalékát.

A következő öt évben évi 6%-os részvényenkénti nyereségnövekedést várunk. A vállalat gyógyszeripari csővezetéke jelentős növekedési katalizátor. Az elmúlt negyedévben például a Darzalex eladásai több mint 40%-kal, az Imbruvica bevételei pedig 12%-kal nőttek. Az ilyen új termékek, mint ezek, a J&J jövőbeli növekedését továbbra is táplálni fogják.

A J&J&J osztalékkirály, és kiváló mérleggel rendelkezik, ami segít fenntartani az osztaléknövekedést. AAA hitelminősítéssel rendelkezik a Standard & Poor’s-tól. Az értékelési változások, az EPS növekedés és a 2,7%-os osztalékhozam kombinációja a következő öt évben évi ~6%-os várható összhozamot eredményez.

1. helyezett: Microsoft Corporation (MSFT)

Osztalékhozam: 1.1%

Az OUSA portfólió százalékos aránya: 4,98%

A 1975-ben alapított Microsoft Corporation, melynek központja a WA állambeli Redmondban található, szoftvereket és hardvereket fejleszt, gyárt és értékesít vállalkozások és fogyasztók számára. Kínálatában operációs rendszerek, üzleti szoftverek, szoftverfejlesztő eszközök, videojátékok és játékhardverek, valamint felhőszolgáltatások szerepelnek.

A Microsoft 2020. október 27-én jelentette be a 2021-es pénzügyi év első negyedéves eredményeit a 2020. szeptember 30-ig tartó időszakra vonatkozóan. A negyedévben a vállalat 37,2 milliárd dollár bevételt ért el, ami 12,4%-os növekedést jelent 2020 első negyedévéhez képest. A növekedés minden területre kiterjedt: a Productivity and Business Processes, az Intelligent Cloud és a Personal Computing 11%-kal, 20%-kal, illetve 6%-kal nőtt.

Azure, a Microsoft nagy növekedési potenciállal rendelkező felhőplatformja 48%-kal nőtt az előző évhez képest, az egy részvényre jutó nyereség 1,82 dollár volt a korábbi 1,38 dollárral szemben. A Microsoft a 2021-es pénzügyi év második negyedévére vonatkozó kilátásokat is közölt, a bevételeket 39,5 és 40,4 milliárd dollár közötti tartományban várja.

A Microsoft felhő üzletága gyors ütemben növekszik, köszönhetően az Azure-nak, amely néhány éve óriási ütemben növekszik. A Microsoft Office termékcsaládja, amely hosszú évekig alacsony növekedési ütemű fejőstehénnek számított, szintén erős növekedési ütemet mutat, miután a Microsoft az Office 365 szoftver-az-a-szolgáltatás (SaaS) rendszer irányába változtatta meg üzleti modelljét. A visszavásárlások további tényezőt jelentenek az egy részvényre jutó eredmény növekedése szempontjából,

A Microsoftnak nagy árka van az operációs rendszer & Office üzletágakban és erős piaci pozíciója a felhőalapú számítástechnikában. Nem valószínű, hogy a vállalat régebbi, bevált termékeivel piaci részesedést veszítene, míg a felhőalapú számítástechnika olyan nagy növekedési potenciállal rendelkező iparág, hogy több vállalat számára is van elég hely a növekedésre. A Microsoft ismert márkával és globális jelenléttel rendelkezik, ami versenyelőnyt jelent. A vállalat viszonylag ellenálló a recessziókkal szemben, és a J&J-hez hasonlóan AAA hitelminősítéssel rendelkezik.

A Microsoft részvény sajnos túlértékeltnek tűnik, a P/E mutató 31,6-os. A mi méltányos értékbecslésünk 22-es P/E arányú. A várt 8%-os EPS-növekedés és az 1,1%-os osztalékhozam növelni fogja a hozamot, de a teljes hozamot összességében csak ~2%-ra becsüljük évente.

Végső gondolatok

Kevin O’Leary a Shark Tank című tévéműsorban való szereplése miatt vált ismertté. De ő egy jól ismert vagyonkezelő is, és befektetési filozófiája nagyon közel áll a miénkhez. Konkrétan, Mr. Wonderful jellemzően olyan részvényekbe fektet be, amelyek nagy és nyereséges vállalkozások, erős mérleggel és következetes osztaléknövekedéssel rendelkeznek minden évben.

Ezek közül a részvények közül jelenleg nem mindegyik számít vételnek a Sure Analysis Research adatbázisában, amely az egy részvényre jutó nyereségnövekedés, az osztalékok és az ár/nyereség szorzó változásának kombinációja miatt várható teljes hozam alapján rangsorolja a részvényeket.

A 10 részvény közül azonban több is értékes állományt jelent egy hosszú távú osztaléknövekedési portfolió számára.