Sure Dividend

Aktualizováno 15. prosince 2020 Bob Ciura

Kevin O’Leary je předsedou představenstva společnosti O’Shares Investments, ale pravděpodobně ho znáte jako „pana Báječného“.

Můžete ho vidět na CNBC i v televizní show Shark Tank. Investoři, kteří ho viděli v televizi, ho pravděpodobně slyšeli hovořit o jeho investiční filozofii.

Pan Wonderful vyhledává akcie, které vykazují tři hlavní charakteristiky:

- Předně musí jít o kvalitní společnosti s dobrými finančními výsledky a solidními rozvahami.

- Druhé, portfolio by podle něj mělo být diverzifikováno napříč různými tržními sektory.

- Zatřetí, a to je možná nejdůležitější, požaduje příjem – trvá na tom, aby akcie, do kterých investuje, vyplácely akcionářům dividendy.

Kliknutím na níže uvedený odkaz si můžete stáhnout kompletní seznam všech akcií, které pan Wonderful drží v rámci 13F podání O’Shares Investment Advisor, spolu se čtvrtletní výkonností:

Kliknutím sem si stáhnete excelovou tabulku 13F akcií O’Shares Investment Advisor, včetně důležitých ukazatelů, jako je dividendový výnos a forwardový poměr ceny k zisku.

OUSA vlastní akcie, které vykazují kombinaci všech tří vlastností. Jsou to vedoucí společnosti na trhu se silnými zisky, diverzifikovanými obchodními modely a vyplácejí akcionářům dividendy. Seznam držených akcií v portfoliu OUSA je zajímavým zdrojem kvalitních akcií s dividendovým růstem.

Tento článek podrobně analyzuje největší držené akcie fondu.

Tabulka obsahu

Deset největších držených akcií z portfolia O’Shares FTSE U.S.S. Quality Dividend ETF jsou seřazeny podle jejich váhy ve fondu od nejnižší po nejvyšší.

- Honeywell International (HON)

- Cisco Systems (CSCO)

- Apple Inc. (AAPL)

- Pfizer Inc. (PFE)

- Verizon Communications (VZ)

- Merck & Co. Inc. (MRK)

- Procter & Gamble (PG)

- Home Depot (HD)

- Johnson & Johnson (JNJ)

- Microsoft Corporation (MSFT)

Č. 10: Honeywell International (HON)

Dividendový výnos: 1,8 %

Podíl na portfoliu OUSA: 2,62 %

Honeywell International je diverzifikovaná průmyslová společnost. Společnost má čtyři divize: Společnost Honeywell má dvě hlavní divize: Letectví a kosmonautika, Honeywell Building Technologies, Performance Materials & Technologies a Safety & Productivity Solutions. Více než 40 % tržeb pochází z mezinárodních trhů. Společnost dosahuje ročních tržeb ve výši 32 miliard dolarů.

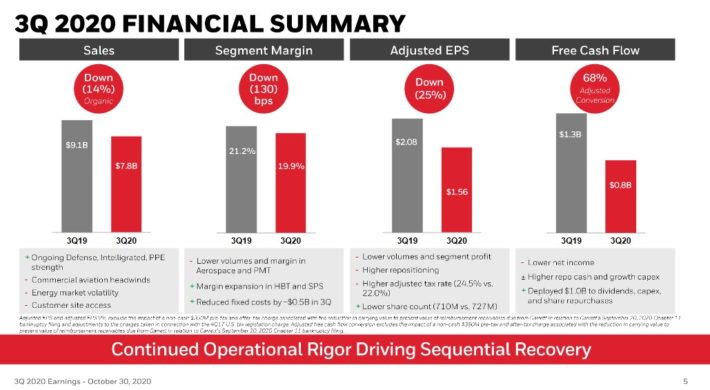

Ve třetím čtvrtletí roku 2020 se tržby snížily o 14,2 % na 7,8 miliardy dolarů. Upravený zisk na akcii byl nižší o 25 % na 1,56 USD, ale byl o 0,07 USD lepší, než se očekávalo. Organické tržby se snížily o 14 %, což však bylo zlepšení oproti 18% poklesu v předchozím čtvrtletí.

Zdroj: Prezentace pro investory

Stejně jako v předchozím čtvrtletí se na poklesu z velké části podílela pandemie COVID-19. Nicméně každý segment dosáhl lepších výsledků než v předchozím čtvrtletí.

Organické tržby za letecký a kosmický průmysl poklesly o 25 %, protože dvouciferné zisky v oblasti obrany a vesmíru nestačily překonat slabou poptávku po komerčním leteckém průmyslu. Vyrovnávajícím faktorem byla bezpečnost & Řešení pro produktivitu, která vzrostla o 8 %, protože poptávka po podniku Intelligrated, osobních ochranných prostředcích a řešeních a službách pro produktivitu byla silná. Kromě 500 milionů dolarů oznámených ve druhém čtvrtletí společnost dosáhla dalších úspor nákladů ve výši 450 milionů dolarů.

Honeywell International očekává ve čtvrtém čtvrtletí upravený zisk na akcii ve výši 1,97 až 2,02 dolaru. Při použití středního bodu výhledu očekáváme, že společnost v roce 2020 vydělá 7,03 USD na akcii, oproti předchozím 7,01 USD. Dále očekáváme, že společnost zvýší zisk na akcii o 9 % ročně.

Průmyslové společnosti mají tendenci dosahovat velmi dobrých výsledků, když je ekonomika silná, ale potýkají se s problémy ve slabém ekonomickém klimatu. Stále však očekáváme dlouhodobý růst díky vedoucímu postavení společnosti v průmyslovém sektoru. Společnost Honeywell International se loni v říjnu formou odštěpení zbavila dvou podniků s nižší marží.

To by mělo společnosti umožnit soustředit se na své podniky s vyšší marží, zejména v leteckém a kosmickém průmyslu, kde by měly růst i vojenské výrobky a poprodejní služby. Silnou pozici společnosti Honeywell na těchto trzích považujeme za její konkurenční výhodu.

I přes tyto výhody se akcie jeví jako nadhodnocené. Poměr P/E akcií společnosti Honeywell činí 30,5, což je téměř dvojnásobek našeho odhadu spravedlivé hodnoty (nazývané také vnitřní hodnota), který činí 16. V důsledku toho očekáváme celkové výnosy ve výši záporných 1,3 %, což z akcie dělá prodej na základě ocenění.

Číslo 9: Cisco Systems (CSCO)

Dividendový výnos: 3,2 %

Podíl na portfoliu OUSA: 3,02 %

Cisco je globální technologický lídr. Směrovače a přepínače této společnosti umožňují vzájemné propojení sítí po celém světě prostřednictvím internetu.

Cisco je jednou z mladších dividendových akcií v seznamu 10 nejlepších akcií společnosti O’Leary, protože společnost vyplácí dividendu teprve od roku 2011. Od té doby je její dividenda 12x vyšší než před devíti lety. Po zvýšení dividendy o 2,9 % pro výplatu 22. 4. 2020 se společnost Cisco zařadila do kategorie Dividend Achiever.

S očekávaným výplatním poměrem 46 % pro fiskální rok 2021 bude společnost Cisco pravděpodobně i nadále zvyšovat svou dividendu blíže k tempu růstu svých zisků do budoucna.

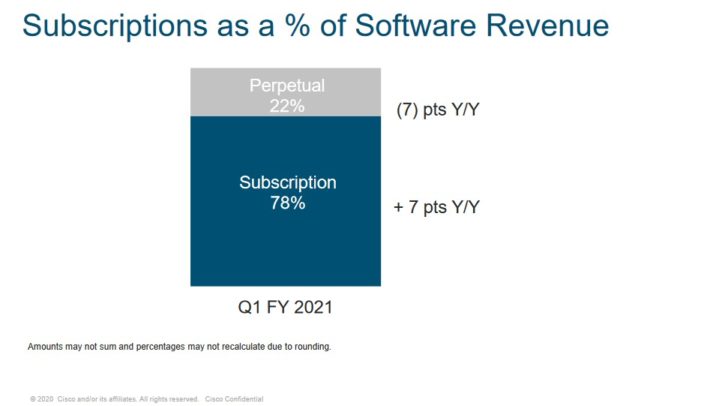

Cisco přináší roční tržby ve výši téměř 52 miliard USD a je podnikem s vysokou marží. Společnost Cisco se v posledních několika letech díky zaměření na předplatné posunula spíše k podnikání s opakujícími se příjmy.

Zdroj: Prezentace pro investory

Cisco oznámilo výsledky hospodaření za první čtvrtletí fiskálního roku 2021 dne 11. 12. 2020. Tržby klesly o 9,4 % na 11,9 miliardy USD, ale o 74 milionů USD předčily očekávání. Upravený zisk na akcii ve výši 0,76 USD byl o 9,5 % nižší než v předchozím roce, ale o 0,06 USD nad odhady.

Akcie společnosti Cisco mají forwardový poměr ceny k zisku 14,3, což je pod naším cílovým násobkem 15x zisk. Rozšíření na náš cílový poměr ceny k zisku by v příštích pěti letech zvýšilo roční výnosy o 1,0 %. Po připočtení současného dividendového výnosu ve výši 3,2 % a očekávaného růstu zisku na akcii ve výši 6 % ročně by společnost Cisco měla v příštích pěti letech nabídnout celkový roční výnos ve výši 10,2 %.

Číslo 8: Apple (AAPL)

Dividendový výnos: 0,6 %

Podíl na portfoliu OUSA: 3,09 %

Apple je největší společností na světě podle tržní kapitalizace. Vzhledem k tomu, že pan Zázračný dává přednost společnostem, které akcionářům vracejí kapitál, může být tato váha překvapením.

Apple je nejmladší akcií vyplácející dividendu na tomto seznamu, která rozděluje příjem akcionářům teprve od roku 2012. Od té doby se dividenda za velmi krátkou dobu zvýšila více než 8x. K tomu je třeba připočíst obrovské množství akcií, které byly v průběhu let odkoupeny.

Dividenda Applu pod úrovní 1,0 % je však nejnižším výnosem mezi deseti největšími akciemi, ale investoři pravděpodobně tento kompromis v příjmech za 86% výnos za poslední rok schvalují.

Tento typ výnosu by akcionáře společnosti neměl překvapit, protože Apple pravidelně poráží trh.

Budoucnost Applu je nadále jasná. V posledním čtvrtletí dosáhla společnost Apple tržeb ve výši 64,7 miliardy dolarů, což představuje 1,0% nárůst oproti stejnému čtvrtletí loňského roku. Tržby z prodeje produktů se snížily o 2,7 %, protože přírůstky v segmentech Mac, iPad a Wearables byly více než kompenzovány 20,7% poklesem prodeje iPhonů, které se na celkových tržbách podílely přibližně 41 %. Prodej služeb se zvýšil o 16,3 % a tvořil 22 % všech tržeb ve čtvrtletí. Zisk na akcii se rovnal 0,73 USD oproti předchozím 0,76 USD.

Růst zisku a dividendového výnosu bude kompenzován výrazným protivětrem z reverze ocenění, neboť akcie se obchoduje s násobkem 32,6x zisku ve srovnání s naším cílovým násobkem 17x zisku.

Celkový výnos by měl v příštích pěti letech činit -2,6 %, což je nejnižší předpokládaný výnos na tomto seznamu.

Číslo 7: Pfizer Inc. (PFE)

Dividendový výnos: 4,0 %

Podíl na portfoliu OUSA: 3,42 %

Pfizer Inc. je globální farmaceutická společnost, která se zaměřuje na léky na předpis a vakcíny. Jedná se o megaakcii s tržní kapitalizací 215 miliard USD. Náš kompletní seznam akcií s megakapacitou si můžete prohlédnout zde.

Nový generální ředitel společnosti Pfizer dokončil v roce 2019 řadu transakcí, které výrazně změnily strukturu a strategii společnosti. Společnost Pfizer vytvořila se společností GlaxoSmithKline plc (GSK) společný podnik GSK Consumer Healthcare, který bude zahrnovat volně prodejné produkty společnosti Pfizer. Společnost Pfizer v tomto společném podniku vlastní 32 %.

Pfizer rovněž dokončil transakci v hodnotě 11 miliard dolarů, kterou získal společnost ArrayBioPharma. Rovněž bylo oznámeno vyčlenění segmentu Upjohn. Mezi hlavní produkty společnosti Pfizer patří Eliquis, Ibrance, Prevnar 13, Enbrel (mezinárodní), Chantix, Sutent, Xtandi, Vyndaqel, Inlyta,a Xeljanz. V roce 2019 společnost dosáhla tržeb ve výši 51,8 miliardy USD.

Ve třetím čtvrtletí roku 2020 tržby poklesly o 4 %, zatímco upravený zisk na akcii se snížil o 3 %. Tržby z biofarmacie se v posledním čtvrtletí provozně zvýšily o 4 %.

Zdroj: ČSÚ: Prezentace pro investory

Očekává se, že současná produktová řada společnosti Ffizer bude díky akvizicím a investicím do výzkumu a vývoje& přinášet růst horní i dolní linie až do roku 2025. V současné době zaznamenávají solidní růst prodeje produkty Eliquis (kardiovaskulární onemocnění), Ibrance (onkologie) a Xlejanz (revmatoidní artakritida). Rychle rostou také nově uváděné přípravky Vyndaqel a Inlyta.

Růst bude pocházet z rostoucích prodejů v USA a v zahraničí u schválených indikací a rozšíření. Na druhou stranu je růst kompenzován vypršením platnosti patentů a také konkurencí u přípravků Enbrel a Prevnar 13. Do budoucna má společnost Pfizer silný potenciál v oblasti onkologie, zánětů &imunologie a vzácných onemocnění. Očekáváme každoroční růst zisku na akcii o 6 %.

Pfizer také vyplácí solidní dividendu ve výši 4,0 %. Celkově očekáváme v příštích pěti letech 13,6% roční výnos, což ze společnosti Pfizer činí atraktivní dividendovou akcii, kterou lze nyní koupit.

Číslo 6: Verizon Communications (VZ)

Dividendový výnos: 4,2 %

Podíl v portfoliu OUSA: 4,12 %

Verizon je telekomunikační gigant. Bezdrátové připojení se podílí třemi čtvrtinami na všech tržbách a širokopásmové a kabelové služby tvoří asi čtvrtinu tržeb. Síť společnosti pokrývá ~300 milionů lidí a 98 % území USA. 5G Ultra-Wide band společnost Verizon nyní spustila v několika městech, kde pokračuje v zavádění služeb 5G. Verizon byl prvním z velkých operátorů, který službu 5G zapnul.

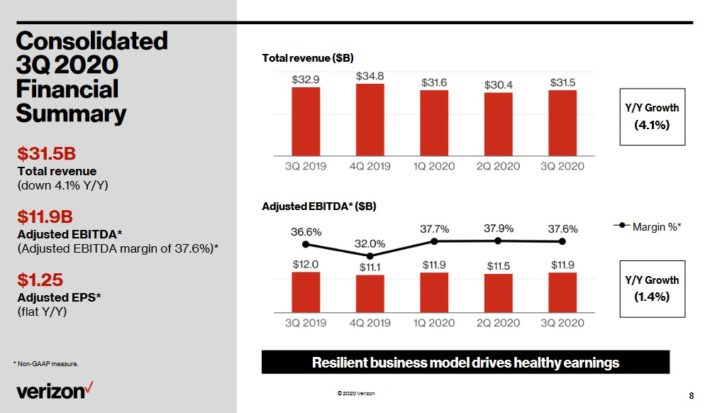

Verizon zveřejnil výsledky hospodaření za třetí čtvrtletí 21. 10. 2020. Tržby klesly o 4,1 % na 31,5 miliardy USD a zaostaly za odhady o 100 milionů USD. Upravený zisk na akcii ve výši 1,25 USD odpovídal loňskému výsledku, ale byl o 0,03 USD vyšší, než se očekávalo.

Zdroj:

Verizon zaznamenal celkem 553 tisíc maloobchodních čistých přírůstků postpaid, včetně 428 tisíc čistých přírůstků postpaid chytrých telefonů, oproti odhadům 311 tisíc čistých přírůstků postpaid. Odliv zákazníků zůstává velmi nízký. Maloobchodní odchod bezdrátových postpaid služeb činil 0,89 %, zatímco maloobchodní odchod postpaid telefonů byl 0,69 %. Spotřebitelské příjmy se snížily o 4,3 % na 21,7 miliardy USD v důsledku výrazného poklesu příjmů z bezdrátových zařízení v důsledku nižší aktivity zákazníků. Výnosy z bezdrátových služeb se zvýšily o 0,7 % na 13,4 miliardy USD.

Výnosy v segmentu médií se snížily o 7,4 % na 1,7 miliardy USD. COVID-19 ovlivnil příjmy z vyhledávání a reklamy, ale společnost Verizon poznamenala, že tento segment nadále zaznamenává zvýšenou angažovanost zákazníků ve svých digitálních vlastnostech. Společnost Verizon nyní očekává růst upraveného zisku na akcii o 0 až 2 % oproti předchozí prognóze poklesu o 2 % až zvýšení o 2 %.

Jednou z klíčových konkurenčních výhod společnosti Verizon je, že je často považována za nejlepšího bezdrátového operátora v USA, což dokládají marže společnosti v oblasti bezdrátových sítí a velmi nízká míra odchodu zákazníků. Spolehlivé služby umožňují společnosti Verizon udržet si zákaznickou základnu a zároveň jí dávají příležitost přesunout zákazníky k dražším tarifům. Verizon je také v rané fázi zavádění služeb 5G, což mu poskytne výhodu oproti slabším operátorům.

Očekáváme 4% roční růst zisku na akcii v příštích pěti letech. Akcie má také 4,2% dividendový výnos. Kromě malého nárůstu z rozšiřujícího se násobku P/E očekáváme u akcií Verizon celkový výnos ~8 % ročně.

Číslo 5: Merck & Co. (MRK)

Dividendový výnos: 3,2 %

Podíl na portfoliu OUSA: 4,18 %

Merck je jednou z největších zdravotnických společností na světě. Merck vyrábí léky na předpis, vakcíny, biologickou léčbu a produkty pro zdraví zvířat. Roční tržby společnosti Merck dosahují více než 49 miliard USD.

Dne 2. 5. 2020 společnost Merck oznámila, že vyčleňuje své produkty pro zdraví žen, starší značky a biologicky podobné produkty do samostatné společnosti. Tyto podniky představují tržby ve výši ~6,5 miliardy USD. Transakce by měla být dokončena v první polovině roku 2021.

Dne 27. 10. 2020 společnost Merck zveřejnila výsledky hospodaření za třetí čtvrtletí. Tržby vzrostly o 1,2 % na 12,6 miliardy USD a překonaly odhady o 340 milionů USD. Upravený zisk na akcii vzrostl o 15,2 % na 1,74 USD a byl o 0,31 USD lepší, než se očekávalo. Měnové kurzy snížily výsledky tržeb za třetí čtvrtletí o 1 %. Společnost Merck odhaduje, že pandemie COVID-19 snížila tržby z prodeje léčiv o 475 milionů USD za čtvrtletí a o 2,1 miliardy USD od počátku roku.

Tržby z prodeje léčiv přesto vzrostly o 2 % na 11,3 miliardy USD. V čele společnosti Merck opět stála onkologie.

Zdroj: Prezentace pro investory

Keytruda, která léčí rakovinu, jako je melanom, který nelze odstranit chirurgicky, a nemalobuněčnou rakovinu plic, nadále roste, neboť její tržby se zvýšily o 21 % na 3,7 miliardy USD. USD, přičemž prodeje v USA vzrostly o 24 %. Keytruda nadále získává nová povolení k léčbě jak v USA, tak v Japonsku.

Vakcína proti HPV Gardasil společnosti Merck zaznamenala pokles prodejů o 10 % v důsledku slabší poptávky pramenící ze zavírání škol v USA, ačkoli objemy v Číně a Evropě zůstávají vysoké. Tržby za Januvii/Janumet, která léčí cukrovku a je druhým nejprodávanějším produktem společnosti Merck, se zlepšily o 1 % díky vyšší poptávce na mezinárodních trzích, i když v USA přetrvává cenový tlak.

Tržby v oblasti zdraví zvířat se zlepšily o 9 % na 1,2 miliardy USD díky vyšší poptávce po vakcínách pro zvířata a boji proti parazitům. Společnost Merck provádí dva pokusy s vakcínou COVID-19 a také s novým kandidátem na antivirový přípravek.

Merck opět zvýšil svůj výhled pro letošní rok. Společnost očekává tržby v rozmezí 47,6 až 48,6 miliardy USD z předchozích 47,2 až 48,7 miliardy USD. Upravený zisk na akcii se nyní očekává v rozmezí 5,91 až 6,01 USD z předchozích 5,63 až 5,78 USD. Střední hodnota obou rozmezí je nad konsenzuálními odhady.

Klíčovou konkurenční výhodou společnosti Merck je, že zaznamenává silnou míru růstu v klíčových produktových oblastech. zatímco generická konkurence vytváří tlak na některé léky, tempo růstu a očekávání maximálních tržeb společnosti Keytruda považujeme za velmi atraktivní. Očekáváme 5% roční růst zisku na akcii do roku 2025.

Merck také vyplácí dividendu, která vynáší 3,2 %, přičemž při současné ceně akcií považujeme akcie za mírně podhodnocené. Odhadujeme, že celkový výnos dosáhne téměř 10 % ročně.

Čtvrtá: Procter & Gamble (PG)

Dividendový výnos: 2,3 %

Podíl na portfoliu: 4,25 %

Procter & Gamble je stálicí mezi dividendovými akciemi. Svou dividendu zvyšuje již 64 let v řadě. Díky tomu patří mezi pouhých 30 Dividendových králů, což je seznam akcií s více než 50 lety rostoucích dividend.

Dosáhla toho tím, že se stala globálním gigantem v oblasti spotřebního zboží. Své výrobky prodává ve více než 180 zemích světa a její roční tržby přesahují 65 miliard USD. Mezi její hlavní značky patří Gillette, Tide, Charmin, Crest, Pampers, Febreze, Head & Shoulders, Bounty, Oral-B a mnoho dalších.

Tyto výrobky jsou velmi žádané bez ohledu na stav ekonomiky, takže společnost je poměrně odolná vůči recesi. Mnoho z těchto kategorií výrobků zaznamenalo v první polovině fiskálního roku 2020 solidní tempo organického růstu. A díky restrukturalizaci portfolia společnosti vedla obnovená efektivita v posledních několika čtvrtletích ke zrychlení organického růstu.

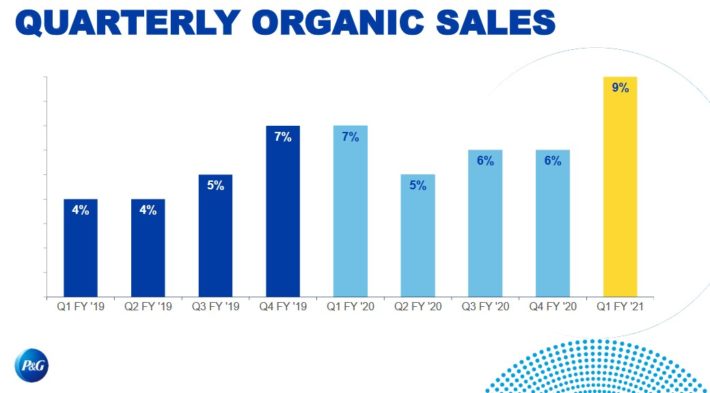

Zdroj: Prezentace pro investory

Procter & Gamble zveřejnil výsledky za třetí čtvrtletí v říjnu (10/20/20). Organické tržby meziročně vzrostly o 9 %, a to z velké části díky dobrým výsledkům v jednotce tkanin a péče o domácnost, a to díky poptávce po hygienických projektech a navýšení zásob v rámci programu COVID-19 . Tržby se meziročně zvýšily o 8,5 % na 19,32 miliardy USD, zatímco zisk na akcii podle GAAP dosáhl 1,63 USD. Společnost zvýšila výhled organického růstu tržeb pro rok 2021 na 4-5 % z 2-4 %

Procter & Gamble vidí do budoucna 2% růst zisku. Akcie jsou však na současné úrovni také nadhodnocené, když se obchodují s poměrem P/E 24,6 ve srovnání s naším odhadem reálné hodnoty 20. Pokud by se akcie měly vrátit ze současného poměru ceny k zisku na naši cílovou hodnotu 20, pak by ocenění představovalo ~4% protivítr pro roční výnosy v příštích pěti letech.

Celkově se odhaduje, že akcie Procter & Gamble budou v příštích pěti letech vynášet pouze 0,2 % ročně, což z ní činí prodejní akcii na základě ocenění.

Č. 3: Home Depot (HD)

Dividendový výnos: 2,3 %

Podíl na portfoliu OUSA: 4,64 %

Home Depot byl založen v roce 1978 a od té doby se rozrostl v předního prodejce domácích potřeb s téměř 2 300 obchody v USA, Kanadě a Mexiku. Celkově Home Depot generuje roční tržby ve výši přibližně 110 miliard USD.

Home Depot oznámil 17. listopadu výsledky hospodaření za třetí čtvrtletí. Společnost zaznamenala ve třetím čtvrtletí tržby ve výši 33,5 miliardy USD, což představuje meziroční nárůst o 23,2 %. Srovnatelné tržby vzrostly o 24,1 %, konkrétně v USA o 24,6 %. Čistý zisk ve výši 3,4 miliardy dolarů za čtvrtletí se meziročně zvýšil o 23,9 % z 2,8 miliardy dolarů. Na jednu zředěnou akcii připadá 3,18 USD za čtvrtletí, což je o 25,7 % více než ve stejném období před rokem.

Nejpřesvědčivější konkurenční výhodou společnosti Home Depot je její vedoucí postavení v oboru domácích potřeb. Nejenže poptávka po výrobcích pro domácí kutily v USA roste vysokým tempem, ale toto odvětví je vysoce koncentrované a drtivou většinu tržního podílu zaujímají pouze dva hlavní provozovatelé (Home Depot a Lowe’s).

Home Depot se také ukázal jako mimořádně odolný vůči recesi, včetně pandemie koronaviru, což společnosti Home Depot pravděpodobně pomohlo, protože spotřebitelé tráví mnohem více času doma. Předpokládaný dividendový výplatní poměr společnosti Home Depot pro rok 2020 se pohybuje těsně nad 50 %, což svědčí o bezpečné dividendě.

Home Depot v uplynulém desetiletí dosáhl silného růstu zisků, protože úspěšně využil boomu v oblasti bydlení a stavebnictví, který následoval po velké recesi v letech 2008-2010. Dalším katalyzátorem růstu společnosti Home Depot je elektronické obchodování, protože společnost výrazně investovala do rozšíření svého digitálního působení.

Home Depot uvedl, že tržby využívající jeho digitální platformy vzrostly v posledním čtvrtletí přibližně o 100 %. Vidíme pětiletý roční růst zisku ve výši 7,0 %, který se skládá ze srovnatelných tržeb ve středních jednociferných číslech, nízkého jednociferného zadního větru z zpětných odkupů a stálého, povzbuzujícího růstu provozní marže.

Kombinace růstu zisku na akcii, změn v ocenění a 2,3% dividendového výnosu vede k očekávanému výnosu ~9 % ročně do roku 2025.

No. 2: Johnson & Johnson (JNJ)

Dividendový výnos: 2,7 %

Podíl na portfoliu OUSA: 4,84 %

Johnson & Johnson je jednou z nejznámějších dividendových akcií na trhu, takže by nemělo být překvapením, že je jednou z nejlepších akcií OUSA.

Johnson & Johnson je zdravotnický gigant s tržní kapitalizací téměř 400 miliard USD. Má velmi rozsáhlé podniky v oblasti zdravotní péče, včetně léčiv, zdravotnických prostředků a spotřebitelských zdravotnických výrobků. Roční tržby společnosti přesahují 81 miliard dolarů.

Johnson & Johnson oznámil 13. října výsledky hospodaření za třetí čtvrtletí. Tržby vzrostly o 1,7 % na 21,1 miliardy USD a překonaly odhady o 930 milionů USD. Upravený zisk na akcii ve výši 2,20 USD překonal odhady o 0,22 USD a oproti stejnému čtvrtletí loňského roku se zvýšil o téměř 4 %. Celosvětové tržby z prodeje léčiv vzrostly o 5 %, zatímco tržby z prodeje spotřebního zboží vzrostly o 1,3 %.

Zdroj: Prezentace pro investory

Johnson &Klíčovou konkurenční výhodou společnosti Johnson je velikost a rozsah jejího podnikání. V loňském roce investovala do výzkumu a vývoje více než 11 miliard dolarů&, aby zvýšila svůj podíl na trhu. J&J je celosvětovým lídrem v řadě kategorií zdravotní péče s 26 jednotlivými produkty nebo platformami, které generují roční tržby přesahující 1 miliardu USD. Diverzifikace společnosti J&J umožňuje každoroční růst. Svůj upravený provozní zisk zvyšuje již 36 let po sobě.

Je také jedním z podniků, které jsou nejodolnější vůči recesi a které investoři najdou. V době velké recese vzrostl zisk na akcii v roce 2008 o 10 % a v roce 2009 o 1 %, a to v době, kdy se mnoho jiných společností potýkalo s problémy. Díky této odolnosti má J&J stabilní zisky i během recese, což jí umožňuje každoročně zvyšovat dividendu.

V příštích pěti letech očekáváme 6% roční růst zisku na akcii. Hlavním katalyzátorem růstu je farmaceutický projekt společnosti. Například v minulém čtvrtletí vzrostly tržby za Darzalex o více než 40 % a tržby za Imbruvicu o 12 %. Nové produkty, jako jsou tyto, budou i nadále pohánět budoucí růst společnosti J&J.

J&J je dividendovým králem a má vynikající rozvahu, která jí pomáhá udržet růst dividend. Od agentury Standard &Poor’s má úvěrový rating AAA. Kombinace změn ocenění, růstu zisku na akcii a dividendového výnosu 2,7 % vede k celkovému očekávanému výnosu ~6 % ročně v příštích pěti letech.

Číslo 1: Microsoft Corporation (MSFT)

Dividendový výnos: 1.1 %

Podíl v portfoliu OUSA: 4,98 %

Společnost Microsoft Corporation, založená v roce 1975 se sídlem v Redmondu ve státě Washington, vyvíjí, vyrábí a prodává software i hardware pro podniky i spotřebitele. Její nabídka zahrnuje operační systémy, podnikový software, nástroje pro vývoj softwaru, videohry a herní hardware a cloudové služby.

Dne 27. října 2020 společnost Microsoft oznámila výsledky za 1. čtvrtletí fiskálního roku 2021 za období končící 30. září 2020. Za toto čtvrtletí společnost dosáhla tržeb ve výši 37,2 miliardy USD, což představuje 12,4% nárůst oproti 1. čtvrtletí 2020. Růst se týkal všech oblastí: Produktivita a podnikové procesy, Inteligentní cloud a Osobní počítače vzrostly o 11 %, 20 % a 6 %.

Azure, vysoce růstová cloudová platforma společnosti Microsoft, vzrostla meziročně o 48 %, Zisk na akcii činil 1,82 USD oproti předchozím 1,38 USD. Microsoft rovněž poskytl výhled na 2. čtvrtletí fiskálního roku 2021, kdy očekává tržby v rozmezí 39,5 až 40,4 miliardy dolarů.

Cloudový byznys Microsoftu roste rychlým tempem díky Azure, který enormně roste již několik let. Také produktová řada Office společnosti Microsoft, která byla po mnoho let málo rostoucí dojnou krávou, vykazuje silné tempo růstu poté, co Microsoft změnil svůj obchodní model směrem k systému Office 365 (software jako služba, SaaS). Odkupy jsou dalším faktorem růstu zisku na akcii,

Microsoft má velký příkop v obchodních jednotkách operačního systému & Office a silnou pozici na trhu cloud computingu. Je nepravděpodobné, že by společnost ztratila podíl na trhu se svými staršími, zavedenými produkty, zatímco cloud computing je natolik rychle rostoucí odvětví, že je zde dostatek prostoru pro růst více společností. Společnost Microsoft má renomovanou značku a celosvětovou působnost, což jí poskytuje konkurenční výhodu. Společnost je relativně odolná vůči recesi a stejně jako J&J má úvěrový rating AAA.

Naneštěstí se akcie Microsoftu zdají být nadhodnocené, s poměrem P/E 31,6. V současné době jsou akcie společnosti nadhodnocené. Náš odhad spravedlivé hodnoty je poměr P/E 22. Očekávaný růst zisku na akcii o 8 % a dividendový výnos 1,1 % zvýší výnosy, ale celkové celkové výnosy odhadujeme jen na ~2 % ročně.

Závěrečné myšlenky

Kevin O’Leary se stal známým díky svému účinkování v televizní show Shark Tank. Je však také známým správcem aktiv a jeho investiční filozofie se velmi shoduje s tou naší. Konkrétně pan Báječný obvykle investuje do akcií s velkými a ziskovými podniky, se silnými rozvahami a konzistentním každoročním růstem dividend.

Ne všechny z těchto akcií jsou v současné době hodnoceny jako nákupní v databázi Sure Analysis Research Database, která řadí akcie na základě očekávaného celkového výnosu v důsledku kombinace růstu zisku na akcii, dividend a změny násobku ceny a zisku.

Několik z těchto 10 akcií je však cenným majetkem pro dlouhodobé portfolio s růstem dividend.