Sure Dividend

Update on December 15th, 2020 by Bob Ciura

Kevin O’Leary este președintele O’Shares Investments, dar probabil că îl cunoașteți ca „Mr. Wonderful”.

El poate fi văzut pe CNBC, precum și în emisiunea de televiziune Shark Tank. Investitorii care l-au văzut la televizor probabil că l-au auzit vorbind despre filozofia sa de investiții.

Mr. Wonderful caută acțiuni care prezintă trei caracteristici principale:

- În primul rând, trebuie să fie companii de calitate, cu performanțe financiare puternice și bilanțuri solide.

- În al doilea rând, el crede că un portofoliu ar trebui să fie diversificat în diferite sectoare de piață.

- În al treilea rând, și poate cel mai important, el cere venituri – insistă ca acțiunile în care investește să plătească dividende acționarilor.

Puteți descărca lista completă a tuturor deținerilor de acțiuni ale domnului Wonderful’s O’Shares Investment Advisor din depunerea 13F, împreună cu performanțele trimestriale, făcând clic pe linkul de mai jos:

Click aici pentru a descărca foaia de calcul Excel a deținerilor de acțiuni ale O’Shares Investment Advisor din depunerea 13F, inclusiv indicatorii care contează, cum ar fi randamentul dividendelor și raportul preț-beneficiu forward.

OUSA deține acțiuni care prezintă o combinație a celor trei calități. Acestea sunt lideri de piață cu profituri puternice, modele de afaceri diversificate și plătesc dividende acționarilor. Lista de dețineri din portofoliul OUSA este o sursă interesantă de acțiuni de calitate cu dividende în creștere.

Acest articol analizează în detaliu cele mai mari dețineri ale fondului.

Tabel de materii

Principalele 10 dețineri din portofoliul O’Shares FTSE U.S. Quality Dividend ETF sunt enumerate în ordinea ponderii lor în fond, de la cea mai mică la cea mai mare.

- Honeywell International (HON)

- Cisco Systems (CSCO)

- Apple Inc. (AAPL)

- Pfizer Inc. (PFE)

- Verizon Communications (VZ)

- Merck & Co. Inc. (MRK)

- Procter & Gamble (PG)

- Home Depot (HD)

- Johnson & Johnson (JNJ)

- Microsoft Corporation (MSFT)

Nu. 10: Honeywell International (HON)

Câștig din dividende: 1,8%

Porcentaj din portofoliul OUSA: 2,62%

Honeywell International este o companie industrială diversificată. Compania are patru divizii: Aerospațială, Honeywell Building Technologies, Performance Materials & Technologies și Safety & Productivity Solutions. Mai mult de 40% din vânzări provin de pe piețele internaționale. Compania generează venituri anuale de 32 de miliarde de dolari.

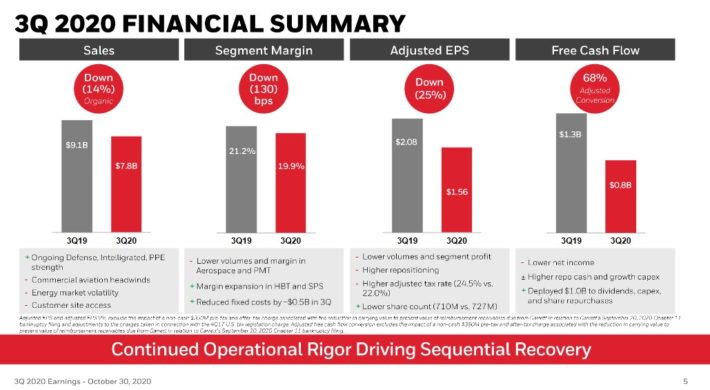

În al treilea trimestru al anului 2020, veniturile au scăzut cu 14,2%, ajungând la 7,8 miliarde de dolari. Profitul ajustat pe acțiune a fost mai mic cu 25%, la 1,56 dolari, dar a fost cu 0,07 dolari mai bun decât se aștepta. Vânzările organice au scăzut cu 14%, dar aceasta a fost o îmbunătățire față de declinul de 18% din trimestrul precedent.

Sursa: Prezentarea investitorilor

Ca și în cazul trimestrului precedent, o mare parte din declin s-a datorat pandemiei COVID-19. Cu toate acestea, fiecare segment a avut o performanță mai bună decât în trimestrul precedent.

Vânzările de produse organice pentru Aerospațiu au scăzut cu 25%, deoarece creșterile de două cifre în domeniul apărării și al spațiului nu au fost suficiente pentru a depăși cererea slabă pentru industria aerospațială comercială. A compensat acest lucru Safety & Productivity Solutions, care a crescut cu 8%, deoarece cererea pentru afacerea Intelligrated, echipamentele de protecție personală și soluțiile și serviciile de productivitate au fost puternice. Compania a realizat economii suplimentare de costuri în valoare de 450 de milioane de dolari, pe lângă cele 500 de milioane de dolari anunțate în al doilea trimestru.

Honeywell International se așteaptă la un EPS ajustat între 1,97 și 2,02 dolari pentru al patrulea trimestru. Utilizând punctul mediu al previziunilor, ne așteptăm ca societatea să câștige 7,03 dolari pe acțiune în 2020, față de 7,01 dolari anterior. De asemenea, ne așteptăm ca societatea să crească EPS cu 9% pe an.

Companiile industriale tind să funcționeze foarte bine atunci când economia este puternică, dar se luptă în climatele economice slabe. Cu toate acestea, ne așteptăm în continuare la o creștere pe termen lung datorită poziției de lider a companiei în sectorul industrial. Honeywell International a renunțat la două afaceri cu marje mai mici sub forma unor divizări în octombrie anul trecut.

Acest lucru ar trebui să permită companiei să se concentreze pe afacerile sale cu marje mai mari, în special în domeniul aerospațial, unde produsele militare și serviciile post-vânzare ar trebui să înregistreze și ele o creștere. Considerăm că poziția puternică a Honeywell pe aceste piețe reprezintă avantajul său competitiv.

În ciuda acestor avantaje, acțiunile par supraevaluate. Acțiunile Honeywell au un raport P/E de 30,5, aproape dublu față de estimarea noastră privind valoarea justă (numită și valoare intrinsecă) de 16. Ca urmare, se așteaptă un randament total negativ de 1,3%, ceea ce face ca acțiunea să fie vândută în funcție de evaluare.

Nr. 9: Cisco Systems (CSCO)

Câștig din dividende: 3,2%

Penoritate din portofoliul OUSA: 3,02%

Cisco este un lider mondial în domeniul tehnologiei. Routerele și switch-urile companiei permit rețelelor din întreaga lume să se conecteze între ele prin intermediul internetului.

Cisco este una dintre cele mai tinere acțiuni care plătesc dividende din topul 10 al lui O’Leary, deoarece compania a plătit dividende doar din 2011. De atunci, dividendul său este de 12 ori mai mare decât era în urmă cu nouă ani. După ce și-a majorat dividendele cu 2,9% pentru plata din 22/4/2020, Cisco este acum un Dividend Achiever.

Cu o rată de plată preconizată de 46% pentru anul fiscal 2021, Cisco va continua probabil să își crească dividendele mai aproape de rata de creștere a câștigurilor sale în viitor.

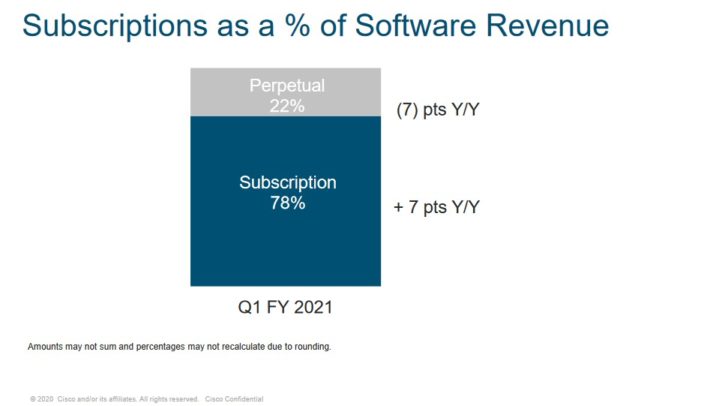

Cisco aduce venituri anuale de aproape 52 de miliarde de dolari și este o afacere cu marje ridicate. În ultimii ani, Cisco s-a poziționat mai mult ca o afacere cu venituri recurente, concentrându-se pe abonamente.

Sursa: Cisco: Prezentare pentru investitori

Cisco a raportat rezultatele veniturilor pentru primul trimestru al anului fiscal 2021 pe 11/12/2020. Veniturile au scăzut cu 9,4%, la 11,9 miliarde de dolari, dar au fost cu 74 de milioane de dolari peste așteptări. Câștigul ajustat pe acțiune de 0,76 dolari a fost mai mic cu 9,5% față de anul precedent, dar cu 0,06 dolari peste estimări.

Acțiunile Cisco au un raport preț-beneficiu anticipat de 14,3, care este sub multiplul nostru țintă de 15x câștigurile. Extinderea până la raportul țintă preț-beneficii ar adăuga randamente anuale de 1,0% în următorii cinci ani. Adăugând un randament actual al dividendelor de 3,2% și o creștere preconizată a profitului pe profit de 6% pe an, se așteaptă ca Cisco să ofere un randament anual total de 10,2% în următorii cinci ani.

Nr. 8: Apple (AAPL)

Randament al dividendelor: 0,6%

Porcentaj din portofoliul OUSA: 3,09%

Apple este cea mai mare companie din lume după capitalizarea de piață. Având în vedere că domnul Minunat preferă companiile care returnează capital acționarilor, această pondere ar putea fi o surpriză.

Apple este cea mai tânără acțiune care plătește dividende de pe această listă, distribuind venituri acționarilor doar din 2012. De atunci, dividendul a crescut de peste 8 ori într-o perioadă foarte scurtă de timp. Acest lucru se adaugă la numărul masiv de acțiuni care au fost răscumpărate de-a lungul anilor.

Dividendele Apple sub 1,0%, cu toate acestea, reprezintă cel mai mic randament dintre primele 10 cele mai mari dețineri, dar investitorii probabil că aprobă acest compromis în ceea ce privește venitul pentru un randament de 86% în ultimul an.

Acest tip de randament nu ar trebui să vină ca o surpriză pentru acționarii companiei, deoarece Apple a bătut în mod regulat piața.

Viitorul Apple continuă să fie luminos. În cel mai recent trimestru, Apple a generat venituri de 64,7 miliarde de dolari, ceea ce reprezintă o creștere de 1,0% față de același trimestru al anului trecut. Vânzările de produse au scăzut cu 2,7%, deoarece creșterile înregistrate de Mac, iPad și Wearables au fost mai mult decât compensate de o scădere de 20,7% a vânzărilor de iPhone, care au reprezentat aproximativ 41% din totalul vânzărilor. Vânzările de servicii au crescut cu 16,3% și au reprezentat 22% din totalul vânzărilor din acest trimestru. Câștigurile pe acțiune au fost egale cu 0,73 dolari față de 0,76 dolari anterior.

Creșterea câștigurilor și randamentul dividendelor vor fi contrabalansate de un vânt potrivnic semnificativ din cauza revenirii evaluării, deoarece acțiunea se tranzacționează cu un multiplu de 32,6x câștigurile, comparativ cu multiplul nostru țintă de 17x câștigurile.

Se așteaptă ca randamentul total să fie de -2,6% în următorii cinci ani, cel mai mic randament preconizat de pe această listă.

Nr. 7: Pfizer Inc. (PFE)

Câștigul dividendelor: 4,0%

Procentul din portofoliul OUSA: 3,42%

Pfizer Inc. este o companie farmaceutică globală care se concentrează pe medicamente cu prescripție medicală și vaccinuri. Este o acțiune cu o mega-capitalizare cu o capitalizare de piață de 215 miliarde de dolari. Puteți vedea lista noastră completă de acțiuni cu mega-capitalizare aici.

Noul CEO al Pfizer a finalizat o serie de tranzacții în 2019, modificând semnificativ structura și strategia companiei. Pfizer a format GSK Consumer Healthcare Joint Venture cu GlaxoSmithKline plc (GSK), care va include afacerile fără prescripție medicală ale Pfizer. Pfizer deține 32% din JV.

Pfizer a finalizat, de asemenea, o tranzacție de 11 miliarde de dolari prin care a achiziționat ArrayBioPharma. De asemenea, a fost anunțată și divizarea segmentului Upjohn. Printre produsele de top ale Pfizer se numără Eliquis, Ibrance, Prevnar 13, Enbrel (internațional), Chantix, Sutent, Xtandi, Vyndaqel, Inlyta,și Xeljanz. Compania a avut venituri de 51,8 miliarde de dolari în 2019.

În al treilea trimestru din 2020, veniturile au scăzut cu 4%, în timp ce profitul ajustat pe acțiune a scăzut cu 3%. Veniturile biofarmaceutice au crescut cu 4% din punct de vedere operațional în ultimul trimestru.

Sursa: Prezentarea investitorilor

Se preconizează că linia actuală de produse a Pfizer va produce o creștere a veniturilor și a profitului până în 2025, ca urmare a achizițiilor și a investițiilor în cercetare și dezvoltare&. În prezent, Eliquis (cardiovascular), Ibrance (oncologie) și Xlejanz (artacriză reumatoidă) înregistrează o creștere robustă a vânzărilor. Noile lansări de Vyndaqel și Inlyta înregistrează, de asemenea, o creștere rapidă.

Creșterea va proveni din creșterea vânzărilor în SUA și la nivel internațional pentru indicațiile aprobate și extinderi. Pe de altă parte, creșterea este compensată de expirarea brevetelor și, de asemenea, de concurența pentru Enbrel și Prevnar 13. Pe viitor, Pfizer are un portofoliu puternic în oncologie, inflamație & imunologie și boli rare. Ne așteptăm la o creștere a EPS de 6% în fiecare an.

Pfizer plătește, de asemenea, un dividend solid de 4,0%. În total, ne așteptăm la un randament anual de 13,6% în următorii cinci ani, ceea ce face ca Pfizer să fie o acțiune cu dividende atractivă pentru a cumpăra acum.

Nr. 6: Verizon Communications (VZ)

Câștig din dividende: 4,2%

Porcentaj din portofoliul OUSA: 4,12%

Verizon este un gigant în domeniul telecomunicațiilor. Serviciile wireless contribuie cu trei sferturi din totalul veniturilor, iar serviciile de bandă largă și de cablu reprezintă aproximativ un sfert din vânzări. Rețeaua companiei acoperă ~300 de milioane de persoane și 98% din SUA. Verizon a lansat acum banda ultra-largă 5G în mai multe orașe, în timp ce își continuă lansarea serviciilor 5G. Verizon a fost primul dintre marii operatori care a pornit serviciul 5G.

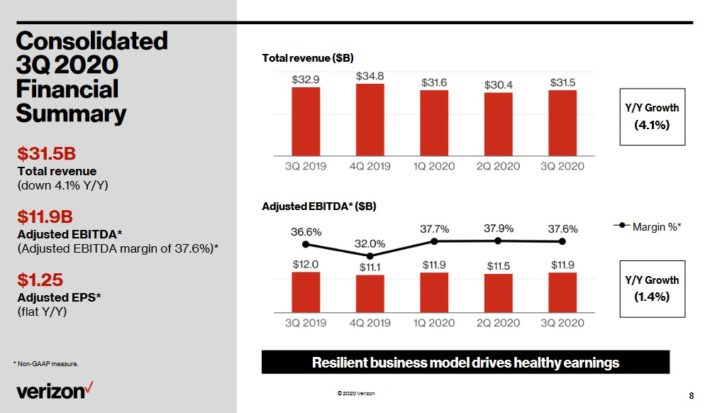

Verizon a publicat rezultatele veniturilor pentru al treilea trimestru pe 21/10/2020. Veniturile au scăzut cu 4,1%, la 31,5 miliarde de dolari, ratând estimările cu 100 de milioane de dolari. Profitul ajustat pe acțiune de 1,25 dolari a egalat rezultatul de anul trecut, dar a fost cu 0,03 dolari mai mare decât se aștepta.

Sursa: Prezentare investitori

Verizon a avut un total de 553K adaosuri nete postplătite cu amănuntul, inclusiv 428K adaosuri nete postplătite de smartphone-uri, comparativ cu estimările de 311K adaosuri nete postplătite. Rata de dezabonare rămâne foarte scăzută. Rata de dezabonare cu amănuntul a serviciilor postplătite wireless a fost de 0,89%, în timp ce rata de dezabonare a telefoanelor postplătite cu amănuntul a fost de 0,69%. Veniturile consumatorilor au scăzut cu 4,3%, la 21,7 miliarde de dolari, din cauza unui declin sever al veniturilor din echipamente wireless, ca urmare a activității mai reduse a clienților. Veniturile din serviciile wireless au crescut cu 0,7%, la 13,4 miliarde de dolari.

Veniturile din segmentul Media au scăzut cu 7,4%, la 1,7 miliarde de dolari. COVID-19 a avut un impact asupra veniturilor din căutări și publicitate, dar Verizon a precizat că acest segment continuă să înregistreze un angajament crescut al clienților pe proprietățile sale digitale. Verizon se așteaptă acum la o creștere ajustată a profitului pe profit ajustat de la 0 la 2%, față de previziunile sale anterioare de scădere cu 2% până la creștere cu 2%.

Unul dintre avantajele competitive cheie ale Verizon este faptul că este adesea considerat cel mai bun operator de telefonie mobilă din SUA. Acest lucru este evidențiat de marjele wireless ale companiei și de rata foarte scăzută de dezabonare. Serviciile sale fiabile permit Verizon să își mențină baza de clienți, precum și să ofere companiei posibilitatea de a muta clienții către planuri cu prețuri mai mari. Verizon se află, de asemenea, în primele etape de desfășurare a serviciului 5G, ceea ce îi va oferi un avantaj față de operatorii mai slabi.

Ne așteptăm la o creștere anuală a EPS de 4% în următorii cinci ani. Acțiunile au, de asemenea, un randament al dividendelor de 4,2%. În plus față de o mică creștere de la un multiplu P/E în expansiune, ne așteptăm la randamente totale de ~8% pe an pentru acțiunile Verizon.

Nr. 5: Merck & Co. (MRK)

Câștig din dividende: 3,2%

Procent din portofoliul OUSA: 4,18%

Merck este una dintre cele mai mari companii din domeniul sănătății din lume. Merck produce medicamente eliberate pe bază de rețetă, vaccinuri, terapii biologice și produse de sănătate animală. Merck generează venituri anuale de peste 49+ miliarde de dolari.

La 2/5/2020, Merck a anunțat că își desprinde produsele pentru sănătatea femeilor, mărcile tradiționale și produsele biosimilare într-o companie separată. Aceste afaceri reprezintă venituri de ~6,5 miliarde de dolari. Tranzacția ar trebui să fie finalizată în prima jumătate a anului 2021.

Merck a publicat rezultatele câștigurilor din al treilea trimestru pe 27/10/2020. Veniturile au crescut cu 1,2%, la 12,6 miliarde de dolari, depășind estimările cu 340 milioane de dolari. Profitul ajustat pe acțiune a crescut cu 15,2% la 1,74 dolari și a fost cu 0,31 dolari mai bun decât se aștepta. Schimbul valutar a redus rezultatele veniturilor cu 1% pentru al treilea trimestru. Merck estimează că pandemia COVID-19 a redus veniturile farmaceutice cu 475 de milioane de dolari pentru trimestru și cu 2,1 miliarde de dolari de la începutul anului până în prezent.

Cu toate acestea, veniturile farmaceutice au crescut cu 2% la 11,3 miliarde de dolari. Oncologia a fost din nou în frunte pentru Merck.

Sursa: Prezentarea investitorilor

Keytruda, care tratează cancere precum melanomul care nu poate fi îndepărtat prin intervenție chirurgicală și cancerul pulmonar fără celule mici, continuă să crească, deoarece vânzările au crescut cu 21%, până la 3,7 miliarde de dolari. Vânzările din SUA au crescut cu 24%. Keytruda continuă să primească noi aprobări pentru tratament atât în SUA, cât și în Japonia.

Vaccinul HPV Gardasil de la Merck a avut o scădere a vânzărilor de 10% din cauza cererii mai slabe care provine din închiderea școlilor din SUA, deși volumele rămân robuste în China și Europa. Vânzările pentru Januvia/Janumet, care tratează diabetul și este al doilea produs cu cele mai mari încasări al Merck, s-au îmbunătățit cu 1% datorită cererii mai mari pe piețele internaționale, chiar dacă presiunea asupra prețurilor continuă în SUA.

Vânzările pentru sănătatea animalelor s-au îmbunătățit cu 9%, până la 1,2 miliarde de dolari, datorită cererii mai mari în domeniul vaccinurilor pentru animale și al controlului parazitarilor. Merck are în desfășurare două teste pentru vaccinul COVID-19, precum și un nou candidat antiviral.

Merck și-a majorat încă o dată previziunile pentru anul în curs. Compania se așteaptă la venituri cuprinse între 47,6 și 48,6 miliarde de dolari, de la 47,2 și 48,7 miliarde de dolari anterior. Profitul ajustat pe acțiune este așteptat acum într-un interval cuprins între 5,91 și 6,01 dolari, de la 5,63 și 5,78 dolari anterior. Punctul de mijloc pentru ambele intervale se situează peste estimările consensuale.

Avantajul competitiv cheie al companiei Merck este că înregistrează rate de creștere puternice în domenii cheie de produse.În timp ce concurența generică pune presiune asupra anumitor produse farmaceutice, considerăm că rata de creștere și așteptările privind vânzările maxime ale Keytruda sunt foarte atractive. Ne așteptăm la o creștere anuală a profitului pe profit de 5% până în 2025.

Merck plătește, de asemenea, un dividend care are un randament de 3,2%, în timp ce noi considerăm că acțiunea este ușor subevaluată la prețul actual al acțiunilor. Estimăm că randamentul total va ajunge la aproape 10% pe an.

Nr. 4: Procter & Gamble (PG)

Câștig din dividende: 2,3%

Porcentaj din portofoliu: 4,25%

Procter & Gamble este un stâlp în rândul acțiunilor cu dividende. Și-a mărit dividendul în ultimii 64 de ani la rând. Acest lucru face ca această companie să fie una dintre cei doar 30 de „Dividend Kings”, o listă de acțiuni cu dividende în creștere de peste 50 de ani.

A făcut acest lucru devenind un mastodont global al bunurilor de consum de bază. Își vinde produsele în peste 180 de țări din întreaga lume, cu vânzări anuale de peste 65 de miliarde de dolari. Unele dintre mărcile sale principale includ Gillette, Tide, Charmin, Crest, Pampers, Febreze, Head & Shoulders, Bounty, Oral-B și multe altele.

Aceste produse sunt la mare căutare indiferent de starea economiei, ceea ce face ca firma să fie mai degrabă rezistentă la recesiune. Multe dintre aceste categorii de produse au înregistrat rate solide de creștere organică în prima jumătate a anului fiscal 2020. Iar datorită restructurării portofoliului companiei, eficiența reînnoită a dus la accelerarea creșterii organice în ultimele câteva trimestre.

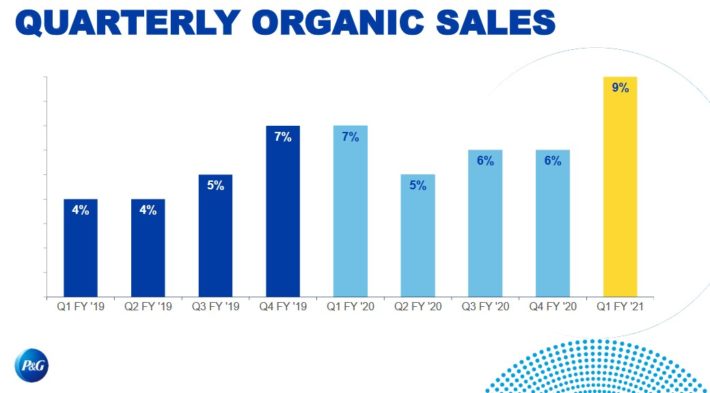

Sursa:

Sursa: Prezentarea investitorilor

Procter & Gamble a publicat rezultatele celui de-al treilea trimestru în octombrie (10/20/20). Vânzările organice au crescut cu 9% de la un an la altul, în mare parte datorită performanțelor solide ale unității de îngrijire a țesăturilor și a casei, datorită cererii determinate de COVID-19 pentru proiectele de igienă și a creșterii stocurilor. Veniturile au crescut cu 8,5% de la an la an, ajungând la 19,32 miliarde de dolari, în timp ce profitul GAAP pe acțiune a fost de 1,63 dolari. Compania și-a majorat perspectivele pentru anul fiscal 2021 privind creșterea organică a vânzărilor la 4%-5% de la 2%-4%.

Procter & Gamble este văzută ca oferind o creștere a câștigurilor de 2% în viitor. Cu toate acestea, stocul este, de asemenea, supraevaluat la nivelul actual, tranzacționându-se pentru un raport P/E de 24,6, comparativ cu estimarea noastră de valoare justă de 20. Dacă acțiunile ar trebui să revină de la actualul raport preț-beneficii la ținta noastră de 20, atunci evaluarea ar reprezenta un vânt din față de ~4% pentru randamentele anuale în următorii cinci ani.

În total, se estimează că Procter & Gamble va avea un randament de doar 0,2% pe an în următorii cinci ani, ceea ce face ca acțiunea să fie vândută pe baza evaluării.

Nr. 3: Home Depot (HD)

Câștig din dividende: 2,3%

Penoritate din portofoliul OUSA: 4,64%

Home Depot a fost fondată în 1978 și, de atunci, a devenit principalul retailer de îmbunătățire a locuinței, cu aproape 2.300 de magazine în SUA, Canada și Mexic. În total, Home Depot generează venituri anuale de aproximativ 110 miliarde de dolari.

Home Depot a raportat câștigurile celui de-al treilea trimestru pe 17 noiembrie. Compania a înregistrat vânzări în al treilea trimestru de 33,5 miliarde de dolari, o creștere de 23,2% de la an la an. Vânzările comparabile au crescut cu 24,1%, și cu 24,6% în special în SUA. Câștigurile nete de 3,4 miliarde de dolari pentru acest trimestru au crescut cu 23,9% față de 2,8 miliarde de dolari de la an la an. Pe o bază per acțiune diluată, 3,18 dolari pentru trimestru a crescut cu 25,7% față de aceeași perioadă a anului trecut.

Cel mai convingător avantaj competitiv al Home Depot este poziția sa de lider în industria de îmbunătățire a locuințelor. Nu numai că cererea de produse de îmbunătățire a locuinței crește într-un ritm ridicat în SUA, dar industria este extrem de concentrată, doar doi operatori majori (Home Depot și Lowe’s) deținând marea majoritate a cotei de piață.

Home Depot s-a dovedit a fi, de asemenea, extrem de rezistent la recesiuni, inclusiv la pandemia de coronavirus, ceea ce a ajutat, fără îndoială, Home Depot, deoarece consumatorii petrec mult mai mult timp acasă. Home Depot are o rată de distribuire a dividendelor proiectată pentru 2020 cu puțin peste 50%, ceea ce indică un dividend sigur.

Home Depot a generat o creștere puternică a câștigurilor în ultimul deceniu, deoarece a valorificat cu succes boom-ul imobiliar și al construcțiilor care a urmat după Marea Recesiune din 2008-2010. Comerțul electronic este un alt catalizator de creștere pentru Home Depot, deoarece compania a investit masiv pentru a-și extinde amprenta digitală.

Home Depot a declarat că vânzările care valorifică platformele sale digitale au crescut cu aproximativ 100% în ultimul trimestru. Vedem o creștere anuală a câștigurilor pe cinci ani de 7,0%, constând în vânzări comparabile de o singură cifră, un vânt de coadă de o singură cifră din răscumpărări și un impuls constant și susținut din expansiunea marjei operaționale.

Combinația dintre creșterea EPS, modificările de evaluare și randamentul dividendelor de 2,3% conduc la randamente preconizate de ~9% pe an până în 2025.

Nu. 2: Johnson & Johnson (JNJ)

Câștig din dividende: 2,7%

Penoritate din portofoliul OUSA: 4,84%

Johnson & Johnson este una dintre cele mai cunoscute acțiuni cu dividende de pe piață, așa că nu ar trebui să fie o surpriză faptul că este o participație de top pentru OUSA.

Johnson & Johnson este un gigant în domeniul sănătății cu o capitalizare de piață de aproape 400 de miliarde de dolari. Are afaceri foarte mari în domeniul sănătății, inclusiv produse farmaceutice, dispozitive medicale și produse de sănătate de consum. Compania are vânzări anuale de peste 81 de miliarde de dolari.

Johnson & Johnson a anunțat rezultatele câștigurilor din al treilea trimestru pe 13 octombrie. Veniturile au crescut cu 1,7%, la 21,1 miliarde de dolari, depășind estimările cu 930 milioane de dolari. Profitul ajustat pe acțiune, de 2,20 dolari, a depășit estimările cu 0,22 dolari și a crescut cu aproape 4% față de același trimestru al anului trecut. Vânzările globale de produse farmaceutice au crescut cu 5%, în timp ce vânzările de consum au crescut cu 1,3%

Sursa: Prezentarea investitorilor

Johnson & Principalul avantaj competitiv al companiei Johnson este dimensiunea și amploarea afacerii sale. Anul trecut a investit peste 11 miliarde de dolari în cercetare&D pentru a-și crește cota de piață. J&J este lider mondial într-o serie de categorii din domeniul sănătății, cu 26 de produse sau platforme individuale care generează vânzări anuale de peste 1 miliard de dolari. Diversificarea J&J îi permite să crească în fiecare an. Și-a crescut câștigurile operaționale ajustate timp de 36 de ani consecutivi.

Este, de asemenea, una dintre cele mai rezistente afaceri la recesiune pe care investitorii le vor găsi. În timpul Marii Recesiuni, câștigurile pe acțiune au crescut cu 10% în 2008 și cu 1% în 2009, într-o perioadă în care multe alte companii se confruntau cu dificultăți. Această rezistență oferă companiei J&J profituri constante, chiar și în timpul recesiunilor, ceea ce îi permite să continue să își majoreze dividendele în fiecare an.

Ne așteptăm la o creștere anuală de 6% a câștigurilor pe acțiune în următorii cinci ani. Canalul farmaceutic al companiei este un catalizator major de creștere. De exemplu, în ultimul trimestru, vânzările Darzalex au crescut cu peste 40%, în timp ce veniturile Imbruvica au crescut cu 12%. Noile produse precum acestea vor continua să alimenteze creșterea viitoare a J&J.

J&J este un rege al dividendelor și are un bilanț excelent pentru a contribui la menținerea creșterii dividendelor sale. Are un rating de credit AAA de la Standard & Poor’s. Combinația dintre modificările de evaluare, creșterea EPS și randamentul dividendelor de 2,7% conduc la un randament total așteptat de ~6% pe an în următorii cinci ani.

Nr. 1: Microsoft Corporation (MSFT)

Randament al dividendelor: 1.1%

Procent din portofoliul OUSA: 4,98%

Microsoft Corporation, fondată în 1975 și cu sediul central în Redmond, WA, dezvoltă, produce și vinde atât software, cât și hardware pentru întreprinderi și consumatori. Ofertele sale includ sisteme de operare, software de afaceri, instrumente de dezvoltare software, jocuri video și hardware pentru jocuri și servicii cloud.

La 27 octombrie 2020, Microsoft a raportat rezultatele primului trimestru al anului fiscal 2021 pentru perioada care s-a încheiat la 30 septembrie 2020. Pentru acest trimestru, compania a generat venituri de 37,2 miliarde de dolari, ceea ce reprezintă o creștere de 12,4% față de T1 2020. Creșterea a fost generalizată, productivitatea și procesele de afaceri, Intelligent Cloud și Personal Computing crescând cu 11%, 20% și, respectiv, 6%.

Azure, platforma cloud cu creștere mare a Microsoft, a crescut cu 48% de la an la an, Câștigul pe acțiune a fost egal cu 1,82 dolari, față de 1,38 dolari anterior. Microsoft a oferit, de asemenea, o perspectivă pentru al doilea trimestru al anului fiscal 2021, anticipând că veniturile vor fi cuprinse între 39,5 și 40,4 miliarde de dolari.

Afactura cloud a Microsoft crește într-un ritm rapid datorită Azure, care a crescut enorm de câțiva ani. Gama de produse Office de la Microsoft, care a fost o vacă de mulscreștere cu creștere redusă timp de mulți ani, înregistrează și ea rate de creștere puternice după ce Microsoft și-a schimbat modelul de afaceri către sistemul software-as-a-service (SaaS) Office 365. Răscumpărările sunt un factor suplimentar pentru creșterea profitului pe acțiune,

Microsoft are un moat mare în unitățile de afaceri ale sistemului de operare & Office și o poziție puternică pe piață în cloud computing. Este puțin probabil ca societatea să piardă cote de piață cu produsele sale mai vechi și consacrate, în timp ce cloud computing-ul este o industrie cu o creștere atât de mare încât există suficient spațiu de creștere pentru mai multe companii. Microsoft are un brand renumit și o prezență globală, ceea ce oferă avantaje competitive. Compania este relativ rezistentă la recesiuni și, la fel ca J&J, are un rating de credit AAA.

Din păcate, acțiunile Microsoft par supraevaluate, cu un raport P/E de 31,6. Estimarea noastră privind valoarea justă este un raport P/E de 22. Creșterea așteptată a EPS de 8% și randamentul dividendelor de 1,1% vor stimula randamentul, dar randamentul total general este estimat la doar ~2% pe an.

Gânduri finale

Kevin O’Leary a devenit un nume cunoscut datorită aparițiilor sale în emisiunea TV Shark Tank. Dar el este, de asemenea, un cunoscut manager de active, iar filozofia sa de investiții se aliniază foarte bine cu a noastră. Mai exact, domnul Wonderful investește de obicei în acțiuni cu afaceri mari și profitabile, cu bilanțuri solide și o creștere consistentă a dividendelor în fiecare an.

Nu toate aceste acțiuni sunt în prezent cotate ca fiind cumpărate în baza de date Sure Analysis Research Database, care clasifică acțiunile în funcție de randamentul total preconizat datorită unei combinații de creștere a câștigurilor pe acțiune, dividende și modificări ale multiplului preț-beneficiu.

Cu toate acestea, mai multe dintre aceste 10 acțiuni sunt dețineri valoroase pentru un portofoliu de creștere a dividendelor pe termen lung.

.