Povești reale despre datorii imposibil de gestionat

Disclaimer: numele și unele detalii de identificare au fost schimbate pentru a proteja viața privată a persoanelor.

„Cred că mulți dintre noi ajung să ne fie rușine”, a declarat Rhonda, o femeie de vârstă mijlocie din Baltimore, originară din Baltimore, care lucrează în tura de noapte la un restaurant local. „Nu avem nici măcar cât să ne ajungem la sfârșit de lună. A avea datorii nu înseamnă să trăiești viața”. Deși descurajante, cuvintele Rhondei reflectă experiența de a trăi cu datorii imposibil de gestionat. Aspen EPIC a organizat recent grupuri de discuții în zona metropolitană Washington-Baltimore pentru a înțelege mai bine sistemele care creează datorii și consecințele traiului cu astfel de datorii. La fel ca Rhonda, mulți dintre cei intervievați au datorii mai mari decât câștigă în fiecare lună (cunoscute și sub numele de raport datorii-venituri) care adesea le dăunează bunăstării lor. Interviurile au scos la iveală circumstanțe comune care împiedică mijloacele de trai ale oamenilor obișnuiți. Acestea sunt poveștile lor.

Mandatul de arestare al Rhondei

În urmă cu câteva luni, Rhonda a fost implicată într-un accident de mașină minor. ” a fost pe punctul de a mă lăsa să plec”, a spus ea. Dar, în schimb, ofițerul a informat-o pe Rhonda că permisul ei a fost suspendat și că trebuie să se prezinte la tribunal din cauza unei datorii restante. În statul Maryland, un creditor poate folosi un sechestru corporal, sau un mandat de arestare civilă, pentru a forța o persoană care îi datorează bani să se prezinte la tribunal. În cazul în care debitorul nu se prezintă la tribunal după două solicitări, creditorul poate cere instanței ca persoana respectivă să fie arestată. Datoria care a fost responsabilă de suspendarea permisului de conducere al Rhondei și de mandatul de arestare civilă? Un curs de yoga.

„Am încercat să anulez”, a precizat Rhonda despre datoria ei veche de patru ani, dar centrul de fitness a refuzat. Anulările trebuiau să se facă în persoană, iar conturile trebuiau să fie la zi înainte de anulare. „La naiba cu asta”, a spus ea. „Mi s-a stricat mașina. Voi sunteți tocmai în alt județ. Pur și simplu nu este convenabil”. Patru ani mai târziu, Rhonda a fost de două ori în instanță pentru datoria de yoga restantă. Cu dobânzi și taxe de întârziere, soldul era acum de peste 1.000 de dolari. „Este o datorie care a atins atât de multe alte părți ale vieții mele. Este pur și simplu o nebunie.””

Datoria de card de credit a Lisei

„Pentru mine, datoria mea a început acum câțiva ani, când am fost concediată de la slujba mea cu normă întreagă”, a spus Lisa, în vârstă de 30 de ani, mamă a doi copii. „Câștigam aproximativ 75.000 de dolari când am fost concediată. Am trăit din economiile mele. Apoi mi-am folosit cărțile de credit”. Cu contul de economii golit, Lisa a început rapid să nu-și mai plătească cardurile de credit, care tind să fie prima datorie pe care oamenii încetează să o mai plătească după ce își pierd un loc de muncă, mai degrabă decât împrumuturile pentru casă sau mașină. Deși ratele de neplată în SUA sunt sub media lor istorică, neplata creditelor este o problemă din ce în ce mai gravă. În 2017, ratele de neplată a cardurilor de credit au atins un maxim al ultimilor 6 ani. „A fost greu. După ce mi s-a terminat șomajul, am decis să mă întorc la școală”, a spus ea. Astăzi, Lisa lucrează cu jumătate de normă în timp ce urmează cursurile unei școli postuniversitare. Ea încă își plătește datoriile la cardul de credit.

Facturile medicale ale lui Cameron

„Am avut probleme cu facturile medicale pe care nu le-am putut plăti”, a spus Cameron, proaspăt absolvent de facultate și unul dintre cei mai tineri participanți la grupurile de discuție din cadrul Aspen EPIC. Cameron avea o datorie medicală de peste 1.000 de dolari în urma unei spitalizări. Fiind student la facultate, cu venituri mici sau sprijin extern, Cameron a contractat un împrumut privat pentru studenți pentru a achita facturile medicale. „Îl jefuisem pe Peter pentru a-l plăti pe Paul”, a spus acesta. Această întâmplare este mai frecventă decât s-ar putea crede. Numai în ultimul an, aproximativ 30% dintre americani au contractat împrumuturi personale, care sunt adesea folosite pentru a plăti alte împrumuturi, datorii și facturi. Aceste fonduri negarantate, deseori cu dobânzi mari, sunt puse la îndemâna debitorilor subprime, de obicei în situații disperate.

„Motivul pentru care m-am dus la spital a fost pentru că aveam tendințe sinucigașe. Este ca și cum aș fi fost pedepsită pentru că m-am ajutat singură”, a declarat Cameron. Costurile medicale suportate din buzunar sunt adesea o sursă de nesiguranță financiară, chiar și pentru consumatorii cu un istoric de credit sănătos. În 2015, aproximativ 20 la sută dintre gospodării au raportat că aveau datorii medicale. În prezent, americanii plătesc în total 3.400 de miliarde de dolari pentru cheltuieli medicale din buzunar, iar gospodăria medie ar urma să plătească 15.000 de dolari anual în 2023, ceea ce reprezintă o creștere de 50 la sută față de 2015. „Data viitoare când mă voi simți sau data viitoare când mă voi îmbolnăvi, nu voi dori să merg la spital”, a spus Cameron. „Acesta este un alt mod în care se adaugă la moarte.”

Împrumuturile studențești ale lui Robert

Robert, un muncitor local în construcții, a fost confuz atunci când logodnica lui a ezitat să se căsătorească cu el. Ea i-a dezvăluit în cele din urmă dilema ei – peste 60.000 de dolari în datorii la împrumuturi pentru studenți. „Mi-am zis: „Uau, nu am atâția bani””, a spus Robert. Astăzi, proporția studenților care contractează împrumuturi educaționale depășește 50 la sută, dublu față de rata din anii 1980. Deși soldul mediu al împrumuturilor studențești este de aproximativ 17.000 de dolari, rata de nerambursare a crescut constant de la 8,7 la sută în 2013 la 11,2 la sută în 2017. Pe măsură ce costul învățământului superior continuă să crească, gospodăriilor le este din ce în ce mai greu să gestioneze povara creditelor aferente. Pentru Robert, acest lucru nu l-a descurajat să se căsătorească cu logodnica sa, acum soție.

„Cu strategii pe care le-aș putea identifica doar ca fiind agresive și/sau iluzorii, am plătit aproximativ 32.000 de dolari în doi ani”, a declarat Robert. „Mi-am vândut propria mașină și apoi am vândut mașina ei. Pur și simplu luăm autobuzul și metroul peste tot. Locuim într-un apartament cu un dormitor. Nu ieșim să mâncăm în oraș. Nu am mai fost în vacanță de trei ani. Este extrem în unele privințe. Uneori cred că nu există un simț al echilibrului.” Cu doi copii și un al treilea pe drum, Robert și soția sa plănuiesc să bugeteze fiecare dolar până când împrumuturile studențești vor fi achitate.

Surse și consecințe ale datoriilor imposibil de gestionat

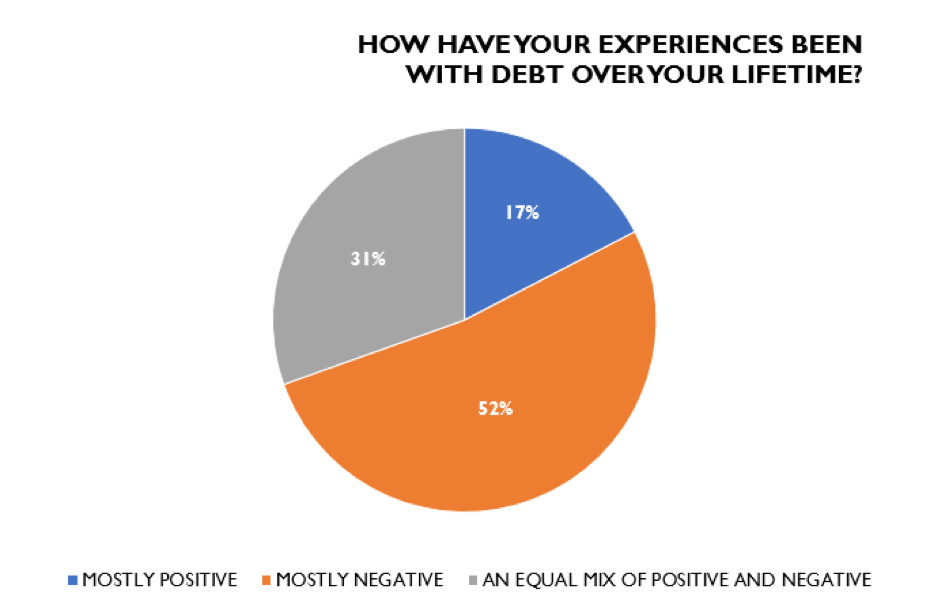

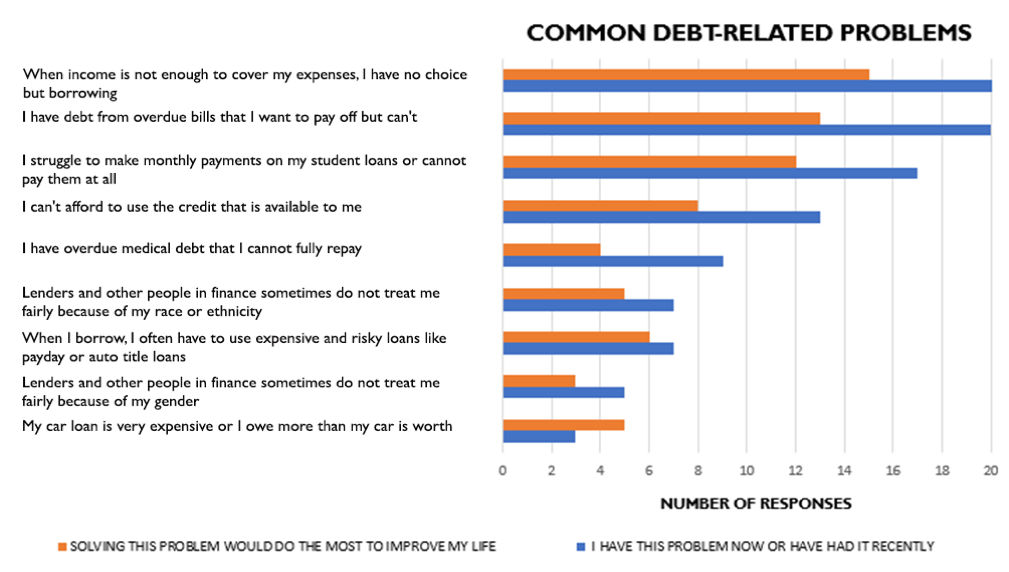

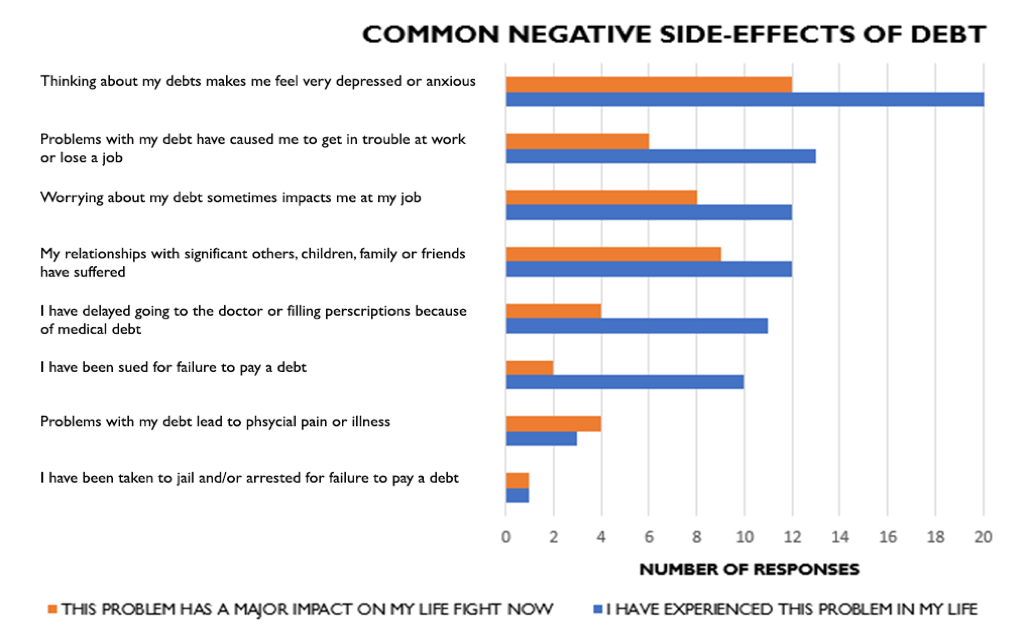

Dintre cei 117 respondenți la sondaj, Aspen EPIC a selectat 27 de persoane pentru a participa la grupurile de discuții privind datoriile consumatorilor. Aproximativ unul din patru participanți avea o datorie totală non-hipotecară care le depășea venitul anual. Dintre cei selectați, 48% dintre participanți au declarat că aveau datorii totale de 35.000 de dolari sau mai mult. Mai mult, 48% dintre participanți au declarat că aveau un venit anual al gospodăriei mai mic de 25.000 de dolari, ceea ce indică un raport datorie-venit general ridicat. Întrebați despre impactul personal al datoriilor, peste jumătate dintre participanți au declarat că experiențele lor cu datoriile au fost în mare parte negative (Figura 1). Printre cele mai frecvente probleme legate de datorii s-au numărat datoriile cauzate de venituri insuficiente, facturile scadente și plățile imposibil de gestionat ale împrumuturilor pentru studenți (Figura 2). Participanții au raportat, de asemenea, că problemele lor legate de datorii au dus adesea la efecte secundare negative, cum ar fi depresia, anxietatea și stresul, precum și la afectarea performanțelor profesionale și a relațiilor personale (Figura 3).

Figura 1. Experiențe cu datoriile

Figura 2. Probleme comune legate de datorii

Figura 3. Efecte secundare negative comune ale datoriilor

Teme comune

Datorie „bulgăre de zăpadă” Participanții au remarcat faptul că datoriile se acumulează rapid, uneori din cauza unei singure plăți neefectuate, rezultând un efect de bulgăre de zăpadă care le poate împiedica capacitatea de a-și asigura traiul. Potrivit participanților, datoriile au cauzat adesea sarcini financiare suplimentare și izolare socială, afectând și mai mult sănătatea mintală.

Deziderat de accesibilitate și flexibilitate în ceea ce privește condițiile de împrumut Participanții au exprimat o dorință puternică de flexibilitate în ceea ce privește rambursarea, de iertare parțială sau totală a datoriilor, precum și de ratele dobânzilor și condițiile de împrumut mai echitabile pentru cei cu un istoric de credite neperformante. Mulți ar dori ca creditorii să fie mai îngăduitori și să permită o a doua șansă după o greșeală sau o plată ratată, în locul penalizării, care deseori îi împingea pe mulți și mai mult în datorii.

Rușine, vinovăție și jenă Participanții au avut tendința de a se învinovăți pentru datoriile lor și au exprimat sentimente comune de rușine, vinovăție și jenă. Aceștia au citat multe motive pentru soldurile ridicate ale datoriilor, inclusiv dependența de împrumuturi (studențești, auto, zi de plată), prea multe carduri de credit și cheltuieli iresponsabile. În plus, mulți participanți au simțit că le lipsește educația financiară și că nu au fost învățați bune practici de împrumut și de gestionare a datoriilor înainte de a avea acces la credite și de a-și asuma datorii.

În ultimele zece luni, Aspen EPIC s-a angajat să exploreze soluții care să ușureze povara datoriilor de consum imposibil de gestionat. În cadrul acestor grupuri de discuții, participanții au fost de acord în mod covârșitor că atât sectorul public, cât și cel privat pot contribui la îmbunătățirea situației datoriilor imposibil de gestionat. Printre soluțiile populare s-au numărat planuri de plată și perioade de grație mai echitabile, rate de dobândă plafonate, programe sporite de netezire a veniturilor și o mai mare disponibilitate de a lucra cu termenele și veniturile consumatorilor. Procesul Aspen EPIC include intervievarea a peste 400 de experți cu privire la ceea ce ei consideră a fi principalele probleme și soluții legate de datoriile consumatorilor. Prin includerea vocilor oamenilor obișnuiți, Aspen EPIC reușește să obțină informații neprețuite și să dea o față umană datelor și poveștilor pe care le auzim de la experți.

Mulțumim în mod special Campaniei CASH din Maryland pentru ajutorul acordat în coordonarea grupurilor de discuție din Baltimore.

.