Sure Dividend

Updated on December 15th 2020 by Bob Ciura

Kevin O’Leary は O’Shares Investments 会長ですが、おそらくあなたは彼を「ミスターワンダフル」として知っています。

彼は CNBC やテレビ番組 Shark Tank で見かけることができます。

ミスターワンダフルは、3つの主要な特徴を示す銘柄を探します:

- 第一に、強い財務実績と堅実なバランスシートを持つ優良企業でなければなりません。

- 第二に、彼はポートフォリオは異なる市場セクターに分散されているべきだと考えています。

- 第三に、おそらく最も重要なことですが、彼は収入を求め、彼が投資する銘柄が株主に配当金を支払うことにこだわります。

以下のリンクをクリックすると、Wonderful 氏の O’Shares Investment Advisor 13F ファイルの保有銘柄の全リストを、四半期ごとのパフォーマンスとともにダウンロードできます:

ここをクリックして、配当利回りや将来株価収益率などの指標を含む O’Shares Investment Advisor 13F の保有銘柄の Excel スプレッドシートをダウンロードしてください。

OSAは、3つの資質が混在した銘柄を保有しています。 これらの銘柄は、強い利益、多様なビジネスモデルを持つ市場のリーダーであり、株主に配当金を支払っています。 OUSAのポートフォリオの保有銘柄リストは、質の高い配当成長株の興味深い情報源です。

この記事では、ファンドの上位の保有銘柄を詳しく分析します。S.クオリティ・ディビデンドETFの上位10銘柄を、ファンド内でのウエイトが低い順に掲載しています。

- Honeywell International (HON)

- Cisco Systems (CSCO)

- Apple Inc.・・・。 (AAPL)

- ファイザー(Pfizer) (PFE)

- ベライゾン・コミュニケーションズ(VZ)

- メルク&Co. Inc. (MRK)

- プロクター & ギャンブル (PG)

- ホームデポ (HD)

- ジョンソン & Johnson (JNJ)

- マイクロソフト (MSFT)

No. 10位:ハネウェル・インターナショナル(HON)

配当利回り:1.8%

OUSAポートフォリオ比率:2.62%

Honeywell Internationalは総合産業企業です。 同社には4つの部門があります。 航空宇宙、ハネウェル・ビルディング・テクノロジー、パフォーマンス・マテリアルズ&テクノロジー、セーフティ&プロダクティビティ・ソリューションの4部門があります。 売上の40%以上が国際市場からのものです。 年間売上高は320億ドル。

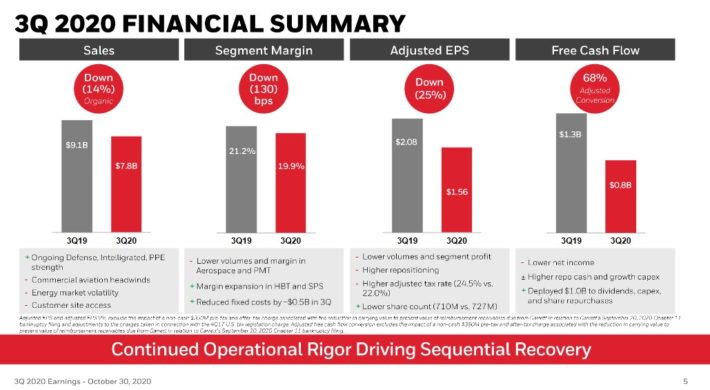

2020年第3四半期の売上高は14.2%減の78億ドル。 調整後の1株当たり利益は25%減の1.56ドルでしたが、予想より0.07ドル改善しました。 オーガニック売上高は14%減少しましたが、前四半期の18%減からは改善されました。

出典: 投資家向けプレゼンテーション

前四半期と同様、減少の多くはCOVID-19のパンデミックによるものです。 しかし、各セグメントは前四半期よりも好調でした。

航空宇宙の有機食品売上高は、防衛・宇宙分野で2桁の伸びを示したものの、民間航空宇宙分野の需要低迷を克服するには十分ではなく、25%減となりました。 一方、セイフティープロダクティビティソリューションズは、インテリジェントビジネス、個人用保護具、生産性ソリューションおよびサービスに対する需要が好調で、8%増となりました。

ハネウェルインターナショナルは、第4四半期の調整後EPSを1.97ドルから2.02ドルと予想しています。 ガイダンスの中間値を用いると、2020年の1株当たり利益は前回の7.01ドルから7.03ドルになると予想されます。 また、EPSを年9%成長させると予想しています。

工業系企業は、経済が好調なときは非常に好調ですが、経済情勢が悪化すると苦戦する傾向があります。 しかし、同社が産業部門においてリーダー的な地位を占めていることから、長期的な成長を期待することに変わりはない。 ハネウェル・インターナショナルは昨年10月に利益率の低い2つの事業をスピンオフの形で売却した。

これにより、同社は利益率の高い事業、特に軍事製品やアフターサービスが成長する航空宇宙分野に集中できるようになる。 このような優位性にもかかわらず、株価は割高に見える。 ハネウェル株はPER30.5で、我々のフェアバリュー(本源的価値ともいう)予想16のほぼ2倍だ。 その結果、トータルリターンはマイナス1.3%と予想され、バリュエーション的に売りとなります。

第9位:シスコシステムズ(CSCO)

配当利回り:3.2%

OUSAポートフォリオの割合:3.02%

シスコは世界のテクノロジーリーダーであります。 同社のルーターやスイッチは、世界中のネットワークがインターネットを通じて互いに接続することを可能にします。

シスコは、同社が2011年から配当金を支払っているだけなので、オリアリーのトップ10リストの中で若い配当支払い銘柄の一つです。 それ以来、その配当は9年前の12倍になっています。 2021年4月22日の支払いで2.9%増配した後、シスコは現在配当達成者となっている。

2021年度の予想配当性向は46%で、シスコは今後も利益成長率に近い配当成長を続ける可能性が高い。

シスコは2020年11月12日、2021年度第1四半期の決算を発表した。 売上高は9.4%減の119億ドルだったが、予想を7400万ドル上回った。 調整後の1株利益は0.76ドルで前年比9.5%減だったが、予想を0.06ドル上回った

シスコの株価は、前瞻性利益率が14.3であり、目標倍率の15x利益を下回っている。 目標株価収益率まで拡大すると、今後5年間で年間リターンが1.0%増加します。 現在の配当利回り3.2%、予想EPS成長率年6%を加えると、シスコは今後5年間で10.2%の年間トータルリターンが期待できます。

第8位:Apple (AAPL)

配当利回り: 0.6%

OUSA ポートフォリオの割合: 3.09%

Apple は時価総額世界最大の企業です。 ミスターワンダフルが株主に資本を還元する企業を好むことを考えると、このウェイトは驚きかもしれません。

アップルはこのリストで最も若い配当支払銘柄で、2012年から株主に収益を分配しています。 それ以来、配当は非常に短い期間で8倍以上に成長しています。

しかし、1.0%を下回るAppleの配当は、上位10大保有の中で最も低い利回りですが、投資家はおそらく、昨年1年間で86%のリターンのための収入のこのトレードオフを承認します。

このタイプのリターンは、Appleが定期的に市場に勝っているので、会社の株主にとって驚きとして来るべきではありません。 直近の四半期でアップルは647億ドルの収益を上げ、前年同期比1.0%増を記録した。 製品売上は、Mac、iPad、Wearablesの売上が増加したものの、売上全体の約41%を占めるiPhoneの売上が20.7%減少したため、2.7%減となりました。 サービス売上は16.3%増加し、当四半期の全売上高の22%を占めました。

利益成長率と配当利回りは、株価が目標倍率17倍に対して32.6倍の利益で取引されているため、バリュエーションリバーサルによる大きな逆風で相殺されます。

今後5年間のトータルリターンは、このリストで最も低い予測リターンである-2.6%と予想されています。 (PFE)

配当利回り: 4.0%

OUSAポートフォリオの割合: 3.42%

ファイザー社は、処方薬とワクチンに力を入れるグローバル製薬会社です。 時価総額2150億ドルのメガキャップ銘柄です。 メガキャップ銘柄の全リストはこちらからご覧いただけます

ファイザーの新CEOは2019年に一連の取引を完了し、会社の構造と戦略を大きく変更しました。 ファイザーはグラクソ・スミスクライン・ピーエルシー(GSK)とGSKコンシューマー・ヘルスケア合弁会社を設立し、ファイザーの店頭販売事業を含めることになった。 ファイザーはこのJVの32%を所有しています。

ファイザーはまた、アレイバイオファーマの買収に110億ドルの取引を完了しました。 アップジョン部門のスピンオフも発表された。 ファイザーの主要製品には、Eliquis、Ibrance、Prevnar 13、Enbrel(海外)、Chantix、Sutent、Xtandi、Vyndaqel、Inlyta、Xeljanzが含まれます。 2019年の売上高は518億ドルでした。

2020年第3四半期は、売上高は4%減少し、調整後1株当たり利益は3%減少しました。 バイオ医薬品の収益は、前四半期に営業的に4%増加しました。

Source: 投資家向けプレゼンテーション

ファイザーの現在の製品ラインは、買収とR&D投資の結果、2025年までトップラインとボトムラインの成長をもたらすと予想されています。 現在、Eliquis(心臓血管)、Ibrance(癌)、Xlejanz(リウマチ性関節炎)はいずれも堅調な売上成長を記録しています。 VyndaqelとInlytaの新発売も急成長しています。

成長は、承認された適応症と拡張のための米国および海外での売上増加からもたらされます。 一方、成長は特許切れや、エンブレルやプレブナール13の競合によって相殺されます。 今後ファイザーは、がん、炎症&免疫、希少疾病の分野で強力なパイプラインを有しています。 また、配当も4.0%と堅実です。

第6位:ベライゾン・コミュニケーションズ(VZ)

Dividend Yield: 4.2%

Percentage of OUSA Portfolio: 4.12%

Verizonは通信の巨人であり、その通信事業者です。 ワイヤレスが全収入の4分の3を占め、ブロードバンドとケーブルサービスが売上の約4分の1を占めています。 同社のネットワークは〜3億人、米国の98%をカバーしており、ベライゾンは現在、5Gサービスの展開を進めており、いくつかの都市で5Gウルトラワイドバンドを開始しました。 ベライゾンは主要キャリアの中で最初に5Gサービスをオンにした。

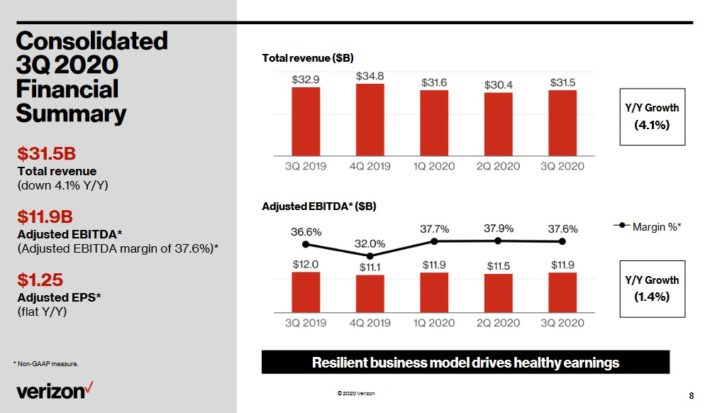

ベライゾンは2020/10/21、第3四半期の決算を発表した。 売上高は4.1%減の315億ドルで、1億ドルの予想未達となった。 調整後の1株当たり利益は1.25ドルで前年と同じだが、予想を0.03ドル上回った

Source: 投資家向けプレゼンテーション

ベライゾンのポストペイド純増数は、ポストペイドスマートフォン純増数428Kを含む、合計553K小売ポストペイド純増数で、予想では311Kポストペイド純増数だった。 解約率は非常に低いまま。 ワイヤレスの後払い式小売の解約率は0.89%、後払い式電話の小売の解約率は0.69%でした。 消費者収益は、顧客アクティビティの低下による無線機器収益の深刻な減少により、4.3%減の217億ドルでした。 無線サービス収入は0.7%増の134億ドルでした。

メディア分野の収入は7.4%減の17億ドルでした。 COVID-19が検索および広告収入に影響を与えたが、ベライゾンは、このセグメントでは引き続きデジタル資産での顧客エンゲージメントが高まっていると指摘する。 ベライゾンの主な競争力の1つは、米国で最高のワイヤレス通信事業者であると考えられていることです。 その信頼性の高いサービスにより、ベライゾンは顧客基盤を維持すると同時に、顧客をより高価格なプランに移行させる機会も得ている。 また、ベライゾンは5Gサービスの展開の初期段階にあり、弱小キャリアに対して優位に立てる。

今後5年間の年間EPS成長率を4%と予想している。 また、同銘柄の配当利回りは4.2%となっている。 PER倍率の拡大による小幅な上昇に加え、ベライゾン株のトータルリターンは年率~8%と予想する。

第5位:メルク & Co. (MRK)

Dividend Yield: 3.2%

Percentage of OUSA Portfolio: 4.18%

メルクは世界最大のヘルスケア企業の1つです。 メルクは、処方薬、ワクチン、生物学的療法、動物用医薬品を製造しています。 メルクの年間売上高は490億ドル以上です。

2020年2月5日、メルクはウィメンズヘルス、レガシーブランド、バイオシミラー製品を別会社にスピンオフすると発表しました。 これらの事業の売上高は~65億ドルに相当します。 この取引は2021年前半に完了する予定です。

メルクは2020年10/27に第3四半期決算を発表しました。 売上高は1.2%増の126億ドルで、予想を3.4億ドル上回った。 調整後の1株当たり利益は15.2%増の1.74ドルで、予想を0.31ドル上回った。 第3四半期は為替により売上高が1%減少しました。 メルクはCOVID-19のパンデミックにより医薬品の収益が第4四半期に4億7500万ドル、累計で21億ドル減少したと推定しています。

それでも医薬品の収益は2%増の113億ドルでした。 がん領域が再びメルクを牽引しました。

出典: 投資家向けプレゼンテーション

手術で切除できないメラノーマや非小細胞肺がんなどのがんを治療するキイトルーダは、売上が21%増の37億ドルとなり、引き続き成長を続けています。 米国での売上は24%増。 メルクのHPVワクチン「ガーダシル」は、中国や欧州では堅調な販売量を維持しているものの、米国では学校閉鎖に伴う需要減により10%の減収となりました。 糖尿病治療薬でメルクの売上高第2位のジャヌビア/ジャヌメットの売上高は、米国で価格圧力が続くなか、国際市場での需要増により1%改善しました。

アニマルヘルスの売上高は、動物のワクチンと寄生虫駆除の需要増により9%改善し12億ドルとなりました。 メルクは2つのCOVID-19ワクチン試験を実施しているほか、新規の抗ウイルス剤候補もある。

メルクは再び通年のガイダンスを引き上げた。 売上高は、従来の472億米ドルから486億米ドルの範囲になるものと見込んでいます。 調整後1株当り利益は、前回の5.63ドルから5.78ドルの範囲から、5.91ドルから6.01ドルの範囲になると予想しています。

メルクの主な競争力は、主要製品分野で高い成長率を示していることだ。ジェネリック医薬品との競争が特定の医薬品を圧迫しているが、キイトルーダの成長率とピーク売上高予想は非常に魅力的だと思う。 2025年まで年間5%のEPS成長を見込んでいる。

メルクは配当も支払っており、利回りは3.2%、現在の株価ではやや割安と判断している。 4位:プロクター & ギャンブル (PG)

配当利回り:2.3%

ポートフォリオ比率:4.25%

プロクター & ギャンブルは、配当銘柄の中では堅い存在である。 過去64年連続で増配を続けている。 これは、同社が50年以上の上昇配当を持つ銘柄のリスト、わずか30配当王の一つとなっています

それは、グローバルな消費財の巨人になって、これをやっている。 世界180カ国以上で製品を販売し、年間売上高は650億ドル以上です。 その中核となるブランドには、ジレット、タイド、チャーミン、クレスト、パンパース、ファブリーズ、ヘッド & ショルダーズ、バウンティ、オーラルBなどがあります。

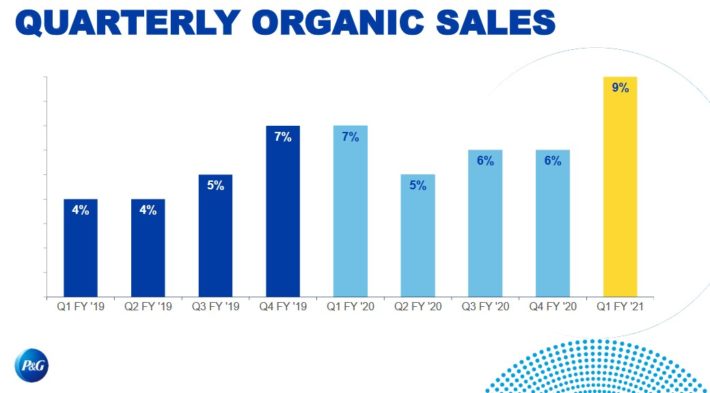

これらの製品は経済状態にかかわらず需要が高く、同社はむしろ不況に強いと言えます。 これらの製品カテゴリーの多くは、2020年度上半期に堅調な有機的成長率を記録しています。 また、同社のポートフォリオ再構築により、新たな効率化により、過去数四半期にわたり有機的成長が加速しています。

出典: 投資家向けプレゼンテーション

Procter & Gambleは10月(10/20)に第3四半期決算を発表しました。 オーガニック売上高は、COVID-19による衛生プロジェクト需要や在庫増加によりファブリック&ホームケア部門が好調だったことが大きく寄与し、前年同期比9%増となった。 売上高は前年同期比8.5%増の193億2000万ドル、GAAPベースの1株当たり利益は1.63ドルとなった。 2021年度のオーガニック売上高成長率見通しを2%-4%から4%-5%に引き上げた

Procter & Gambleは今後2%の収益成長を実現すると見られている。 ただし、現在の株価水準は割高でもあり、フェアバリュー予想20に対してPERは24.6で取引されている。

全体として、プロクター & ギャンブルは今後5年間の年間リターンが0.2%にとどまると予想され、バリュエーション面で売りとなります。

第3位:ホーム・デポ(HD)

配当利回り:2.3%

OUSAポートフォリオに占める割合:4.64%

ホーム・デポは、78年に創業し、その時から米国に約2,300店を持つホームセンターのリーディング企業に成長しました。 ホーム・デポは1978年に設立されました。

ホーム・デポは11月17日に第3四半期決算を発表した。 第3四半期の売上高は335億ドルで、前年同期比23.2%増となった。 既存店売上高は24.1%増、特に米国では24.6%増となり、第3四半期の純利益は34億ドルとなり、前年同期の28億ドルから23.9%増となった。

ホーム・デポの最も魅力的な競争上の優位性は、ホームセンター業界におけるリーダーとしての地位です。 また、コロナウイルスの大流行を含む不況に対して非常に強いことが証明されており、消費者が自宅で過ごす時間が長くなるにつれ、間違いなくホームデポを助けています。

ホームデポの2020年予想配当性向は50%を超えており、これは安全な配当であることを示しています。

2008~2010年の大不況に続いて起こった住宅・建設ブームをうまく利用し、ホームデポは過去10年で強い収益成長を生み出しました。

ホーム・デポは、デジタル・プラットフォームを活用した売上が前四半期に約100%増加したと発表しており、Eコマースもホーム・デポの成長促進要因の1つとなっている。 EPSの成長、バリュエーションの変化、2.3%の配当利回りの組み合わせにより、2025年まで年率9%のリターンが期待される

No. 2位:ジョンソン & Johnson (JNJ)

Dividend Yield: 2.7%

Percentage of OUSA Portfolio: 4.84%

Johnson & Johnson is one of the most known dividend stock in the marketplace, so it should come as surprise that it is a top holding for OUSA.

Johnson is a healthcare giant with nearly $400 billion market capitalization, the Johnson & Johns, and the Johnson is the most famous dividend stocks in marketplace and it is no surprise of which is the most famous dividend stock for our OUSA.

JNSON & Johnson is the healthcare giant with the market capitalization of the $400 billion. 医薬品、医療機器、消費者向け健康食品など、ヘルスケア全般で非常に大きな事業を展開している。 年間売上高は810億ドルを超える。

ジョンソン & ジョンソンは10月13日、第3四半期決算を発表した。 売上高は1.7%増の211億ドルで、予想を9億3,000万ドル上回った。 調整後の1株当たり利益は2.20ドルで予想を0.22ドル上回り、前年同期比では4%近く増加した。 世界的な医薬品売上高は5%増、消費者向け売上高は1.3%増でした。

出典: 投資家向けプレゼンテーション

ジョンソン& ジョンソンの主な競争優位性は、その事業の規模とスケールです。 昨年は市場シェアを拡大するために110億ドル以上を研究開発に投資しています。 J&Jは多くのヘルスケアカテゴリーで世界的なリーダーであり、26の個別製品またはプラットフォームで年間10億ドル以上の売上をあげています。 J&Jは、その多様性により、毎年成長を続けています。 また、投資家にとって最も不況に強い企業の1つです。 大不況の中、多くの企業が苦境に立たされていた2008年に10%、2009年に1%の一株当たり利益の伸びを記録した。 この回復力により、J&Jは不況期でも安定した利益を上げ、毎年配当を増やし続けることができるのです。

今後5年間は年間6%の一株当たり利益成長を見込んでいます。 同社の医薬品パイプラインは、大きな成長促進要因です。 例えば、前四半期のDarzalexの売上は40%以上増加し、Imbruvicaの売上は12%増加しました。 このような新製品は、J&Jの将来の成長を促進し続けるでしょう。

J&J は配当王であり、配当成長を維持するための優れたバランスシートを有しています。 スタンダード&プアーズのAAA信用格付けを取得している。 バリュエーションの変化、EPSの成長、2.7%の配当利回りの組み合わせにより、今後5年間のトータル期待リターンは年率6%になります。

1位:マイクロソフト・コーポレーション(MSFT)

配当利回り:1.1%

Percentage of OUSA Portfolio: 4.98%

Microsoft Corporationは、1975年に設立され、ワシントン州レッドモンドに本社を置き、企業や消費者にソフトウェアとハードウェアの両方を開発、製造、販売する企業です。 同社が提供する製品には、オペレーティングシステム、ビジネスソフトウェア、ソフトウェア開発ツール、ビデオゲームおよびゲーム用ハードウェア、クラウドサービスなどがある

2020年10月27日、マイクロソフトは2020年9月30日までの2021会計年度第1四半期決算を発表した。 同四半期の売上高は372億ドルで、2020年第1四半期と比較して12.4%増となった。 この成長は、Productivity and Business Processes、Intelligent Cloud、Personal Computingがそれぞれ11%、20%、6%と軒並み成長しています。

Microsoftの高成長クラウド・プラットフォームであるAzureは前年比48%増、一株当たり利益は前回の1.38ドルと同じ1.82ドルとなりました。 マイクロソフトはまた、2021年度第2四半期の見通しを示し、収益は395億ドルから404億ドルの範囲になると予想している。

マイクロソフトのクラウド事業は、数年前から驚異的に成長しているAzureのおかげで急ピッチで成長している。 長年低成長のキャッシュカウであったマイクロソフトのOffice製品群も、マイクロソフトがビジネスモデルをOffice 365のSaaS方式に変更した後、強い成長率を示している。 自社株買いは1株当たり利益の成長要因になる

マイクロソフトはOS & Office事業部で大きな堀を持ち、クラウドコンピューティングで強い市場ポジションを持つ。 同社が旧来の定評ある製品でシェアを落とすことは考えにくい一方、クラウドコンピューティングは高成長産業であるため、複数の企業が成長する余地が十分にある。 マイクロソフトは有名なブランドと世界的な存在であり、競争上の優位性を持っている。 不況にも比較的強く、J&Jと同じくAAA格を取得している。

残念ながら、マイクロソフトの株価はPER31.6と割高に見える。 我々のフェアバリュー予想は、PER22です。 また、このような状況下でも、「崖っぷち」であることは間違いありません。 しかし、彼は有名なアセットマネージャーでもあり、彼の投資哲学は私たちと非常によく一致するものです。 具体的には、ミスター・ワンダフルは通常、大規模で収益性の高い事業を営み、強固なバランスシートと毎年安定した配当成長を遂げている株式に投資します。

これらの株式のすべてが、1株当たり利益の成長、配当、株価収益率の変化の組み合わせによる予想総合リターンに基づいて株式をランク付けするSure Analysis Research Databaseで現在買いと評価されるわけではないですが、これらの10銘柄中のいくつかは長期配当成長ポートフォリオにとって価値のある保有株となります。