Sure Dividend

Aggiornato il 15 dicembre 2020 da Bob Ciura

Kevin O’Leary è presidente della O’Shares Investments, ma probabilmente lo conoscete come “Mr. Wonderful”.

Lo si può vedere sulla CNBC e nello show televisivo Shark Tank. Gli investitori che lo hanno visto in TV lo hanno probabilmente sentito parlare della sua filosofia di investimento.

Mr. Wonderful cerca azioni che mostrano tre caratteristiche principali:

- In primo luogo, devono essere società di qualità con forti prestazioni finanziarie e solidi bilanci.

- In secondo luogo, crede che un portafoglio debba essere diversificato in diversi settori di mercato.

- In terzo luogo, e forse il più importante, esige un reddito – insiste che i titoli in cui investe paghino dividendi agli azionisti.

Puoi scaricare l’elenco completo di tutte le partecipazioni azionarie di Mr. Wonderful’s O’Shares Investment Advisor con deposito 13F, insieme alla performance trimestrale, cliccando il link qui sotto:

Clicca qui per scaricare il tuo foglio di calcolo Excel delle partecipazioni azionarie 13F di O’Shares Investment Advisor, comprese le metriche che contano come il rendimento dei dividendi e il rapporto prezzo/utili futuri.

OUSA possiede azioni che mostrano un mix di tutte e tre le qualità. Sono leader di mercato con forti profitti, modelli di business diversificati, e pagano dividendi agli azionisti. L’elenco delle partecipazioni del portafoglio OUSA è una fonte interessante di titoli di crescita dei dividendi di qualità.

Questo articolo analizza in dettaglio le principali partecipazioni del fondo.

Tabella dei contenuti

Le prime 10 partecipazioni del O’Shares FTSE U.S. Quality Dividend ETF sono elencate in ordine di peso nel fondo, dal più basso al più alto.

- Honeywell International (HON)

- Cisco Systems (CSCO)

- Apple Inc. (AAPL)

- Pfizer Inc. (PFE)

- Verizon Communications (VZ)

- Merck & Co. Inc. (MRK)

- Procter & Gamble (PG)

- Home Depot (HD)

- Johnson & Johnson (JNJ)

- Microsoft Corporation (MSFT)

No. 10: Honeywell International (HON)

Rendimento dei dividendi: 1,8%

Percentuale del portafoglio OUSA: 2,62%

Honeywell International è una società industriale diversificata. L’azienda ha quattro divisioni: Aerospace, Honeywell Building Technologies, Performance Materials & Technologies e Safety & Productivity Solutions. Più del 40% delle vendite provengono dai mercati internazionali. L’azienda genera 32 miliardi di dollari di entrate annuali.

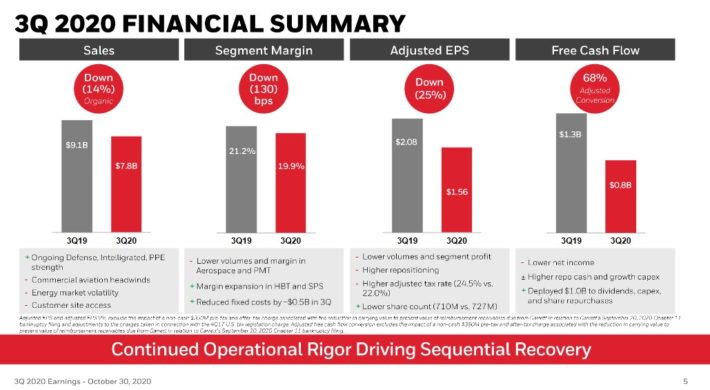

Nel terzo trimestre 2020, le entrate sono diminuite del 14,2% a 7,8 miliardi di dollari. Gli utili rettificati per azione sono stati inferiori del 25% a 1,56 dollari, ma sono stati 0,07 dollari meglio del previsto. Le vendite organiche sono diminuite del 14%, ma questo è stato un miglioramento rispetto al calo del 18% del trimestre precedente.

Fonte: Investor Presentation

Come nel trimestre precedente, gran parte del calo è dovuto alla pandemia COVID-19. Tuttavia, ogni segmento si è comportato meglio che nel trimestre precedente.

Le vendite organiche per l’Aerospaziale sono scese del 25%, poiché i guadagni a due cifre nella difesa e nello spazio non sono stati sufficienti a superare la debole domanda per l’aerospazio commerciale. A compensare questo è stato il settore Safety & Productivity Solutions che è cresciuto dell’8% grazie alla forte domanda per il business Intelligrated, i dispositivi di protezione individuale e le soluzioni e i servizi di produttività. L’azienda ha ottenuto altri 450 milioni di dollari di risparmi sui costi, oltre ai 500 milioni di dollari annunciati nel secondo trimestre.

Honeywell International si aspetta un EPS rettificato da 1,97 a 2,02 dollari per il quarto trimestre. Usando il punto medio della guida, ci aspettiamo che l’azienda guadagni 7,03 dollari per azione nel 2020, rispetto ai precedenti 7,01 dollari. Ci aspettiamo anche che l’azienda cresca l’EPS del 9% all’anno.

Le aziende industriali tendono a performare molto bene quando l’economia è forte, ma lottano in climi economici deboli. Tuttavia, ci aspettiamo ancora una crescita a lungo termine grazie alla posizione di leadership dell’azienda nel settore industriale. Honeywell International ha ceduto due attività a basso margine sotto forma di spin off lo scorso ottobre.

Questo dovrebbe permettere all’azienda di concentrarsi sulle sue attività a più alto margine, in particolare nel settore aerospaziale, dove i prodotti militari e i servizi aftermarket dovrebbero vedere anche una crescita. Vediamo la forte posizione di Honeywell in questi mercati come il suo vantaggio competitivo.

Nonostante questi vantaggi, le azioni sembrano sopravvalutate. Le azioni Honeywell hanno un rapporto P/E di 30.5, quasi il doppio della nostra stima di valore equo (chiamato anche valore intrinseco) di 16. Di conseguenza, i rendimenti totali sono previsti in negativo dell’1,3%, rendendo lo stock un sell on valuation.

No. 9: Cisco Systems (CSCO)

Rendimento dei dividendi: 3,2%

Percentuale del portafoglio OUSA: 3,02%

Cisco è un leader tecnologico globale. I router e gli interruttori dell’azienda permettono alle reti di tutto il mondo di connettersi tra loro attraverso internet.

Cisco è uno dei titoli più giovani che pagano dividendi nella lista dei 10 migliori di O’Leary, poiché l’azienda ha pagato un dividendo solo dal 2011. Da allora, il suo dividendo è 12 volte quello che era nove anni fa. Dopo aver aumentato il suo dividendo del 2,9% per il pagamento del 22/04/2020, Cisco è ora un Dividend Achiever.

Con un payout ratio previsto del 46% per l’anno fiscale 2021, Cisco probabilmente continuerà a far crescere il suo dividendo più vicino al suo tasso di crescita dei guadagni in futuro.

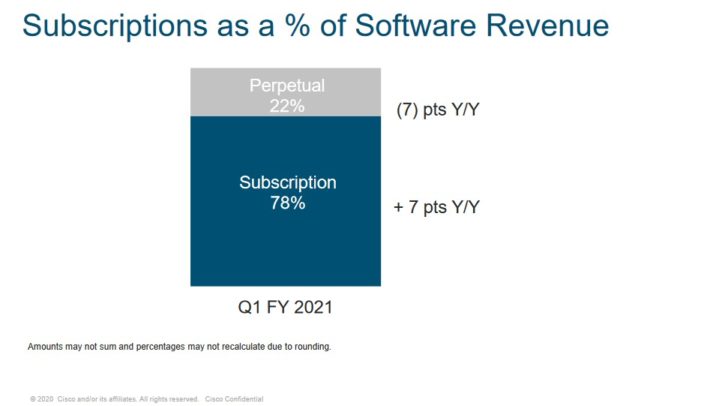

Cisco porta entrate annuali di quasi 52 miliardi di dollari ed è un business ad alto margine. Cisco si è posizionata in un business con entrate ricorrenti negli ultimi anni, concentrandosi sulle sottoscrizioni.

Fonte: Investor Presentation

Cisco ha riportato i risultati dei guadagni per il primo trimestre dell’anno fiscale 2021 il 11/12/2020. Le entrate sono scese del 9,4% a 11,9 miliardi di dollari, ma sono state superiori alle aspettative di 74 milioni di dollari. L’utile rettificato per azione di 0,76 dollari è stato inferiore del 9,5% rispetto all’anno precedente, ma 0,06 dollari sopra le stime.

Le azioni di Cisco hanno un rapporto prezzo-utili a termine di 14,3, che è inferiore al nostro multiplo target di 15x utili. L’espansione al nostro rapporto prezzo-utile dell’obiettivo aggiungerebbe i ritorni annuali da 1.0% durante i cinque anni futuri. Aggiungendo un rendimento del dividendo attuale del 3,2% e una crescita attesa dell’EPS del 6% all’anno, Cisco dovrebbe offrire un rendimento annuale totale del 10,2% nei prossimi cinque anni.

Numero 8: Apple (AAPL)

Rendimento del dividendo: 0,6%

Percentuale del portafoglio OUSA: 3,09%

Apple è la più grande azienda del mondo per capitalizzazione di mercato. Considerando che Mr. Wonderful preferisce le aziende che restituiscono il capitale agli azionisti, questa ponderazione potrebbe essere una sorpresa.

Apple è il più giovane titolo che paga i dividendi in questa lista, avendo distribuito reddito agli azionisti solo dal 2012. Da allora, il dividendo è cresciuto più di 8x in un periodo molto breve. Questo è in aggiunta al massiccio numero di azioni che sono state riacquistate nel corso degli anni.

Il dividendo di Apple sotto l’1,0%, tuttavia, è il rendimento più basso tra le prime 10 partecipazioni più grandi, ma gli investitori probabilmente approvano questo scambio di reddito per un ritorno dell’86% nell’ultimo anno.

Questo tipo di ritorno non dovrebbe essere una sorpresa per gli azionisti della società, in quanto Apple ha regolarmente battuto il mercato.

Il futuro di Apple continua ad essere luminoso. Nel trimestre più recente Apple ha generato un fatturato di 64,7 miliardi di dollari, che rappresenta un aumento dell’1,0% rispetto allo stesso trimestre dell’anno scorso. Le vendite di prodotti sono scese del 2,7%, poiché i guadagni in Mac, iPad e Wearables sono stati più che compensati da un calo del 20,7% nelle vendite di iPhone, che hanno costituito circa il 41% delle vendite totali. Le vendite di servizi sono aumentate del 16,3% e hanno costituito il 22% di tutte le vendite del trimestre. I guadagni per azione sono stati pari a 0,73 dollari contro i precedenti 0,76 dollari.

La crescita dei guadagni e il rendimento dei dividendi saranno controbilanciati da un significativo vento contrario dovuto all’inversione di valutazione, dato che il titolo è scambiato con un multiplo di 32,6x guadagni rispetto al nostro multiplo target di 17x guadagni.

Il rendimento totale dovrebbe essere di -2,6% nei prossimi cinque anni, il più basso rendimento previsto su questa lista.

Numero 7: Pfizer Inc. (PFE)

Rendimento dei dividendi: 4,0%

Percentuale del portafoglio OUSA: 3,42%

Pfizer Inc. è una società farmaceutica globale che si concentra su farmaci da prescrizione e vaccini. Si tratta di una mega-capitale con un market cap di 215 miliardi di dollari. Puoi vedere la nostra lista completa di azioni mega-cap qui.

Il nuovo CEO di Pfizer ha completato una serie di operazioni nel 2019 modificando significativamente la struttura e la strategia dell’azienda. Pfizer ha formato la joint venture GSK Consumer Healthcare con GlaxoSmithKline plc (GSK), che includerà il business da banco di Pfizer. Pfizer possiede il 32% della JV.

Pfizer ha anche completato un accordo da 11 miliardi di dollari acquisendo ArrayBioPharma. È stato annunciato anche lo spinoff del segmento Upjohn. I prodotti di punta di Pfizer includono Eliquis, Ibrance, Prevnar 13, Enbrel (internazionale), Chantix, Sutent, Xtandi, Vyndaqel, Inlyta e Xeljanz. L’azienda ha avuto un fatturato di 51,8 miliardi di dollari nel 2019.

Nel terzo trimestre 2020, le entrate sono diminuite del 4% mentre gli utili per azione rettificati sono diminuiti del 3%. Le entrate biofarmaceutiche sono aumentate del 4% a livello operativo lo scorso trimestre.

Fonte: Presentazione agli investitori

L’attuale linea di prodotti di Phizer dovrebbe produrre una crescita della linea superiore e inferiore fino al 2025 come risultato di acquisizioni e investimenti in R&D. Attualmente, Eliquis (cardiovascolare), Ibrance (oncologia) e Xlejanz (artrite reumatoide) stanno tutti registrando una robusta crescita delle vendite. Anche i nuovi lanci di Vyndaqel e Inlyta stanno crescendo rapidamente.

La crescita verrà dall’aumento delle vendite negli Stati Uniti e a livello internazionale per le indicazioni approvate e le estensioni. D’altra parte, la crescita è compensata dalle scadenze dei brevetti e anche dalla concorrenza di Enbrel e Prevnar 13. In futuro Pfizer ha una forte pipeline in oncologia, infiammazione & immunologia e malattie rare. Ci aspettiamo una crescita del 6% dell’EPS ogni anno.

Pfizer paga anche un solido dividendo del 4,0%. In tutto, ci aspettiamo un rendimento annuo del 13,6% nei prossimi cinque anni, rendendo Pfizer un’interessante azione a dividendo da comprare ora.

Numero 6: Verizon Communications (VZ)

Rendimento dei dividendi: 4,2%

Percentuale del portafoglio OUSA: 4,12%

Verizon è un gigante delle telecomunicazioni. Il wireless contribuisce ai tre quarti delle entrate, e i servizi a banda larga e via cavo rappresentano circa un quarto delle vendite. La rete della società copre ~300 milioni di persone e il 98% degli Stati Uniti. Verizon ha ora lanciato la banda ultralarga 5G in diverse città mentre continua il suo rollout del servizio 5G. Verizon è stato il primo dei principali vettori ad attivare il servizio 5G.

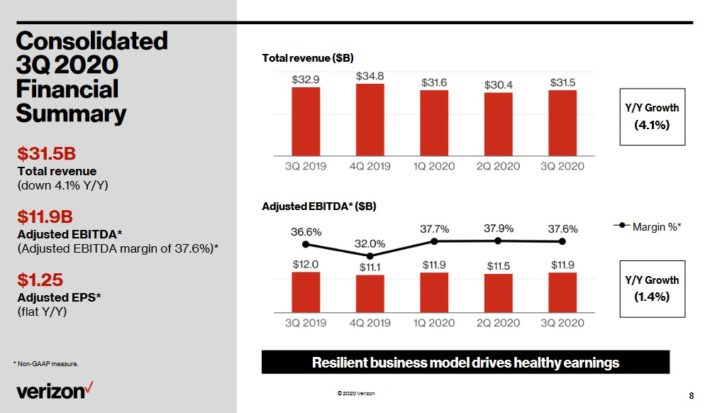

Verizon ha rilasciato i risultati dei guadagni per il terzo trimestre il 21/10/2020. Le entrate sono scese del 4,1% a 31,5 miliardi di dollari, mancando le stime di 100 milioni di dollari. L’utile rettificato per azione di 1,25 dollari ha eguagliato il risultato dello scorso anno, ma è stato di 0,03 dollari superiore alle aspettative.

Fonte: Investor Presentation

Verizon ha avuto un totale di 553K aggiunte nette postpaid al dettaglio, comprese 428K aggiunte nette postpaid per smartphone, rispetto alle stime di 311K aggiunte nette postpaid. Il churn rimane molto basso. Il churn postpaid al dettaglio wireless è stato dello 0,89%, mentre il churn del telefono postpaid al dettaglio è stato dello 0,69%. Le entrate dei consumatori sono diminuite del 4,3% a 21,7 miliardi di dollari a causa di un forte calo delle entrate delle apparecchiature wireless a causa di una minore attività dei clienti. Le entrate dei servizi wireless sono aumentate dello 0,7% a 13,4 miliardi di dollari.

Le entrate del segmento Media sono diminuite del 7,4% a 1,7 miliardi di dollari. COVID-19 ha avuto un impatto sulle entrate di ricerca e pubblicità, ma Verizon ha notato che questo segmento continua a vedere un maggiore impegno dei clienti sulle sue proprietà digitali. Verizon ora si aspetta una crescita dell’EPS rettificato dallo 0 al 2% rispetto alla sua precedente previsione di un calo del 2% fino al 2%.

Uno dei principali vantaggi competitivi di Verizon è che è spesso considerato il miglior vettore wireless negli Stati Uniti. Il suo servizio affidabile permette a Verizon di mantenere la sua base di clienti e di dare all’azienda l’opportunità di spostare i clienti verso piani più costosi. Verizon è anche nelle prime fasi del lancio del servizio 5G, che gli darà un vantaggio sui vettori più deboli.

Prevediamo una crescita annuale del 4% dell’EPS nei prossimi cinque anni. Il titolo ha anche un dividend yield del 4,2%. Oltre a un piccolo urto da un multiplo P/E in espansione, ci aspettiamo rendimenti totali di ~8% all’anno per le azioni Verizon.

No. 5: Merck & Co. (MRK)

Rendimento dei dividendi: 3,2%

Percentuale del portafoglio OUSA: 4,18%

Merck è una delle più grandi aziende sanitarie del mondo. Merck produce farmaci da prescrizione, vaccini, terapie biologiche e prodotti per la salute degli animali. Merck genera un fatturato annuo di $49+ miliardi.

Il 2/5/2020, Merck ha annunciato che stava scorporando la sua salute delle donne, i marchi ereditati e i prodotti biosimilari in una società separata. Queste attività rappresentano ~$6.5 miliardi di ricavi. La transazione dovrebbe essere completata nella prima metà del 2021.

Merck ha rilasciato i risultati degli utili del terzo trimestre il 27/10/2020. Le entrate sono aumentate dell’1,2% a 12,6 miliardi di dollari, superando le stime di 340 milioni di dollari. Gli utili rettificati per azione sono aumentati del 15,2% a 1,74 dollari e sono stati migliori del previsto di 0,31 dollari. Il cambio di valuta ha ridotto i risultati delle entrate dell’1% per il terzo trimestre. Merck stima che la pandemia COVID-19 ha ridotto le entrate farmaceutiche di 475 milioni di dollari per il trimestre e di 2,1 miliardi di dollari per l’anno in corso.

Ancora, le entrate farmaceutiche sono aumentate del 2% a 11,3 miliardi di dollari. L’oncologia ancora una volta ha fatto da apripista per Merck.

Fonte: Presentazione agli investitori

Keytruda, che tratta tumori come il melanoma che non può essere rimosso con la chirurgia e il cancro ai polmoni non a piccole cellule, continua a crescere, con vendite in aumento del 21% a 3,7 miliardi di dollari. Le vendite negli Stati Uniti sono aumentate del 24%. Keytruda continua a ricevere nuove approvazioni per il trattamento sia negli Stati Uniti che in Giappone.

Il vaccino HPV Gardasil di Merck ha avuto un calo delle vendite del 10% a causa della domanda più debole derivante dalla chiusura delle scuole negli Stati Uniti, anche se i volumi rimangono robusti in Cina e in Europa. Le vendite di Januvia/Janumet, che tratta il diabete ed è il secondo prodotto di maggior incasso di Merck, sono migliorate dell’1% a causa di una maggiore domanda nei mercati internazionali, anche se la pressione sui prezzi continua negli Stati Uniti.

Le vendite di Salute Animale sono migliorate del 9% a 1,2 miliardi di dollari a causa di una maggiore domanda nei vaccini animali e nel controllo dei parassiti. Merck ha due prove di vaccino COVID-19 in atto così come un nuovo candidato antivirale.

Merck ha ancora una volta aumentato la sua guida per l’anno. L’azienda si aspetta entrate in una gamma di 47,6 miliardi di dollari a 48,6 miliardi di dollari da 47,2 miliardi di dollari a 48,7 miliardi di dollari in precedenza. Gli utili rettificati per azione sono ora attesi in un range da 5,91 a 6,01 dollari, da 5,63 a 5,78 dollari in precedenza. Il punto medio di entrambe le gamme è al di sopra delle stime di consenso.

Il vantaggio competitivo chiave di Merck è che sta vedendo forti tassi di crescita in aree di prodotto chiave.Mentre la concorrenza generica sta mettendo pressione su alcuni farmaci, troviamo il tasso di crescita di Keytruda e le aspettative di vendite di picco molto attraenti. Ci aspettiamo una crescita annua dell’EPS del 5% fino al 2025.

Merck paga anche un dividendo che rende il 3,2%, mentre troviamo che il titolo sia leggermente sottovalutato al prezzo attuale delle azioni. Stimiamo che il rendimento totale raggiunga quasi il 10% all’anno.

Numero 4: Procter & Gamble (PG)

Rendimento del dividendo: 2,3%

Percentuale del portafoglio: 4,25%

Procter & Gamble è un punto fermo tra i titoli a dividendo. Ha aumentato il suo dividendo negli ultimi 64 anni di fila. Questo rende l’azienda uno dei soli 30 Dividend Kings, una lista di azioni con più di 50 anni di aumento dei dividendi.

Lo ha fatto diventando un colosso globale dei beni di consumo. Vende i suoi prodotti in più di 180 paesi in tutto il mondo con vendite annuali di più di 65 miliardi di dollari. Alcuni dei suoi marchi principali includono Gillette, Tide, Charmin, Crest, Pampers, Febreze, Head & Shoulders, Bounty, Oral-B, e molti altri.

Questi prodotti sono molto richiesti indipendentemente dallo stato dell’economia, rendendo l’azienda piuttosto a prova di recessione. Molte di queste categorie di prodotti hanno visto solidi tassi di crescita organica nella prima metà dell’anno fiscale 2020. E grazie alla ristrutturazione del portafoglio dell’azienda, la rinnovata efficienza ha portato a un’accelerazione della crescita organica negli ultimi trimestri.

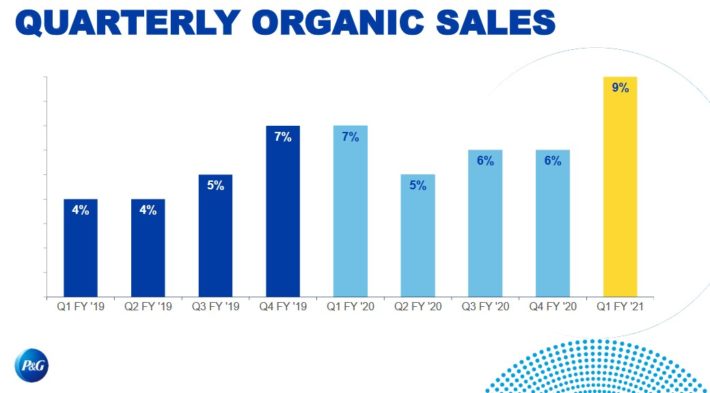

Fonte: Investor Presentation

Procter & Gamble ha rilasciato i risultati del terzo trimestre in ottobre (10/20/20). Le vendite organiche sono aumentate del 9% rispetto all’anno precedente, spinte in gran parte dalla forte performance dell’unità per i tessuti e la cura della casa grazie alla domanda di progetti di igiene guidata da COVID-19 e all’aumento delle scorte. Le entrate sono aumentate dell’8,5% su base annua a 19,32 miliardi di dollari, mentre l’utile GAAP per azione è stato di 1,63 dollari. L’azienda ha alzato la sua previsione per l’anno fiscale 2021 per la crescita organica delle vendite al 4%-5% dal 2%-4%.

Procter & Gamble è vista come una crescita dei guadagni del 2% in futuro. Tuttavia, lo stock è anche sopravvalutato al livello attuale, scambiando per un rapporto P/E di 24,6 rispetto alla nostra stima di fair value di 20. Se le azioni dovessero tornare dall’attuale rapporto prezzo-utili al nostro obiettivo di 20, allora la valutazione sarebbe un ~4% di vento contrario ai rendimenti annuali nei prossimi cinque anni.

In tutto, Procter & Gamble è stimata per rendere solo lo 0,2% all’anno per i prossimi cinque anni, rendendo lo stock un sell on valuation.

Numero 3: Home Depot (HD)

Rendimento dei dividendi: 2,3%

Percentuale del portafoglio OUSA: 4,64%

Home Depot è stata fondata nel 1978, e da allora è cresciuta fino a diventare il principale rivenditore di prodotti per la casa con quasi 2.300 negozi negli Stati Uniti, Canada e Messico. In tutto, Home Depot genera entrate annuali di circa 110 miliardi di dollari.

Home Depot ha riportato i guadagni del terzo trimestre il 17 novembre. La società ha registrato vendite del terzo trimestre di 33,5 miliardi di dollari, un aumento del 23,2% rispetto all’anno precedente. Le vendite comparabili sono aumentate del 24,1%, e del 24,6% in particolare negli Stati Uniti. Gli utili netti di 3,4 miliardi di dollari per il trimestre sono aumentati del 23,9% rispetto ai 2,8 miliardi di dollari su base annua. Su una base per azione diluita, 3,18 dollari per il trimestre sono aumentati del 25,7% rispetto allo stesso periodo di un anno fa.

Il vantaggio competitivo più convincente di Home Depot è la sua posizione di leadership nel settore del miglioramento della casa. Non solo la domanda di prodotti per il miglioramento della casa sta crescendo ad un tasso elevato negli Stati Uniti, ma l’industria è altamente concentrata con solo due grandi operatori (Home Depot e Lowe’s) che prendono la stragrande maggioranza delle quote di mercato.

Home Depot ha anche dimostrato di essere estremamente resistente alle recessioni, compresa la pandemia del coronavirus, che ha probabilmente aiutato Home Depot in quanto i consumatori trascorrono molto più tempo a casa. Home Depot ha un rapporto di distribuzione dei dividendi previsto per il 2020 appena sopra il 50%, il che indica un dividendo sicuro.

Home Depot ha generato una forte crescita dei guadagni negli ultimi dieci anni, poiché ha capitalizzato con successo il boom edilizio e immobiliare che ha fatto seguito alla Grande Recessione del 2008-2010. L’e-commerce è un altro catalizzatore di crescita per Home Depot, dato che l’azienda ha investito molto per espandere la sua impronta digitale.

Home Depot ha dichiarato che le vendite che sfruttano le sue piattaforme digitali sono aumentate di circa il 100% lo scorso trimestre. Vediamo una crescita annua quinquennale dei guadagni del 7,0%, composta da vendite comparabili a metà di una singola cifra, un basso vento di coda a una cifra dai buyback e una spinta costante dall’espansione dei margini operativi.

La combinazione di crescita EPS, cambiamenti di valutazione e il rendimento del dividendo del 2,3% portano a rendimenti previsti di ~9% all’anno fino al 2025.

No. 2: Johnson & Johnson (JNJ)

Rendimento del dividendo: 2,7%

Percentuale del portafoglio OUSA: 4,84%

Johnson & Johnson è uno dei titoli con dividendi più noti sul mercato, quindi non dovrebbe sorprendere che sia una delle migliori partecipazioni per OUSA.

Johnson & Johnson è un gigante della sanità con una capitalizzazione di mercato di quasi 400 miliardi di dollari. Ha attività molto grandi in tutta l’assistenza sanitaria, compresi i prodotti farmaceutici, i dispositivi medici e i prodotti sanitari di consumo. L’azienda ha un fatturato annuo superiore a $ 81 miliardi.

Johnson & Johnson ha annunciato i risultati del terzo trimestre il 13 ottobre. Le entrate sono aumentate dell’1,7% a 21,1 miliardi di dollari, superando le stime di 930 milioni di dollari. Gli utili rettificati per azione di 2,20 dollari hanno superato le stime di 0,22 dollari, e sono aumentati di quasi il 4% rispetto allo stesso trimestre dell’anno scorso. Le vendite farmaceutiche globali sono cresciute del 5%, mentre le vendite al consumo sono cresciute dell’1,3%.

Fonte: Investor Presentation

Johnson &Il vantaggio competitivo chiave di Johnson è la dimensione e la scala del suo business. Ha investito oltre 11 miliardi di dollari in R&D l’anno scorso per far crescere la sua quota di mercato. J&J è leader mondiale in una serie di categorie sanitarie, con 26 singoli prodotti o piattaforme che generano oltre 1 miliardo di dollari di vendite annuali. La diversificazione di J&J le permette di crescere ogni anno. Ha aumentato i suoi guadagni operativi rettificati per 36 anni consecutivi.

È anche uno dei business più resistenti alla recessione che gli investitori possano trovare. Durante la Grande Recessione, gli utili per azione sono cresciuti del 10% nel 2008, e dell’1% nel 2009, in un momento in cui molte altre aziende stavano lottando. Questa resilienza dà a J&J profitti costanti, anche durante le recessioni, il che le permette di continuare ad aumentare il suo dividendo ogni anno.

Ci aspettiamo una crescita annuale del 6% degli utili per azione nei prossimi cinque anni. La pipeline farmaceutica dell’azienda è un importante catalizzatore di crescita. Per esempio, lo scorso trimestre le vendite di Darzalex sono aumentate di oltre il 40%, mentre le entrate di Imbruvica sono aumentate del 12%. Nuovi prodotti come questi continueranno ad alimentare la crescita futura di J&J.

J&J è un re dei dividendi, e ha un eccellente bilancio per aiutare a mantenere la crescita dei dividendi. Ha un rating di credito AAA da Standard & Poor’s. La combinazione dei cambiamenti di valutazione, la crescita dell’EPS, e il rendimento dei dividendi del 2,7% portano a rendimenti totali attesi di ~6% all’anno nei prossimi cinque anni.

No. 1: Microsoft Corporation (MSFT)

Rendimento dei dividendi: 1.1%

Percentuale del portafoglio OUSA: 4.98%

Microsoft Corporation, fondata nel 1975 e con sede a Redmond, WA, sviluppa, produce e vende sia software che hardware alle aziende e ai consumatori. Le sue offerte includono sistemi operativi, software aziendali, strumenti di sviluppo software, videogiochi e hardware di gioco, e servizi cloud.

Il 27 ottobre 2020 Microsoft ha riportato i risultati del Q1 dell’anno fiscale 2021 per il periodo che termina il 30 settembre 2020. Per il trimestre, la società ha generato un fatturato di 37,2 miliardi di dollari, che rappresenta un aumento del 12,4% rispetto al Q1 2020. La crescita è stata trasversale con Produttività e Processi Aziendali, Intelligent Cloud e Personal Computing in crescita rispettivamente dell’11%, 20% e 6%.

Azure, la piattaforma cloud ad alta crescita di Microsoft, è cresciuta del 48% rispetto all’anno precedente, Gli utili per azione sono stati pari a 1,82 dollari rispetto agli 1,38 dollari precedenti. Microsoft ha anche fornito un outlook per il Q2 dell’anno fiscale 2021, anticipando un fatturato tra i 39,5 e i 40,4 miliardi di dollari.

Il business cloud di Microsoft sta crescendo ad un ritmo rapido grazie ad Azure, che sta crescendo enormemente da qualche anno. La gamma di prodotti Office di Microsoft, che era stata una vacca da mungere a bassa crescita per molti anni, sta mostrando forti tassi di crescita anche dopo che Microsoft ha cambiato il suo modello di business verso il sistema Office 365 software-as-a-service (SaaS). I riacquisti sono un fattore aggiuntivo per la crescita degli utili per azione,

Microsoft ha un grande moat nelle unità di business del sistema operativo & Office e una forte posizione di mercato nel cloud computing. È improbabile che l’azienda perda quote di mercato con i suoi prodotti più vecchi e consolidati, mentre il cloud computing è un settore così in crescita che c’è abbastanza spazio per la crescita di più aziende. Microsoft ha un marchio rinomato e una presenza globale, che fornisce vantaggi competitivi. L’azienda è relativamente resistente alle recessioni, e come J&J ha un rating di credito AAA.

Purtroppo, il titolo Microsoft sembra sopravvalutato, con un rapporto P/E di 31,6. La nostra stima del valore equo è un rapporto P/E di 22. La crescita EPS prevista dell’8% e il rendimento del dividendo dell’1,1% aumenteranno i rendimenti, ma i rendimenti totali complessivi sono stimati a solo ~2% all’anno.

Pensieri finali

Kevin O’Leary è diventato un nome familiare grazie alle sue apparizioni nel programma televisivo Shark Tank. Ma è anche un noto asset manager, e la sua filosofia di investimento si allinea molto bene con la nostra. In particolare, Mr. Wonderful investe tipicamente in titoli con aziende grandi e redditizie, con bilanci solidi e una crescita costante dei dividendi ogni anno.

Non tutti questi titoli sono attualmente classificati come acquisti nel Sure Analysis Research Database, che classifica i titoli in base al rendimento totale previsto a causa di una combinazione di crescita degli utili per azione, dividendi e variazioni del multiplo prezzo-utili.

Tuttavia, molti di questi 10 titoli sono partecipazioni preziose per un portafoglio di crescita dei dividendi a lungo termine.