Storie reali di debiti ingestibili

Disclaimer: i nomi e alcuni dettagli identificativi sono stati cambiati per proteggere la privacy delle persone.

“Penso che molti di noi si vergognino”, ha detto Rhonda, una nativa di Baltimora di mezza età che fa il turno di notte in un ristorante locale. “Non abbiamo nemmeno abbastanza per sbarcare il lunario. Essere in debito non è vivere la vita”. Anche se scoraggianti, le parole di Rhonda riflettono l’esperienza di vivere con un debito ingestibile. Aspen EPIC ha recentemente tenuto dei focus group nell’area metropolitana di Washington-Baltimora per capire meglio i sistemi che creano il debito e le conseguenze di vivere con tale debito. Come Rhonda, molti degli intervistati devono pagare più debiti di quanti ne guadagnino ogni mese (noti anche come rapporti debito/reddito) che spesso danneggiano il loro benessere. Le interviste hanno rivelato circostanze comuni che impediscono il sostentamento della gente comune. Queste sono le loro storie.

Il mandato di arresto di Rhonda

Alcuni mesi fa, Rhonda è stata coinvolta in un piccolo incidente d’auto. “Stava per lasciarmi andare”, ha detto. Ma invece, l’ufficiale ha informato Rhonda che la sua patente era stata sospesa e che doveva presentarsi in tribunale a causa di un debito insoluto. Nello Stato del Maryland, un creditore può usare un pignoramento, o un mandato di arresto civile, per costringere qualcuno che gli deve dei soldi a presentarsi in tribunale. Se il debitore non si presenta in tribunale dopo due richieste, il creditore può chiedere al tribunale di far arrestare quella persona. Il debito che era responsabile della sospensione della licenza e del mandato di arresto civile di Rhonda? Un corso di yoga.

“Ho cercato di cancellare”, ha notato Rhonda a proposito del suo debito di quattro anni, ma il centro fitness si è rifiutato. Le cancellazioni dovevano essere fatte di persona e i conti dovevano essere correnti prima della cancellazione. “Al diavolo”, ha detto. “La mia macchina si è rotta. Voi siete in un’altra contea. Questo non è conveniente”. Quattro anni dopo, Rhonda è stata due volte in tribunale per il suo debito di yoga scaduto. Con gli interessi e le tasse in ritardo, il saldo era ormai superiore a 1.000 dollari. “È un debito che ha toccato così tante altre parti della mia vita. È semplicemente pazzesco”.”

Il debito della carta di credito di Lisa

“Per me, il mio debito è iniziato un paio di anni fa quando sono stata licenziata dal mio lavoro a tempo pieno”, ha detto Lisa, una trentenne madre di due figli. “Guadagnavo circa 75.000 dollari quando sono stata licenziata. Ho vissuto con i miei risparmi. Poi ho usato le mie carte di credito”. Con il suo conto di risparmio prosciugato, Lisa ha rapidamente iniziato a non pagare le sue carte di credito, che tendono ad essere il primo debito che le persone smettono di pagare dopo aver perso un lavoro, piuttosto che i mutui per la casa o l’auto. Mentre i tassi di delinquenza negli Stati Uniti sono al di sotto della loro media storica, il default è un problema sempre più grave. Nel 2017, i tassi di insolvenza delle carte di credito hanno raggiunto un massimo di 6 anni. “È stata dura. Dopo che la mia disoccupazione è finita, ho deciso di tornare a scuola”, ha detto. Oggi, Lisa lavora part-time mentre frequenta la scuola di specializzazione. Sta ancora pagando il debito della sua carta di credito.

Le bollette mediche di Cameron

“Ho avuto problemi con le bollette mediche che non potevo pagare”, ha detto Cameron, una recente laureata e una delle più giovani partecipanti ai focus group di Aspen EPIC. Cameron aveva un debito di oltre 1.000 dollari per un ricovero in ospedale. Essendo uno studente universitario con poco reddito o supporto esterno, Cameron ha chiesto un prestito studentesco privato per pagare le spese mediche. “Stavo derubando Peter per pagare Paul”, hanno detto. Questo evento è più comune di quanto ci si possa aspettare. Solo l’anno scorso, circa il 30 per cento degli americani ha chiesto prestiti personali, che sono spesso utilizzati per pagare altri prestiti, debiti e bollette. Questi fondi non garantiti, spesso ad alto interesse, sono resi facilmente disponibili per i mutuatari subprime, tipicamente in situazioni disperate.

“Il motivo per cui sono andato all’ospedale era perché avevo tendenze suicide. È come se venissi punito per aver aiutato me stesso”, ha detto Cameron. Le spese mediche di tasca propria sono spesso una fonte di insicurezza finanziaria, anche per i consumatori con storie di credito sane. Nel 2015, circa il 20 per cento delle famiglie ha riferito di avere debiti medici. Gli americani attualmente pagano un totale di 3,4 trilioni di dollari in cure mediche out-of-pocket, con la famiglia media che dovrebbe pagare 15.000 dollari all’anno nel 2023, un aumento del 50 per cento dal 2015. “La prossima volta che mi sento o la prossima volta che mi ammalo, non voglio andare in ospedale”, ha detto Cameron. “

I prestiti studenteschi di Robert

Robert, un operaio edile locale, era confuso quando la sua fidanzata esitava a sposarlo. Alla fine ha rivelato il suo dilemma: oltre 60.000 dollari di debiti per prestiti studenteschi. “Ero come, ‘Whoa, non ho quei soldi’”, ha detto Robert. Oggi, la proporzione di studenti che prendono prestiti per l’istruzione supera il 50%, il doppio del tasso negli anni ’80. Anche se il saldo medio dei prestiti agli studenti è di circa 17.000 dollari, il tasso di morosità è aumentato costantemente dall’8,7% nel 2013 all’11,2% nel 2017. Poiché il costo dell’istruzione superiore continua a salire, le famiglie trovano sempre più difficile gestire l’onere del prestito che lo accompagna. Per Robert, questo non l’ha scoraggiato dallo sposare la sua fidanzata, ora moglie.

“Con strategie che potrei identificare solo come aggressive e/o deliranti, abbiamo pagato circa 32 mila dollari in due anni”, ha dichiarato Robert. “Ho venduto la mia auto e poi abbiamo venduto la sua. Prendiamo l’autobus e la metropolitana ovunque. Viviamo in un appartamento con una sola camera da letto. Non andiamo a mangiare fuori. Non andiamo in vacanza da tre anni. Per certi versi è estremo. A volte penso che non ci sia un senso di equilibrio”. Con due bambini e un terzo in arrivo, Robert e sua moglie pianificano di mettere in bilancio ogni dollaro fino a quando i prestiti studenteschi non saranno pagati.

Fonti e conseguenze del debito ingestibile

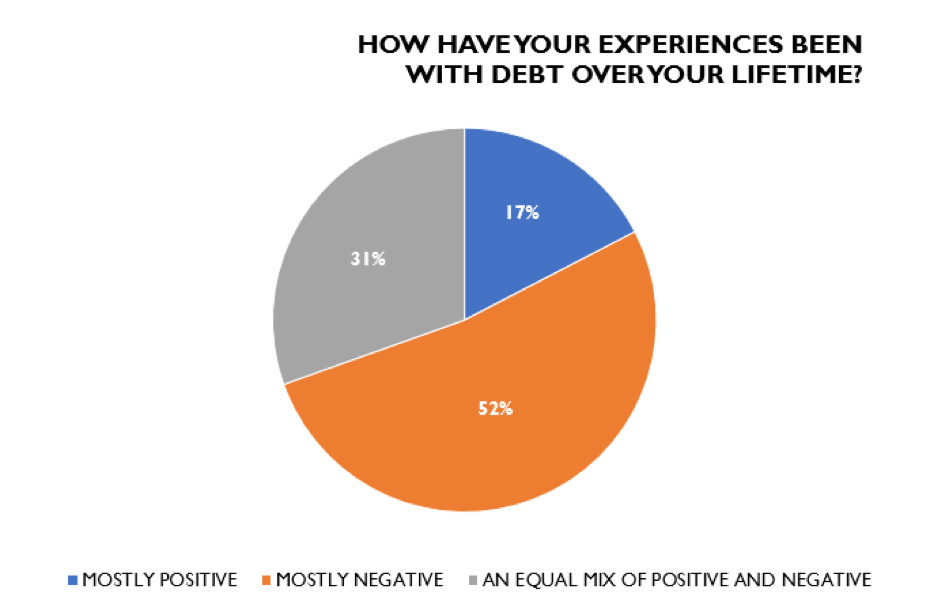

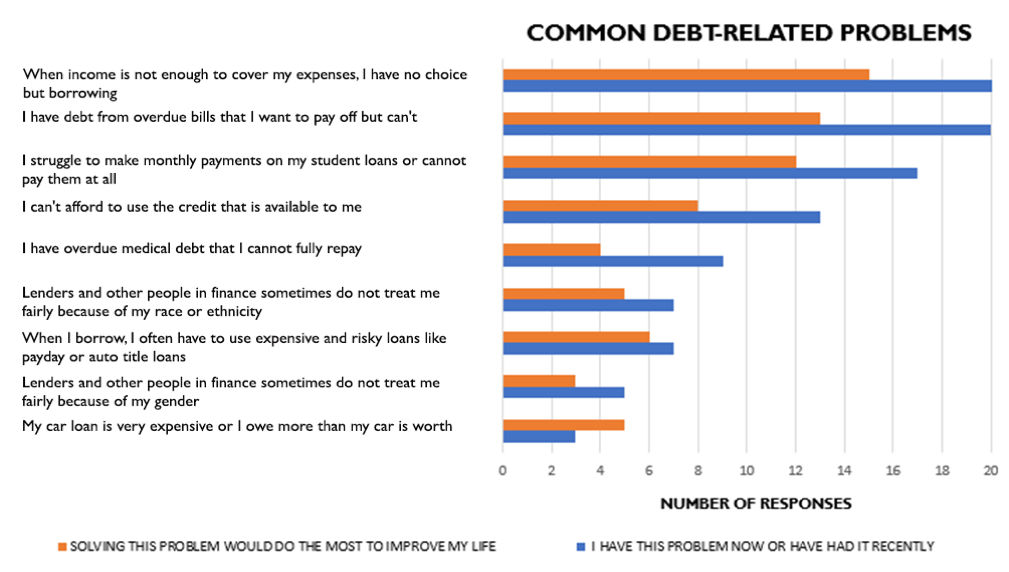

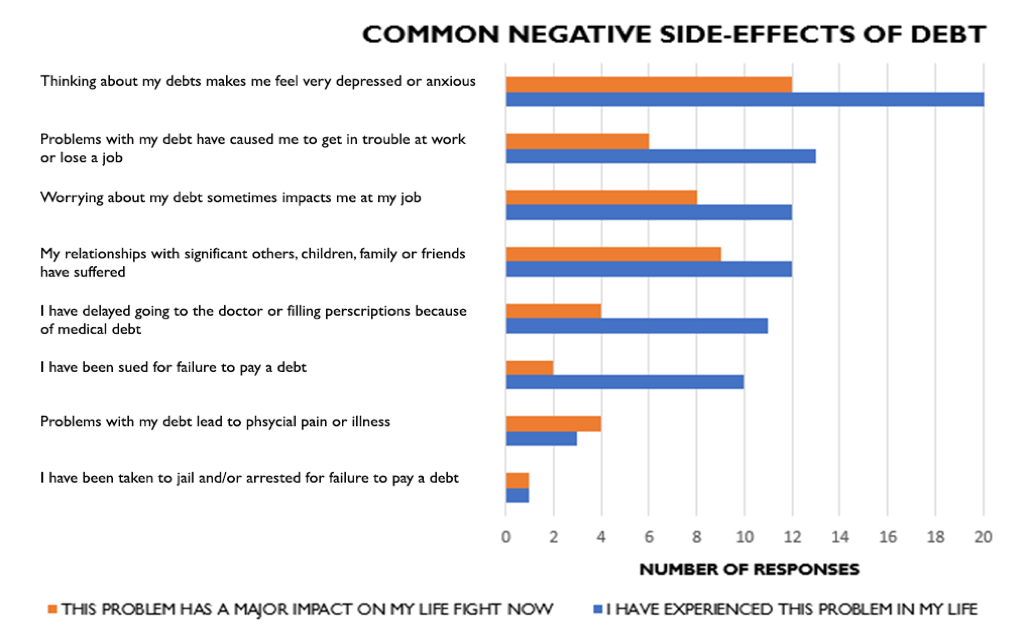

Su 117 intervistati, Aspen EPIC ha selezionato 27 persone per partecipare ai focus group sul debito dei consumatori. Circa un partecipante su quattro aveva un debito totale non ipotecario che superava il suo reddito annuale. Di quelli selezionati, il 48% dei partecipanti ha riferito di avere un debito totale di 35.000 dollari o più. Inoltre, il 48% dei partecipanti ha riferito di avere un reddito familiare annuale inferiore a 25.000 dollari, segnalando un rapporto debito/reddito complessivamente elevato. Alla domanda sull’impatto personale del debito, più della metà dei partecipanti ha detto che le loro esperienze con il debito sono state per lo più negative (Figura 1). I problemi più comuni legati al debito includono il debito causato da un reddito insufficiente, bollette scadute e pagamenti ingestibili di prestiti studenteschi (Figura 2). I partecipanti hanno anche riferito che i loro problemi legati al debito hanno spesso provocato effetti collaterali negativi, come depressione, ansia e stress, nonché danni alle prestazioni lavorative e alle relazioni personali (Figura 3).

Figura 1. Esperienze con il debito

Figura 2. Problemi comuni legati al debito

Figura 3. Effetti collaterali negativi comuni del debito

Temi comuni

Debito “a palla di neve” I partecipanti hanno notato che i debiti si accumulano rapidamente, a volte per un singolo pagamento mancato, con un conseguente effetto valanga che può ostacolare la loro capacità di vivere. Secondo i partecipanti, il debito ha spesso causato ulteriori oneri finanziari e isolamento sociale, danneggiando ulteriormente la salute mentale.

Desiderio di accessibilità e flessibilità nei termini di prestito I partecipanti hanno espresso un forte desiderio di flessibilità nel rimborso, cancellazione parziale o totale del debito, e tassi di interesse più equi e termini di prestito per coloro che hanno una storia di cattivo credito. Molti vorrebbero che i prestatori fossero più indulgenti e permettessero una seconda possibilità dopo un errore o un mancato pagamento, invece della penalizzazione, che spesso spingeva molti a indebitarsi ulteriormente.

Sfiga, senso di colpa e imbarazzo I partecipanti tendevano a incolpare se stessi per il loro debito ed esprimevano sentimenti comuni di vergogna, senso di colpa e imbarazzo. Hanno citato molte ragioni per gli alti saldi di debito, compresa la dipendenza dai prestiti (studenti, auto, giorno di paga), troppe carte di credito e spese irresponsabili. Inoltre, molti partecipanti sentivano di non avere un’alfabetizzazione finanziaria e di non essere stati istruiti su buone pratiche di prestito e di gestione del debito prima di aver ottenuto l’accesso al credito e di essersi indebitati.

Negli ultimi dieci mesi, Aspen EPIC si è impegnata ad esplorare soluzioni che alleggeriscano il peso del debito ingestibile dei consumatori. In questi focus group, i partecipanti hanno concordato in modo schiacciante che sia il settore pubblico che quello privato possono aiutare a migliorare il debito ingestibile. Le soluzioni più popolari includevano piani di pagamento più equi e periodi di grazia, tassi di interesse limitati, maggiori programmi di livellamento del reddito e una maggiore disponibilità a lavorare con i tempi e i redditi dei consumatori. Il processo Aspen EPIC include interviste a più di 400 esperti su quelli che vedono come i principali problemi e soluzioni per il debito dei consumatori. Includendo le voci della gente comune, Aspen EPIC è in grado di ottenere intuizioni preziose e dare un volto umano ai dati e alle storie che sentiamo dagli esperti.

Un ringraziamento speciale alla Campagna CASH del Maryland per il loro aiuto nel coordinare i focus group di Baltimora.