Tuloverolaskuri

- Mitä on tulovero

- Tuloverolaki

- Tuloverotuksen historia

- Milloin minun pitää maksaa tuloveroa?

- Saldo hyväksi

- Maksaa vähemmän ISR:ää

- Maksu erissä

- Maksetaanko käteistalletuksista ISR?

- ISR joulurahasta

Mitä on tulovero (ISR)?

Tulovero (ISR) on vero, jota kannetaan hankituista tuloista, lukuun ottamatta perintöjä ja lahjoituksia. Se on välitön vero, koska se kannetaan suoraan varallisuuden lähteistä. Välilliset verot ovat kulutukseen kohdistuvia veroja (kuten alv ja IEPS). ISR:ää sovelletaan sekä yksityishenkilöihin että yrityksiin eikä ainoastaan Meksikossa asuviin, sillä tuloverolain 1 pykälässä säädetään seuraavaa:

1) Meksikossa asuvien on maksettava ISR:ää riippumatta siitä, ”mistä varallisuuden lähde on peräisin”.

2) Ulkomailla asuvien, jos he saavat tuloja Meksikossa sijaitsevasta kiinteästä toimipaikasta, on maksettava ISR:ää näistä tuloista.

3) Ulkomailla asuvien, jotka saavat tuloja Meksikossa sijaitsevista varallisuuslähteistä, vaikka heillä ei olisikaan kiinteää toimipaikkaa.

Kaikkea tuloa voidaan vähentää laissa hyväksytyillä vähennyksillä, kuten investoinneilla, kuluilla ja raaka-aineiden ostoilla. ISR on laskettava jäljelle jäävästä määrästä. Vaikka ISR-maksut maksetaan vuosittain, alustavat kuukausimaksut on suoritettava.

Tulolajit, joista ISR on maksettava, ovat:

1) Alisteisesta palveluksesta saadut palkat

2) Ammatillinen toiminta

3) Kiinteistöjen vuokraus tai käyttö

4) Saadut korot

5) Saadut palkinnot

6) Oikeushenkilöiden jakamat osingot ja voitot

7) Tavaroiden luovuttaminen

Tämä on, lähes kaikkeen. Toisin kuin arvonlisävero, ISR-verokanta ei ole vakio, vaan se voi vaihdella 1,9 prosentista 30 prosenttiin. Tähän veroon viitataan tuossa lauseessa ”veroina leppymätön”.

Ley del ISR 2021

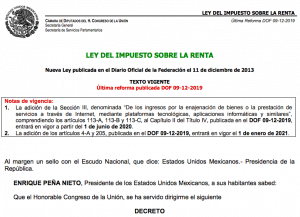

Uusi tuloverolaki julkaistiin federaation virallisessa lehdessä 11. joulukuuta 2013.

Viimeisin sovellettu uudistus julkaistiin virallisessa lehdessä 9. joulukuuta 2019.

Lataa PDF-tiedostona laki ISR:stä 2021

Tuloverotuksen lyhyt historia

Tänä päivänä ISR on maan tärkein verotulojen lähde. Kuka uskoisi, että veron alkuperä juontaa juurensa harmittomaan siirtymäkauden veroon, jolla verotettiin veronmaksajien taloudellista toimintaa vain 1-4 prosentin verokannalla. Tämä vero, joka otettiin käyttöön Álvaro Obregónin vuonna 1921 säätämässä satavuotisjuhlavuoden laissa, oli voimassa vain viisi kuukautta, jona aikana se keräsi 1 078 000 pesoa. Varoja käytettiin laivojen hankkimiseen kansallista laivastoa varten sekä Meksikon kauppasatamien ja meriliikenneyhteyksien parantamiseen.

Veroa kannettiin niiden meksikolaisten ja ulkomaalaisten bruttotuloista, joiden tulolähteet olivat Meksikossa. Verokanta vaihteli sen mukaan, mitä taloudellista toimintaa verovelvollinen harjoitti, mutta enimmäisverokanta oli vain 4 prosenttia.

Vuonna 1924, Álvaro Obregónin ollessa edelleen vallassa, luotiin samankaltainen, mutta pysyvä laki, Ley Para la Recaudación de los Impuestos Establecidos en la Ley de Ingresos Vigente sobre Sueldos, Salarios, Emolumentos, Honorarios y Utilidades de las Sociedades y Empresas (laki yhtiöiden ja yritysten palkoista, palkoista, palkkioista, palkkioista, palkkioista ja voitoista voimassaolevassa tulolaissa säädettyjen verojen perimiseksi). Tässä laissa tehtiin ero yksityishenkilöiden ja yritysten välillä. Lisäksi työnantajat alkoivat pidättää osan työntekijöidensä tuloista maksaakseen veroja veroviranomaisille. Tämän lain mukaan yksityishenkilöitä verotettiin 1-2 prosentin verokannalla. Oikeushenkilöiden verotus riippui vuoden aikana saadusta voitosta.

Vasta seuraavana vuonna presidentti Plutarco Elías Calles antoi tuloverolain. Käyttöön otetun verotusjärjestelmän mukaan paikallinen valtio ja kunta saivat kumpikin 10 prosenttia veron määrästä sillä edellytyksellä, että nämä tahot eivät verota samoja varallisuuslähteitä kuin ISR. Verotuksen myöntämisen yhteydessä paikallisviranomaisten oli vähennettävä osuus, joka vastasi 10 prosenttia liittovaltion myöntämästä ISR:stä.

Asetuksissa täsmennettiin muun muassa sallitut vähennykset ja pakollisten ilmoitusten tekemistä koskevat säännöt. Toisin sanoen, ei toisin kuin nykyään.

Kurssi on muuttunut vuosien varrella. Jo vuonna 1939 otettiin käyttöön oikeushenkilöiden vero, jonka verokanta oli enintään 35 prosenttia, kun niiden voitto oli yli 33 prosenttia sijoitetusta pääomasta. Vuonna 1990 yritysten verokanta oli 34 prosenttia, kun taas yksityishenkilöiden verokanta oli jopa 35 prosenttia. Vuonna 2017 oikeushenkilöiden verokanta on 30 prosenttia ja yksityishenkilöiden 35 prosenttia. Toinen merkittävä muutos tehtiin vuonna 1964, jolloin ISR muuttui aikataulullisesta verosta (jonka verokanta vaihtelee taloudellisen toiminnan mukaan) kokonaisveroksi (jossa tulot lasketaan yhteen niiden alkuperästä riippumatta ja tulokset korvataan).

Milloin olen velvollinen maksamaan ISR:ää?

Yksi kriteeriksi on asetettu veronmaksajan asuinpaikka sen lisäksi, mistä hänen varallisuutensa on peräisin.

Tietääkö ISR:n olevan välitön vero vai välillinen vero. Tulovero (ISR) on välitön vero, eli se verottaa suoraan varallisuuden tuottamisen lähteitä. Välilliset verot taas ovat veroja, jotka arvonlisäveron tavoin kannetaan kulutuksesta.

Tuloverotuksesta säädetään tuloverolaissa (Ley del Impuesto Sobre la Renta, LISR), jonka nykyinen versio julkaistiin 11. joulukuuta 2013. Sen 1 artiklassa säädetään, kenen on maksettava tämä vero.

LISR:n 1 artiklassa säädetään, että luonnolliset henkilöt ja oikeushenkilöt, jotka ovat jossakin seuraavista tilanteista, ovat velvollisia maksamaan veron:

- Meksikossa asuvien henkilöiden on maksettava vero kaikesta tulostaan riippumatta siitä, mistä varallisuuden lähde, josta tulo on peräisin, sijaitsee.

- Ulkomailla asuvien henkilöiden on maksettava ISR-maksua Meksikossa sijaitsevasta kiinteästä toimipaikasta saadusta tulosta.

- Ulkomailla asuvien henkilöiden on maksettava ISR-maksua Meksikossa sijaitsevista varallisuuslähteistä saadusta tulosta, vaikka heillä ei olisikaan maassa kiinteää toimipaikkaa tai vaikka heillä olisikin kiinteä toimipaikka, mutta tulo ei ole peräisin siitä. Toisin sanoen riittää, että varallisuuden lähde on Meksikossa.

Jos siis olet jossakin edellä mainituista tilanteista, olet velvollinen maksamaan tämän veron.

Minkä verran ISR-veroa minun on maksettava?

Sisäisen verorahan määrä, joka veronmaksajien on maksettava, riippuu tekijöistä, kuten veronmaksajien tulotasosta tai verojärjestelmästä, jonka mukaisesti heitä verotetaan. Jos haluat selvittää, kuinka paljon ISR-maksuja sinun on maksettava, katso verovuoden 2021 ISR-taulukot.

Mikä on ISR-hyvityssaldo?

Tieteellisesti ajateltuna yksi ihmisen parhaista tunteista on se, kun hän löytää housuihinsa unohtuneen setelin. On totta, että on olemassa tutkimuksia. Jos ekstrapoloimme tämän tieteellisen periaatteen, voimme soveltaa sitä verotuksen maailmaan. Näin käy ISR:n hyvityssaldon kanssa, joka voi olla hieno tunne, jos sitä ei odota.

Mitä se on?

Hyvityssaldo voidaan määrittää usealla eri tavalla. Ajatuksena on, että sinulla on enemmän menoja kuin tuloja, eli jos yrityksesi kuluttaa 5 000 ja ansaitsee 3 000, sinulla on 2 000 pesoa tappiota. Koska SAT ei ole vielä niin paha, et maksa tappioistasi veroa. Itse asiassa hyvityssaldo on eräänlainen tuki.

Erityishenkilöille voi käydä myös niin, että esimerkiksi työnantajasi pidättää enemmän tuloveroa kuin mihin olet oikeutettu; toisin sanoen olet maksanut liikaa tietämättäsi. Näissä tapauksissa on myös palautus.

Miten saan sen?

Hakemus jätetään SAT:n virallisella verkkosivustolla viiden vuoden kuluessa verohyvityksen määräytymispäivästä (joten et voi valittaa, ettei sinulla ole koskaan aikaa). Menettely on jotakuinkin seuraavanlainen:

- Mene ”menettelyt”-osioon ja valitse ”Buzón Tributario”-vaihtoehto.

- Syötä RFC-tietosi ja salasanasi tai e.firmasi.

- Mene kohtaan ”menettelyt” ja sen jälkeen kohtaan ”palautukset ja korvaukset” ja valitse ”palautushakemus”.

- Täytä lomakkeen tiedot.

- Syötä tarvittavat pakatut tiedostot (.zip).

- Lähetä menettelysi SAT:lle ja vastaanota sähköinen vahvistus.

- Odota vastausta SAT:lta sähköpostitse.

Edellytykset

Tämän lisäksi eräät henkilöt, jotka jättävät vuotuisen veroilmoituksensa välittömästi edelliseltä verovuodelta sähköisesti ja joilla on hyvityssaldoa, voivat valita automaattisen veronpalautusjärjestelmän (Automatic Refund System), joka on veronmaksajien hallinnollinen mahdollisuus. Edellytykset tämän vaihtoehdon käyttämiselle ovat:

- Voit antaa välittömästi edeltävän verovuoden veroilmoituksen yli 10 tuhannen peson määrästä.

- Salasanaa voidaan käyttää välittömästi edeltävän verovuoden veroilmoituksen antamiseen, kun hyvityssaldon määrä on pienempi kuin 10 tuhatta pesoa.

- Signalisoi vastaavassa palautuksessa pankkitilisi numero sähköisiä siirtoja varten 18-numeroisella CLABE-numerolla.

- Maksimimäärä tässä vaihtoehdossa on 50 tuhatta pesoa.

SAT:lla on enintään 40 työpäivää aikaa antaa sinulle palautuksesi, ja tarvittaessa se voi pyytää 20 päivää lisää saadakseen lisätietoja (jos tapauksesi on epäilyttävä). Suurin hyvitys, jonka he voivat antaa sinulle, on 35 prosenttia tekemistäsi vähennyksistä, mikä vastaa korkeinta ISR-verokantaa, jonka voit maksaa veronmaksajana.

Jos päätät, ettet halua rahaa, voit pyytää SAT:ta käyttämään sen muiden nykyisten, menneiden tai tulevien verojen maksamiseen.

Käy tässä linkissä, jos olet kiinnostunut laskemaan infonavit-pisteesi

Kikkoja, joilla voit maksaa vähemmän ISR-pisteitä… laillisesti

Veromaailma aiheuttaa päänvaivaa yrityksille, jotka joutuvat kuukausi toisensa jälkeen antamaan valtiolle osan voitoistaan veroina.

Mutta on useita tapoja maksaa vähemmän tuloveroa (ISR). El Contribuyenten haastattelussa kirjanpitäjien liiton verotutkimusvaliokunnan jäsen Roberto Vázquez Valdez selittää muutamia niksejä, joiden avulla et maksa niin paljon.

Analysoi yrityksesi tilanne vuoden puolivälissä

”Suosittelen ensisijaisesti, että teet veroselvityksen ennen vuoden toista puoliskoa, jotta näet, miten liiketoiminta sujuu”, asiantuntija kertoo. Tämän perusteella voit suunnitella strategian, jolla maksat vähemmän.

Jos neljän kuukauden kuluttua sinun on annettava vuotuinen veroilmoitus, kirjanpitäjäsi voi kertoa sinulle esimerkiksi, minä kuukautena sinun pitäisi tehdä suuri ostos, jotta voisit vähentää enemmän.

Huolehdi ”vähennyskelvottomista”

Tietäisit tarkalleen, mitkä tuotteet tai palvelut eivät ole vähennyskelpoisia SAT:n mukaan. Tämä auttaa sinua suunnittelemaan kohdennetun strategian ja johtaa siten lopulta suurempaan vähennykseen yrityksellesi.

Lahjoita, mutta ovelasti

Jos teet lahjoituksen organisaatiolle, joka on valtuutettu lahjoituksensaaja, voit vähentää vain 7 prosenttia edellisen vuoden verotettavasta tulosta. Jos yritykselläsi on kuitenkin vanhentunutta inventaariota, kuten Windows XP:llä varustettuja tietokoneita, joiden arvo on esimerkiksi 200 000 pesoa, voit pyytää SAT:lta ”vanhentuneen inventaarion hävittämistä”, ja jos valtuutettu lahjoittaja tarvitsee näitä tietokoneita, voit vähentää koko 200 000 pesoa.

Hankit asuntolainan

Jos hankit lainan ostaaksesi kiinteistön, joka toimii toimistosi tilana, voit vähentää osan siitä kuukausittain. Tämäntyyppisellä luotolla vähennät myös korot.

Vähennä ostamalla sairausvakuutus työntekijöillesi

Yritykset voivat vähentää työntekijöidensä sairausvakuutuksen kaltaiset edut täysimääräisesti. Toisaalta yksityishenkilöillä on järjestelmä, joka rajoittaa heitä suuresti, joten asiantuntijan mielestä pitäisi tehdä muutos, jotta vähennykset olisivat suuremmat.

Voinko maksaa vuotuisen tuloveroilmoitukseni erissä?

Jos olet huolissasi siitä, että tuloveron maksaminen jättää sinut maksukyvyttömäksi, kerromme tässä, miten SAT:n tarjoama mahdollisuus maksaa veroerät erissä toimii.

Kun annat yksityishenkilöiden vuotuisen veroilmoituksen, voit saada kaksi erilaista tulosta: tuloveron (ISR) saldon, josta veroviranomainen joutuu palauttamaan sinulle rahaa, tai maksettavan saldon, joka on summa, joka sinun on maksettava tästä verosta

Veronkannon pääjohtajan Héctor Vázquez Lunan mukaan veroilmoituksen saldon voi maksaa yhdellä kertaa. Tällöin vuosi-ilmoituksen jättämistä koskeva sovellus (DeclaraSAT) antaa sinulle maksulomakkeen, jolla voit maksaa loppusumman.

Vuosi-ilmoituksen jättämistä varten on kuitenkin olemassa maksumahdollisuus, jonka avulla voit maksaa kyseisen summan erissä. Virkamiehen mukaan veronmaksajat voivat myös maksaa erääntyneen saldonsa enintään kuudessa kuukausierässä.

Miten ISR:n maksaminen erissä tapahtuu?

Voidaksesi nauttia tästä edusta sinun on valittava vuotuisessa veroilmoituksessasi mahdollisuus maksamiseen erissä, valittava kuukausittaisten maksuerien määrä (joka ei saa ylittää kuutta) ja suoritettava ensimmäinen maksu. Siinä tapauksessa SAT-sovellus antaa sinulle maksumuodon kullekin maksuerälle, jotta voit maksaa ne kuukausi kerrallaan.

Paljonko SAT veloittaa siitä, että voit maksaa erissä?

Tapahtuman aikana Vuotuinen julistus ¡Pon tu granito de arena! Vázquez Luna antoi esimerkin 1 000 peson suuruisesta ISR-saldosta, joka oli maksettava kuudessa erässä.

”Näiden 1 000 peson maksamiseksi kuudessa erässä, kuukausittain 1.26 prosenttia, verovelvollinen maksaisi ensimmäisen erän 167 pesoa ja loput viisi erää 173 pesoa, mikä tarkoittaa, että hän maksaisi lopulta yhteensä 1 032 pesoa, josta vain 32 pesoa korkoa. Totuus on, että maksu on hyvin kannattava”, hän sanoi.

Recudaciónin pääjohtaja selvensi, että jos veronmaksaja ei pysty maksamaan jotakin maksuerää, vastaava maksulomake menettää voimassaolonsa, ja silloin on puhuttava SAT:n kanssa, jotta se luo uuden lomakkeen ja lähettää sen postitse.

Virkamies sanoi myös, että monet veronmaksajat valitsevat maksuerän, että toimenpiteen noudattamisaste on lähes 80 prosenttia ja että maksut voidaan suorittaa lähes kaikissa pankkilaitoksissa.

Onko käteistalletuksista maksettava veroa?

Jotkut ihmiset luulevat, että heidän ei tarvitse maksaa veroa käteistalletuksista.

Olet varmaan kuullut, että jos saat käteistalletuksia pankkitilillesi, sinun ei tarvitse maksaa veroa näistä tuloista. Ei niin nopeasti. Servicio de Administración Tributaria (SAT) pitää tulona joitakin poikkeuksia lukuun ottamatta kaikkea, mikä lisää veronmaksajan nettovarallisuutta. Riippumatta siitä, ovatko ne käteistalletuksia vai muita keinoja, veronmaksuvelvollisuus on olemassa.

Jos kaikkiin samassa pankissa oleviin tileihisi tulee käteistalletuksia, joiden arvo on yli 15 tuhatta pesoa, pankki on velvollinen ilmoittamaan asiasta SAT:lle (Ley del ISR, 55 artikla). Eli kun talletukset ovat yhtä suuria tai pienempiä kuin tämä luku, pankki ei ole velvollinen ilmoittamaan, joten on todennäköistä, että SAT ei koskaan saa selville.

Jotkut ihmiset saattavat sekoittaa tämän verovapautukseen veronmaksuvelvollisuudesta. Näin ei ole.

Missä tapauksissa veroa ei tarvitse maksaa?

On olemassa tuloja, joista ei tarvitse maksaa ISR:ää (Ley del ISR, 93 artikla), kuten sosiaaliturvaetuudet, säästöpankkitulot, matkakorvaukset ja lahjoitukset, joita verovelvollinen saa muun muassa puolisoltaan, vanhemmiltaan tai lapsiltaan. Älkää kuitenkaan erehtykö, tämä ei johdu siitä, että tulotalletus olisi tehty käteisenä, vaan siitä, että ne on laissa määritelty poikkeuksiksi.

Käteistalletukset, SAT:n mörkö

Jotkut ammattikillat (epävirallisesta taloudesta puhumattakaan) ovat tunnettuja siitä, että ne käyttävät tätä järjestelmän erityispiirrettä väärin välttääkseen verojen maksamisen.

Monterreyn teknologia- ja korkeakouluinstituutin (ITESM) tutkimuksen mukaan lääkärit välttivät 3,4 miljardia pesoa veroja vuonna 2016. Tämä vastaa 29,6 prosenttia siitä ISR:stä, joka heidän olisi pitänyt maksaa tilikauden aikana.

Valtion maantieteen ja tilastojen instituutin (Inegi) tietojen mukaan 32 prosentilla 18-70-vuotiaista ei ole rahoitustuotteita. Eli noin 31,2 miljoonaa ihmistä. Kansallisessa taloudellisen osallisuuden tutkimuksessa 2018 Inegi toteaa, että tämä prosenttiosuus on pysynyt vakiona vuodesta 2015.

Tämä prosenttiosuus väestöstä, joka loogisesti suorittaa kaikki liiketoimensa käteisellä, on yleensä veroviranomaisten ulottumattomissa.

Miten joulubonuksen ISR lasketaan?

Vapautettu ISR:n maksamisesta on vain osa joulurahasta, jos tämä määrä ylittyy, on maksettava veroa.

Kaikki palkansaajat ovat oikeutettuja saamaan kerran vuodessa joulurahaa, joka lain mukaan koostuu vähintään kahden viikon palkasta. Jopa niillä, jotka eivät ole työskennelleet koko vuotta, on oikeus saada siitä suhteellinen osa.

Työnantaja on velvollinen maksamaan tämän bonuksen liittovaltion työlain (LFT) 87 pykälän mukaisesti, ja sen on suoritettava maksu viimeistään 20. joulukuuta.

Joulubonus katsotaan tuloksi, joka on vapautettu ISR:n maksamisesta siihen määrään asti, joka saadaan lisäämällä siihen 30 UMA:n päiväpalkka päivässä, mikä vuoden 2019 arvoissa on 2 tuhatta 534,7 pesoa. Tämä tarkoittaa, että tästä summasta ei tarvitse maksaa ISR:ää, mutta mahdollisesta ylimenevästä osasta kyllä.

Tuloverolaissa (96 artikla) ja saman lain asetuksessa (174 artikla) todetaan, että joulubonuksen ISR voidaan laskea kahdella eri tavalla; Meksikon julkisten kirjanpitäjien kollegion erityisasiantuntija Roberto Colin Mosqueda mainitsee, että ”on yksinkertaisesti määriteltävä, kumpi on työntekijöille sopivin, koska molemmat ovat päteviä.”.”

Tuloverolain mukaisen joulubonuksen ISR

Voidaan ottaa esimerkkinä henkilö, joka ansaitsee 6 000 pesoa kuukaudessa eli 200 pesoa päivässä. Koska pakollinen jouluraha on vähintään 15 päivää, hänelle olisi maksettava siitä 3 tuhatta pesoa.

Koska hän saa sekä tavallisen palkkansa että joulurahan samassa kuussa, meidän on laskettava yhteen hänen kuukausipalkkansa ja joulurahansa, jolloin saamme 9 tuhatta pesoa.

Tästä summasta on vähennettävä verosta vapautettu määrä, joka on 2 tuhatta 534,7 pesoa. Tämän toimenpiteen tulos on 6 tuhatta 465,3 pesoa. Sen perusteella meidän on tehtävä ISR-laskenta.

Tätä varten meidän on tutustuttava ISR-taulukkoon (johon voit tutustua verkkosivuillamme). Meidän on löydettävä joulubonuksen määrä taulukosta.

Koska kuukausipalkan ja vapaana olevan joulubonuksen summa on 6 tuhatta 465,3 pesoa, ISR-taulukon segmentti, jossa olemme, on seuraava.

| Alaraja | Yläraja | Kiinteä korko | Prosenttia sovelletaan | ||||

| 4 910 dollarin ylimenevään osuuteen | $ 8,629.20 | $ 288.33 | % 10.88 |

6,465.3 pesosta vähennämme alarajan, joka on 4,910.19, jolloin saamme 1,555.11 peson ylijäämän. Ylijäämään on sovellettava vastaavaa korkoa, joka on esimerkissämme 10,88 prosenttia. Meidän on siis maksettava 169,20 pesoa marginaaliveroa. Lopuksi marginaaliveroomme lisätään kiinteä vero, joka on tässä tapauksessa 288,33 pesoa, joten edellinen vero on 457,53 pesoa.

Tästä summasta on vähennettävä vastaava työllistämistuki, joka on 253,54 pesoa, joten pidätettävä vero olisi 203,99 pesoa.

Edellä mainitusta summasta 112,27 pesoa on kuitenkin tavallisen kuukausipalkan ISR:ää varten ja vain 91.72 pesoa ovat joulubonuksen ISR-käsitettä varten.

Lain ISR-asetuksen menetelmä

Lain ISR-asetuksessa vahvistetussa menetelmässä on viisi vaihetta, jotka selitämme jäljempänä käyttäen samaa esimerkkiä henkilöstä, jonka kuukausipalkka on 6 tuhatta pesoa ja joulubonus 3 tuhatta pesoa.

Edukäteen on laskettava ISR-maksusta vapauttamattoman joulubonuksen määrä, jota varten joulubonuksesta on vähennettävä vapautettu bonus. Eli 3 000 miinus 2 534,7 pesoa. Tulos on 465,3 pesoa.

- Ensin on jaettava joulubonuksen osuus, josta maksetaan tuloveroa (465,3 pesoa), vuoden 365 päivällä, jolloin saamme yhteensä 1,27 pesoa. Sitten kerromme sen 30,4:llä, jolloin saamme 38,75 pesoa.

- Sitten meidän on lisättävä ensimmäisen vaiheen tulos tavalliseen kuukausipalkkaan. Tulos on 6 tuhatta 38,75 pesoa. Tähän määrään on laskettava ISR edellisen menetelmän taulukon avulla. Näin ollen maksettava vero on 116,49 pesoa.

- Nyt edellisessä vaiheessa saadusta luvusta (116,49) on vähennettävä tavallista palkkaa vastaava vero (112,27 pesoa). Tulos on 4,22 pesoa.

- Jaa edellisessä vaiheessa saatu tulos ensimmäisessä vaiheessa saadulla tuloksella. Se on 4,22/38,75. Tulokseksi saadaan 10,89 %.

- Viimeiseksi meidän on sovellettava edellisessä vaiheessa saatua korkoa (10,89 %) verovapaaseen bonukseen (465,3 pesoa), jolloin saamme maksettavaksi bonukseksi 50,67 pesoa.

Mitä joulurahan laskentamenetelmää minun pitäisi käyttää?

Kuten näet, toisen menetelmän tuottama vero tässä esimerkissä (50,67 pesoa) on pienempi kuin ensimmäisen menetelmän tuottama vero (91,72 pesoa). Joulubonuksen määrästä ja kunkin työntekijän palkasta riippuen tulos voi kuitenkin olla erilainen. Joissakin tapauksissa ensimmäinen menetelmä on työntekijän kannalta edullisempi. Varmuuden vuoksi on tarpeen soveltaa molempia ja siten tietää, kumpi niistä on todella kätevä.