Sure Dividend

Actualizado el 15 de diciembre de 2020 por Bob Ciura

Kevin O’Leary es el presidente de O’Shares Investments, pero probablemente le conozcas como «Mr. Wonderful».

Se le puede ver en la CNBC así como en el programa de televisión Shark Tank. Los inversores que le han visto en la televisión probablemente le han oído hablar de su filosofía de inversión.

El Sr. Wonderful busca valores que presenten tres características principales:

- En primer lugar, deben ser empresas de calidad con un fuerte rendimiento financiero y sólidos balances.

- En segundo lugar, cree que una cartera debe estar diversificada en diferentes sectores del mercado.

- En tercer lugar, y quizás lo más importante, exige ingresos: insiste en que los valores en los que invierte paguen dividendos a los accionistas.

Puede descargarse la lista completa de todas las participaciones en acciones de O’Shares Investment Advisor que se presentan en el 13F, junto con el rendimiento trimestral, haciendo clic en el siguiente enlace:

Haga clic aquí para descargarse la hoja de cálculo Excel de las participaciones en acciones de O’Shares Investment Advisor que se presentan en el 13F, incluidas las métricas que importan, como la rentabilidad de los dividendos y la relación precio-ganancias futuras.

OUSA posee valores que muestran una mezcla de las tres cualidades. Son líderes del mercado con fuertes beneficios, modelos de negocio diversificados y pagan dividendos a los accionistas. La lista de participaciones de la cartera de OUSA es una interesante fuente de valores de crecimiento de dividendos de calidad.

Este artículo analiza en detalle las principales participaciones del fondo.

Tabla de contenidos

Las 10 principales participaciones del O’Shares FTSE U.S. Quality Dividend ETF se enumeran por orden de ponderación en el fondo, de menor a mayor.

- Honeywell International (HON)

- Cisco Systems (CSCO)

- Apple Inc. (AAPL)

- Pfizer Inc. (PFE)

- Verizon Communications (VZ)

- Merck & Co. Inc. (MRK)

- Procter & Gamble (PG)

- Home Depot (HD)

- Johnson & Johnson (JNJ)

- Microsoft Corporation (MSFT)

No. 10: Honeywell International (HON)

Rentabilidad del dividendo: 1,8%

Porcentaje de la cartera de OUSA: 2,62%

Honeywell International es una empresa industrial diversificada. La empresa tiene cuatro divisiones: Aeroespacial, Honeywell Building Technologies, Performance Materials &Tecnologías y Safety &Productivity Solutions. Más del 40% de las ventas provienen de los mercados internacionales. La empresa genera unos ingresos anuales de 32.000 millones de dólares.

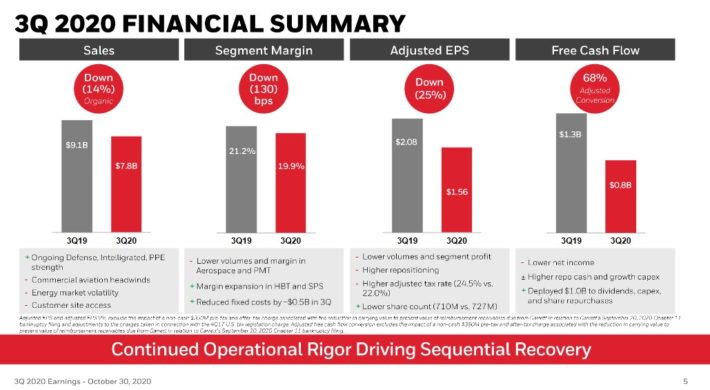

En el tercer trimestre de 2020, los ingresos descendieron un 14,2%, hasta los 7.800 millones de dólares. Los beneficios ajustados por acción se redujeron un 25%, hasta 1,56 dólares, pero fueron 0,07 dólares mejores de lo esperado. Las ventas orgánicas disminuyeron un 14%, pero fue una mejora respecto al descenso del 18% del trimestre anterior.

Fuente: Presentación a los inversores

Al igual que en el trimestre anterior, gran parte del descenso se debió a la pandemia de COVID-19. Sin embargo, todos los segmentos se comportaron mejor que en el trimestre anterior.

Las ventas orgánicas de Aerospace descendieron un 25%, ya que las ganancias de dos dígitos en defensa y espacio no fueron suficientes para superar la débil demanda de la industria aeroespacial comercial. En cambio, Safety &Productivity Solutions creció un 8% gracias a la fuerte demanda del negocio de Intelligrated, los equipos de protección personal y las soluciones y servicios de productividad. La empresa logró un ahorro adicional de 450 millones de dólares en costes, además de los 500 millones anunciados en el segundo trimestre.

Honeywell International espera un BPA ajustado de 1,97 a 2,02 dólares para el cuarto trimestre. Utilizando el punto medio de la orientación, esperamos que la empresa gane 7,03 dólares por acción en 2020, frente a los 7,01 dólares anteriores. También esperamos que la empresa aumente el BPA un 9% al año.

Las empresas industriales tienden a funcionar muy bien cuando la economía es fuerte, pero luchan en climas económicos débiles. Sin embargo, seguimos esperando un crecimiento a largo plazo debido a la posición de liderazgo de la empresa en el sector industrial. Honeywell International se desprendió de dos negocios de menor margen en forma de escisiones el pasado mes de octubre.

Esto debería permitir a la empresa centrarse en sus negocios de mayor margen, especialmente en el sector aeroespacial, donde los productos militares y los servicios de posventa también deberían experimentar un crecimiento. Consideramos que la sólida posición de Honeywell en estos mercados es su ventaja competitiva.

A pesar de estas ventajas, las acciones parecen sobrevaloradas. Las acciones de Honeywell tienen un ratio P/E de 30,5, casi el doble de nuestra estimación de valor razonable (también llamado valor intrínseco) de 16. Como resultado, se espera una rentabilidad total negativa del 1,3%, lo que convierte a la acción en una venta por valoración.

Nº 9: Cisco Systems (CSCO)

Rentabilidad por dividendos: 3,2%

Porcentaje de la cartera de OUSA: 3,02%

Cisco es un líder tecnológico mundial. Los routers y switches de la compañía permiten que las redes de todo el mundo se conecten entre sí a través de Internet.

Cisco es uno de los valores más jóvenes que pagan dividendos en la lista de los 10 mejores de O’Leary, ya que la compañía sólo ha pagado un dividendo desde 2011. Desde entonces, su dividendo es 12 veces superior al de hace nueve años. Después de aumentar su dividendo en un 2,9% para el pago del 22/4/2020, Cisco es ahora un Dividend Achiever.

Con un ratio de pago esperado del 46% para el año fiscal 2021, Cisco probablemente seguirá aumentando su dividendo más cerca de su tasa de crecimiento de las ganancias en el futuro.

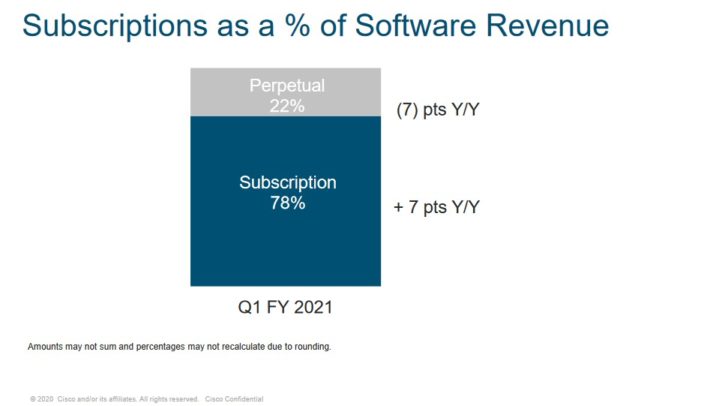

Cisco aporta unos ingresos anuales de casi 52.000 millones de dólares y es un negocio de alto margen. Cisco se ha posicionado en los últimos años como un negocio de ingresos recurrentes al centrarse en las suscripciones.

Fuente: Presentación a los inversores

Cisco comunicó los resultados del primer trimestre del año fiscal 2021 el 11/12/2020. Los ingresos cayeron un 9,4% hasta los 11.900 millones de dólares, pero superaron las expectativas en 74 millones de dólares. El beneficio ajustado por acción, de 0,76 dólares, fue un 9,5% inferior al del año anterior, pero 0,06 dólares por encima de las estimaciones.

Las acciones de Cisco tienen una relación precio-beneficio a futuro de 14,3, que está por debajo de nuestro múltiplo objetivo de 15 veces los beneficios. La ampliación a nuestra relación precio-beneficio objetivo añadiría una rentabilidad anual del 1,0% en los próximos cinco años. Si añadimos una rentabilidad por dividendo actual del 3,2% y un crecimiento esperado del BPA del 6% anual, se espera que Cisco ofrezca una rentabilidad anual total del 10,2% durante los próximos cinco años.

Nº 8: Apple (AAPL)

Rentabilidad por dividendo: 0,6%

Porcentaje de la cartera de OUSA: 3,09%

Apple es la mayor empresa del mundo por capitalización bursátil. Teniendo en cuenta que Mr. Wonderful prefiere las empresas que devuelven capital a los accionistas, esta ponderación podría ser una sorpresa.

Apple es el valor más joven que paga dividendos en esta lista, ya que sólo ha distribuido ingresos a los accionistas desde 2012. Desde entonces, el dividendo ha crecido más de 8 veces en un periodo muy corto. Esto se suma al enorme número de acciones que se han recomprado a lo largo de los años.

El dividendo de Apple por debajo del 1,0%, sin embargo, es el rendimiento más bajo entre las 10 mayores participaciones, pero los inversores probablemente aprueban este intercambio de ingresos por un retorno del 86% en el último año.

Este tipo de retorno no debería ser una sorpresa para los accionistas de la compañía, ya que Apple ha batido regularmente al mercado.

El futuro de Apple sigue siendo brillante. En el trimestre más reciente, Apple generó unos ingresos de 64.700 millones de dólares, lo que representa un aumento del 1,0% en comparación con el mismo trimestre del año anterior. Las ventas de productos disminuyeron un 2,7%, ya que las ganancias en Mac, iPad y Wearables se vieron compensadas con creces por un descenso del 20,7% en las ventas de iPhone, que representaron alrededor del 41% de las ventas totales. Las ventas de servicios aumentaron un 16,3% y representaron el 22% de todas las ventas del trimestre. El beneficio por acción fue de 0,73 dólares, frente a los 0,76 dólares anteriores.

El crecimiento de los beneficios y la rentabilidad de los dividendos se verán compensados por un importante viento en contra derivado de la reversión de la valoración, ya que las acciones cotizan con un múltiplo de 32,6 veces los beneficios, en comparación con nuestro objetivo de múltiplo de 17 veces los beneficios.

Se espera que la rentabilidad total sea del -2,6% en los próximos cinco años, la rentabilidad prevista más baja de esta lista.

Nº 7: Pfizer Inc. (PFE)

Rendimiento de los dividendos: 4,0%

Porcentaje de la cartera de OUSA: 3,42%

Pfizer Inc. es una empresa farmacéutica mundial que se centra en los medicamentos con receta y las vacunas. Es un valor de megacapitalización con una capitalización bursátil de 215.000 millones de dólares. Puede ver nuestra lista completa de acciones de megacapitalización aquí.

El nuevo CEO de Pfizer completó una serie de transacciones en 2019 alterando significativamente la estructura y la estrategia de la compañía. Pfizer formó la empresa conjunta GSK Consumer Healthcare con GlaxoSmithKline plc (GSK), que incluirá el negocio de venta libre de Pfizer. Pfizer posee el 32% de la JV.

Pfizer también completó un acuerdo de 11.000 millones de dólares para adquirir ArrayBioPharma. También se anunció la escisión del segmento Upjohn. Los principales productos de Pfizer son Eliquis, Ibrance, Prevnar 13, Enbrel (internacional), Chantix, Sutent, Xtandi, Vyndaqel, Inlyta y Xeljanz. La compañía tuvo unos ingresos de 51.800 millones de dólares en 2019.

En el tercer trimestre de 2020, los ingresos disminuyeron un 4%, mientras que el beneficio por acción ajustado disminuyó un 3%. Los ingresos de la biofarmacéutica aumentaron un 4% operativamente el pasado trimestre.

Fuente: Presentación a los inversores

Se espera que la actual línea de productos de Pfizer produzca un crecimiento de los ingresos y los resultados hasta 2025 como resultado de las adquisiciones y las inversiones en I+D. Actualmente, Eliquis (cardiovascular), Ibrance (oncología) y Xlejanz (artacritis reumatoide) están registrando un fuerte crecimiento de las ventas. Los nuevos lanzamientos de Vyndaqel e Inlyta también están creciendo rápidamente.

El crecimiento provendrá de las crecientes ventas en EE.UU. e internacionales para las indicaciones aprobadas y las extensiones. Por otro lado, el crecimiento se ve compensado por la expiración de patentes y también por la competencia de Enbrel y Prevnar 13. De cara al futuro, Pfizer cuenta con una sólida cartera de productos en oncología, inflamación &inmunología y enfermedades raras. Esperamos un crecimiento del 6% del BPA cada año.

Pfizer también paga un sólido dividendo del 4,0%. En total, esperamos una rentabilidad anual del 13,6% en los próximos cinco años, lo que convierte a Pfizer en una atractiva acción de dividendos para comprar ahora.

Nº 6: Verizon Communications (VZ)

Rentabilidad por dividendos: 4,2%

Porcentaje de la cartera de OUSA: 4,12%

Verizon es un gigante de las telecomunicaciones. La telefonía móvil aporta las tres cuartas partes de los ingresos, y los servicios de banda ancha y cable representan aproximadamente una cuarta parte de las ventas. La red de la compañía cubre a ~300 millones de personas y el 98% de EE.UU. Verizon ha lanzado ahora la banda ultra ancha 5G en varias ciudades mientras continúa con el despliegue del servicio 5G. Verizon fue la primera de las principales operadoras en encender el servicio 5G.

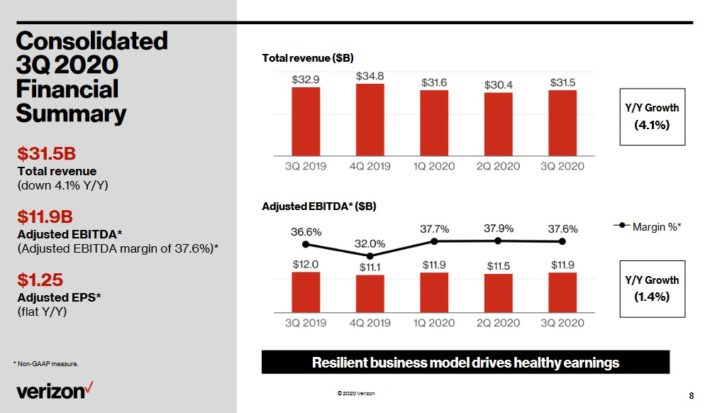

Verizon publicó los resultados de las ganancias del tercer trimestre el 21/10/2020. Los ingresos cayeron un 4,1% hasta los 31.500 millones de dólares, superando las estimaciones en 100 millones de dólares. El beneficio ajustado por acción, de 1,25 dólares, igualó el resultado del año pasado, pero fue 0,03 dólares mayor de lo esperado.

Fuente: Presentación a los inversores

Verizon registró un total de 553.000 altas netas de pospago al por menor, incluidas 428.000 altas netas de smartphones de pospago, frente a las estimaciones de 311.000 altas netas de pospago. El churn sigue siendo muy bajo. El churn de postpago al por menor fue del 0,89%, mientras que el churn de teléfonos de postpago al por menor fue del 0,69%. Los ingresos por consumo disminuyeron un 4,3%, hasta 21.700 millones de dólares, debido a un fuerte descenso de los ingresos por equipos inalámbricos como consecuencia de la menor actividad de los clientes. Los ingresos por servicios inalámbricos aumentaron un 0,7%, hasta los 13.400 millones de dólares.

Los ingresos del segmento de medios de comunicación disminuyeron un 7,4%, hasta los 1.700 millones de dólares. La COVID-19 ha afectado a los ingresos por búsquedas y publicidad, pero Verizon señaló que este segmento sigue viendo una mayor participación de los clientes en sus propiedades digitales. Verizon espera ahora un crecimiento del BPA ajustado de entre el 0 y el 2%, frente a su previsión anterior de entre un 2% y un 2%.

Una de las principales ventajas competitivas de Verizon es que a menudo se le considera el mejor operador de telefonía móvil de Estados Unidos. Su servicio fiable permite a Verizon mantener su base de clientes, así como dar a la empresa la oportunidad de trasladar a los clientes a planes de mayor precio. Verizon también está en las primeras etapas del despliegue del servicio 5G, lo que le dará una ventaja sobre las compañías más débiles.

Esperamos un crecimiento anual del 4% del BPA en los próximos cinco años. La acción también tiene una rentabilidad por dividendo del 4,2%. Además de un pequeño impulso derivado de un múltiplo P/E en expansión, esperamos una rentabilidad total del ~8% anual para las acciones de Verizon.

Nº 5: Merck & Co. (MRK)

Rentabilidad por dividendos: 3,2%

Porcentaje de la cartera de OUSA: 4,18%

Merck es una de las mayores empresas sanitarias del mundo. Merck fabrica medicamentos de prescripción, vacunas, terapias biológicas y productos de salud animal. Merck genera unos ingresos anuales de más de 49.000 millones de dólares.

El 2/5/2020, Merck anunció que iba a escindir sus productos de salud femenina, marcas heredadas y productos biosimilares en una empresa independiente. Estos negocios representan unos 6.500 millones de dólares de ingresos. La transacción debería completarse en la primera mitad de 2021.

Merck publicó los resultados del tercer trimestre el 27/10/2020. Los ingresos aumentaron un 1,2% hasta los 12.600 millones de dólares, superando las estimaciones en 340 millones. El beneficio ajustado por acción aumentó un 15,2%, hasta 1,74 dólares, y fue 0,31 dólares mejor de lo previsto. El cambio de divisas redujo los resultados de los ingresos en un 1% en el tercer trimestre. Merck estima que la pandemia de COVID-19 redujo los ingresos farmacéuticos en 475 millones de dólares en el trimestre y en 2.100 millones en lo que va de año.

Aún así, los ingresos farmacéuticos aumentaron un 2%, hasta los 11.300 millones de dólares. La oncología volvió a liderar el camino de Merck.

Fuente: Presentación a los inversores

Keytruda, que trata cánceres como el melanoma que no se puede extirpar con cirugía y el cáncer de pulmón de células no pequeñas, sigue creciendo, ya que las ventas aumentaron un 21%, hasta 3.700 millones de dólares. Las ventas en Estados Unidos aumentaron un 24%. Keytruda sigue recibiendo nuevas aprobaciones para su tratamiento tanto en EE.UU. como en Japón.

La vacuna contra el VPH Gardasil de Merck tuvo un descenso de las ventas del 10% debido a la menor demanda derivada del cierre de escuelas en EE.UU., aunque los volúmenes siguen siendo sólidos en China y Europa. Las ventas de Januvia/Janumet, que trata la diabetes y es el segundo producto más rentable de Merck, mejoraron un 1% debido a la mayor demanda en los mercados internacionales, aunque continúa la presión sobre los precios en EE.UU.

Las ventas de Salud Animal mejoraron un 9%, hasta los 1.200 millones de dólares, debido a la mayor demanda de vacunas para animales y control parasitario. Merck tiene en marcha dos ensayos de la vacuna COVID-19, así como un nuevo candidato antiviral.

Merck volvió a elevar sus previsiones para el año. La empresa prevé unos ingresos de entre 47.600 y 48.600 millones de dólares, frente a los 47.200 y 48.700 millones anteriores. Las ganancias ajustadas por acción se esperan ahora en un rango de 5,91 a 6,01 dólares, desde los 5,63 a 5,78 dólares anteriores. El punto medio de ambos rangos está por encima de las estimaciones del consenso.

La principal ventaja competitiva de Merck es que está registrando fuertes tasas de crecimiento en áreas de productos clave.Aunque la competencia de los genéricos está ejerciendo presión sobre ciertos productos farmacéuticos, consideramos que la tasa de crecimiento y las expectativas de ventas máximas de Keytruda son muy atractivas. Esperamos un crecimiento anual del 5% del BPA hasta 2025.

Merck también paga un dividendo que rinde un 3,2%, mientras que consideramos que la acción está ligeramente infravalorada al precio actual de la acción. Estimamos que la rentabilidad total alcanzará casi el 10% anual.

Número 4: Procter & Gamble (PG)

Rentabilidad del dividendo: 2,3%

Porcentaje de la cartera: 4,25%

Procter & Gamble es un incondicional entre los valores de dividendos. Ha aumentado su dividendo durante los últimos 64 años consecutivos. Esto convierte a la empresa en uno de los 30 Reyes del Dividendo, una lista de valores con más de 50 años de aumento de los dividendos.

Lo ha conseguido convirtiéndose en un gigante mundial de los productos de consumo básico. Vende sus productos en más de 180 países de todo el mundo con unas ventas anuales de más de 65.000 millones de dólares. Algunas de sus marcas principales son Gillette, Tide, Charmin, Crest, Pampers, Febreze, Head & Shoulders, Bounty, Oral-B, y muchas más.

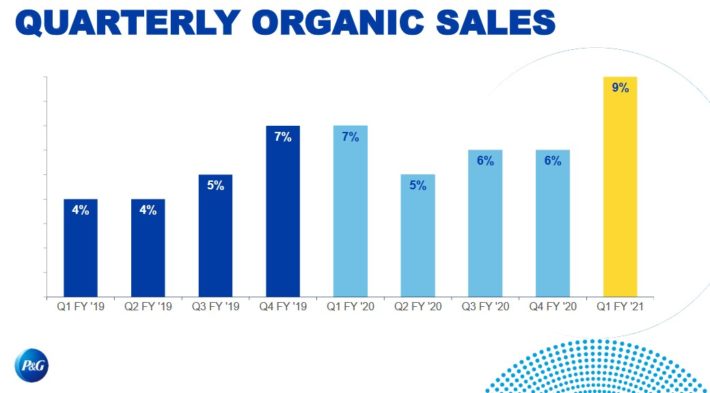

Estos productos tienen una gran demanda independientemente del estado de la economía, lo que hace que la empresa sea bastante resistente a la recesión. Muchas de estas categorías de productos han registrado sólidas tasas de crecimiento orgánico en la primera mitad del año fiscal 2020. Y debido a la reestructuración de la cartera de la empresa, la eficiencia renovada ha permitido acelerar el crecimiento orgánico en los últimos trimestres.

Fuente: Presentación a los inversores

Procter &Gamble publicó los resultados del tercer trimestre en octubre (10/20/20). Las ventas orgánicas aumentaron un 9% interanual, impulsadas en gran parte por los buenos resultados de la unidad de tejidos y cuidado del hogar gracias a la demanda de proyectos de higiene impulsada por COVID-19 y al aumento de las existencias. Los ingresos aumentaron un 8,5% interanual, hasta 19.320 millones de dólares, mientras que el beneficio por acción GAAP fue de 1,63 dólares. La compañía elevó sus perspectivas de crecimiento de las ventas orgánicas para el año fiscal 2021 al 4%-5% desde el 2%-4%.

Procter &Gamble se ve con un crecimiento de las ganancias del 2% en el futuro. Sin embargo, la acción también está sobrevalorada al nivel actual, cotizando por un ratio P/E de 24,6 en comparación con nuestra estimación de valor razonable de 20. Si las acciones revirtieran desde la actual relación precio/beneficio hasta nuestro objetivo de 20, la valoración supondría un viento en contra del 4% de la rentabilidad anual durante los próximos cinco años.

En total, se estima que Procter & Gamble sólo devolverá un 0,2% anual durante los próximos cinco años, lo que hace que la acción se venda por valoración.

Nº 3: Home Depot (HD)

Rendimiento de los dividendos: 2,3%

Porcentaje de la cartera de OUSA: 4,64%

Home Depot se fundó en 1978, y desde entonces ha crecido hasta convertirse en el principal minorista de mejoras para el hogar con casi 2.300 tiendas en Estados Unidos, Canadá y México. En total, Home Depot genera unos ingresos anuales de aproximadamente 110.000 millones de dólares.

Home Depot presentó sus resultados del tercer trimestre el 17 de noviembre. La empresa registró unas ventas en el tercer trimestre de 33.500 millones de dólares, lo que supone un aumento del 23,2% interanual. Las ventas comparables aumentaron un 24,1%, y un 24,6% específicamente en EE.UU. Los beneficios netos de 3.400 millones de dólares del trimestre aumentaron un 23,9% respecto a los 2.800 millones de dólares del año anterior. Por acción diluida, los 3,18 dólares del trimestre aumentaron un 25,7% respecto al mismo periodo del año anterior.

La ventaja competitiva más convincente de Home Depot es su posición de liderazgo en el sector de la mejora del hogar. No sólo la demanda de productos de mejora del hogar está creciendo a un ritmo elevado en Estados Unidos, sino que el sector está muy concentrado, con sólo dos grandes operadores (Home Depot y Lowe’s) que acaparan la gran mayoría de la cuota de mercado.

Home Depot también ha demostrado ser extremadamente resistente a las recesiones, incluida la pandemia de coronavirus, lo que podría decirse que ha ayudado a Home Depot, ya que los consumidores pasan mucho más tiempo en casa. Home Depot tiene un ratio de reparto de dividendos proyectado para 2020 justo por encima del 50%, lo que indica que es un dividendo seguro.

Home Depot ha generado un fuerte crecimiento de los beneficios en la última década, ya que ha aprovechado con éxito el boom de la vivienda y la construcción que se produjo tras la Gran Recesión de 2008-2010. El comercio electrónico es otro catalizador de crecimiento para Home Depot, ya que la empresa ha invertido mucho para ampliar su huella digital.

Home Depot declaró que las ventas que aprovechan sus plataformas digitales aumentaron aproximadamente un 100% el último trimestre. Vemos un crecimiento anual de los beneficios a cinco años del 7,0%, consistente en ventas comparables de un dígito medio, un viento de cola de un dígito bajo procedente de las recompras y un impulso constante de la expansión del margen operativo.

La combinación del crecimiento del BPA, los cambios de valoración y la rentabilidad del dividendo del 2,3% conducen a una rentabilidad esperada del ~9% anual hasta 2025.

No. 2: Johnson & Johnson (JNJ)

Rentabilidad por dividendos: 2,7%

Porcentaje de la cartera de OUSA: 4,84%

Johnson & Johnson es uno de los valores de dividendos más conocidos del mercado, por lo que no debería sorprender que sea una de las principales participaciones de OUSA.

Johnson & Johnson es un gigante de la sanidad con una capitalización de mercado de casi 400.000 millones de dólares. Tiene negocios muy grandes en el ámbito de la salud, incluyendo productos farmacéuticos, dispositivos médicos y productos de salud de consumo. La empresa tiene unas ventas anuales que superan los 81.000 millones de dólares.

Johnson &Johnson anunció los resultados del tercer trimestre el 13 de octubre. Los ingresos aumentaron un 1,7% hasta los 21.100 millones de dólares, superando las estimaciones en 930 millones. El beneficio ajustado por acción, de 2,20 dólares, superó las estimaciones en 0,22 dólares y aumentó casi un 4% respecto al mismo trimestre del año anterior. Las ventas globales de productos farmacéuticos crecieron un 5%, mientras que las de consumo lo hicieron en un 1,3%.

Fuente: Presentación a los inversores

Johnson &La ventaja competitiva clave de Johnson es el tamaño y la escala de su negocio. El año pasado invirtió más de 11.000 millones de dólares en I+D para aumentar su cuota de mercado. J&J es líder mundial en una serie de categorías sanitarias, con 26 productos o plataformas individuales que generan más de mil millones de dólares en ventas anuales. La diversificación de J&J le permite crecer cada año. Ha aumentado sus beneficios operativos ajustados durante 36 años consecutivos.

También es uno de los negocios más resistentes a la recesión que encontrarán los inversores. En la Gran Recesión, los beneficios por acción crecieron un 10% en 2008, y un 1% en 2009, en un momento en el que muchas otras empresas tenían problemas. Esta resistencia proporciona a J&J beneficios constantes, incluso durante las recesiones, lo que le permite seguir aumentando su dividendo cada año.

Esperamos un crecimiento de los beneficios por acción del 6% anual durante los próximos cinco años. La cartera de productos farmacéuticos de la empresa es un importante catalizador del crecimiento. Por ejemplo, el último trimestre las ventas de Darzalex aumentaron más del 40%, mientras que los ingresos de Imbruvica aumentaron un 12%. Nuevos productos como éstos seguirán impulsando el crecimiento futuro de J&J.

J&J es un Rey del Dividendo, y cuenta con un excelente balance para ayudar a mantener el crecimiento de sus dividendos. Tiene una calificación crediticia AAA de Standard & Poor’s. La combinación de los cambios de valoración, el crecimiento del BPA y la rentabilidad de los dividendos del 2,7% conducen a una rentabilidad total esperada del ~6% anual durante los próximos cinco años.

Nº 1: Microsoft Corporation (MSFT)

Rentabilidad de los dividendos: 1.1%

Porcentaje de la cartera de OUSA: 4,98%

Microsoft Corporation, fundada en 1975 y con sede en Redmond, WA, desarrolla, fabrica y vende tanto software como hardware a empresas y consumidores. Su oferta incluye sistemas operativos, software empresarial, herramientas de desarrollo de software, videojuegos y hardware para juegos, y servicios en la nube.

El 27 de octubre de 2020, Microsoft informó de los resultados del primer trimestre del año fiscal 2021 para el período que finalizó el 30 de septiembre de 2020. En el trimestre, la compañía generó unos ingresos de 37.200 millones de dólares, lo que representa un aumento del 12,4% en comparación con el primer trimestre de 2020. El crecimiento fue generalizado, con Productividad y Procesos de Negocio, Nube Inteligente y Computación Personal creciendo un 11%, un 20% y un 6% respectivamente.

Azure, la plataforma en la nube de alto crecimiento de Microsoft, creció un 48% interanual, El beneficio por acción fue de 1,82 dólares frente a los 1,38 dólares anteriores. Microsoft también proporcionó una perspectiva para el segundo trimestre del año fiscal 2021, anticipando que los ingresos estarán en el rango de 39.500 millones de dólares a 40.400 millones de dólares.

El negocio de la nube de Microsoft está creciendo a un ritmo rápido gracias a Azure, que ha estado creciendo enormemente durante unos años. La gama de productos Office de Microsoft, que había sido una vaca lechera de bajo crecimiento durante muchos años, está mostrando también fuertes tasas de crecimiento después de que Microsoft haya cambiado su modelo de negocio hacia el sistema de software como servicio (SaaS) Office 365. Las recompras son un factor adicional para el crecimiento de las ganancias por acción,

Microsoft tiene un gran moat en las unidades de negocio del sistema operativo &Office y una fuerte posición de mercado en la computación en la nube. Es poco probable que la empresa pierda cuota de mercado con sus productos más antiguos y establecidos, mientras que la computación en la nube es una industria de tan alto crecimiento que hay suficiente espacio para el crecimiento de varias empresas. Microsoft tiene una marca de renombre y una presencia global, lo que le proporciona ventajas competitivas. La empresa es relativamente resistente a las recesiones y, al igual que J&J, tiene una calificación crediticia AAA.

Desgraciadamente, las acciones de Microsoft parecen sobrevaloradas, con un ratio P/E de 31,6. Nuestra estimación de valor razonable es una relación P/E de 22. El crecimiento esperado del 8% del BPA y la rentabilidad del 1,1% de los dividendos impulsarán los rendimientos, pero se estima que los rendimientos totales totales serán de sólo un 2% al año.

Pensamientos finales

Kevin O’Leary se ha convertido en un nombre muy conocido debido a sus apariciones en el programa de televisión Shark Tank. Pero también es un conocido gestor de activos, y su filosofía de inversión se ajusta mucho a la nuestra. En concreto, Mr. Wonderful suele invertir en valores con negocios grandes y rentables, con balances sólidos y un crecimiento constante de los dividendos cada año.

No todos estos valores están calificados actualmente como de compra en la Sure Analysis Research Database, que clasifica los valores en función de la rentabilidad total esperada debido a una combinación del crecimiento de los beneficios por acción, los dividendos y los cambios en el múltiplo precio-beneficio.

Sin embargo, varios de estos 10 valores son valiosos para una cartera de crecimiento de dividendos a largo plazo.